Przedsiębiorca zakładający działalność na mocy ustawy o podatku od towarów i usług może mieć bezwzględny obowiązek rejestracji do VAT ze względu na rodzaj prowadzonej działalności, niemniej, jeśli obowiązek ten nie występuje, podatnik indywidualnie podejmuje decyzję o dokonaniu rejestracji w celu uzyskania statusu podatnika VAT czynnego. Wyjaśniamy, jak należy wypełnić formularz VAT-R!

Rejestracja do VAT w 2025 roku – podstawowe informacje

Od 1 stycznia 2025 roku obowiązuje nowy wzór formularza VAT-R, który uwzględnia nowe regulacje w zakresie procedury SME (art. 113a ustawy VAT).

Podatnik zwolniony z obowiązku rejestracji do VAT w trybie zwolnienia podmiotowego lub przedmiotowego nie ma obowiązku informowania o tym fakcie urzędu skarbowego. Niemniej, jeśli podatnik, któremu przysługuje zwolnienie, chce złożyć formularz VAT-R, wnioskując o zwolnienie, otrzyma on w wyniku rejestracji status podatnika VAT zwolnionego.

Rejestracja do VAT jest bezpłatna i należy jej dokonać za pośrednictwem formularza VAT-R, składając zgłoszenie we właściwym urzędzie skarbowym dla celów VAT przedsiębiorcy.

Przedsiębiorca może złożyć dokumenty rejestracyjne przez internet za pośrednictwem rządowej strony www.podatki.gov.pl, poprzez e-Urząd Skarbowy, bezpośrednio we właściwym urzędzie skarbowym lub przesłać je korespondencyjnie.

Rejestracja do VAT przez internet jest możliwa wyłącznie wtedy, gdy podatnik posiada Profil zaufany bądź kwalifikowany podpis elektroniczny, to właśnie za ich pośrednictwem można bowiem poświadczyć dane zawarte w formularzu rejestracyjnym online.

W przypadku bezpośredniej wizyty w urzędzie skarbowym lub przesłania dokumentu korespondencyjnie przedsiębiorca nie musi poświadczać danych ujętych w zgłoszeniu dokumentem tożsamości czy też potwierdzonym notarialnie podpisem wnioskodawcy – w przypadku wysyłki korespondencyjnej.

Instrukcja wypełnienia VAT-R

Formularz VAT-R można wypełnić elektronicznie lub ręcznie dużymi drukowanymi literami czarnym lub niebieskim kolorem. Podatnik wypełnia wyłącznie jasne pola, ciemne pola należy pozostawić puste, zobowiązany do ich wypełnienia jest bowiem urząd skarbowy.

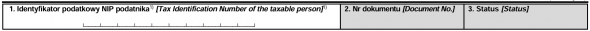

W pierwszej kolejności podatnik podaje w polu 1. NIP. Pola nie wypełnia się w przypadku, gdy zgłoszenie rejestracyjne w zakresie podatku od towarów i usług składa podmiot, który wraz z wnioskiem o wpis do (CEIDG) lub wnioskiem o zmianę wpisu w CEIDG występuje o nadanie numeru identyfikacji podatkowej (NIP).

Pól 2 i 3 się nie wypełnia.

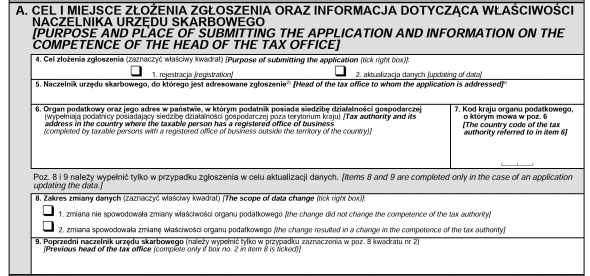

Część A. Cel i miejsce złożenia zgłoszenia oraz informacja dotycząca właściwości naczelnika urzędu skarbowego

Pole 4. Celem złożenia zgłoszenia dla przedsiębiorcy rozpoczynającego działalność będzie rejestracja, tak więc należy zaznaczyć opcję 1. rejestracja.

Pole 5. Należy podać dane właściwego urzędu skarbowego, np. Urząd Skarbowy w Oleśnicy.

Pole 6. i 7. Wypełnia się tylko wtedy, gdy podatnik posiada siedzibę poza terytorium Polski. Pola te wypełnia m.in. zagraniczny podatnik z kraju UE, który w Polsce chce skorzystać z procedury SME.

Pozycja 8. i 9. Jeśli w polu 4. wybrano jako cel rejestrację, pola należy pozostawić puste.

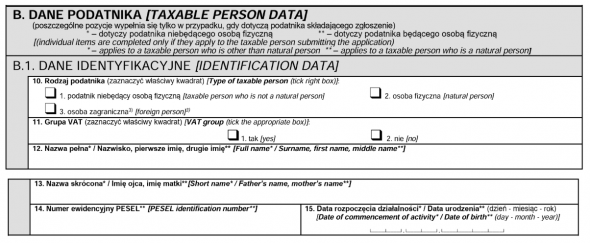

Część B. Dane podatnika

B.1 Dane identyfikacyjne

W tej części należy podać dane identyfikacyjne przedsiębiorcy – pola oznaczone:

* dotyczą podatnika niebędącego osobą fizyczną (poprzez podatnika niebędącego osobą fizyczną należy rozumieć podmiot, który prowadzi działalność w formie spółki);

** dotyczą podatnika będącego osobą fizyczną, czyli również podmiotu prowadzącego jednoosobową działalność gospodarczą.

Przedsiębiorca w tej części podaje swoje dane osobowe/firmowe. Ponadto podatnik zaznacza, czy jest:

- podatnikiem niebędącym osobą fizyczną;

- osobą fizyczną;

- osobą zagraniczną (przez osobę zagraniczną należy rozumieć podatnika nieposiadającego na terytorium kraju siedziby działalności gospodarczej lub stałego miejsca prowadzenia działalności gospodarczej);

- grupą VAT.

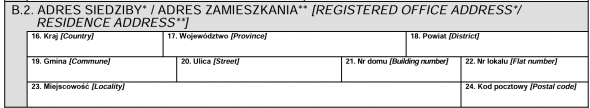

B.2 Adres siedziby*/ adres zamieszkania**

Adres siedziby podaje podatnik niebędący osobą fizyczną, natomiast adres zamieszkania osoba fizyczna, w tym podmiot prowadzący jednoosobową działalność gospodarczą.

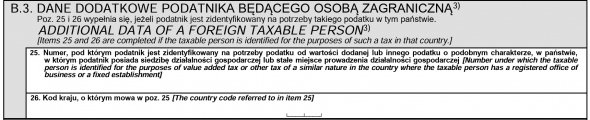

B.3 Dane podatkowe podatnika będącego osobą zagraniczną

Tą część wypełnia wyłącznie podatnik będąc osobą zagraniczną. Podmiot ten wskazuje kod kraju oraz numer, pod którym podatnik jest zidentyfikowany na potrzeby podatku od wartości dodanej lub innego podatku o podobnym charakterze, w państwie, w którym podatnik posiada siedzibę działalności gospodarczej lub stałe miejsce prowadzenia działalności gospodarczej.

Cześć C. Obowiązek podatkowy w zakresie podatku od towarów i usług

Część C dotyczy podstawy prawnej, w której rozumieniu powstaje obowiązek podatkowy, informacji związanych ze składaniem comiesięcznych bądź kwartalnych plików JPK_V7, a także informacji w zakresie dokonywania transakcji wewnątrzwspólnotowych.

Przypomnijmy, że transakcje wewnątrzwspólnotowe to sprzedaż lub nabycie towarów bądź usług pomiędzy czynnymi podatnikami VAT z krajów członkowskich Unii Europejskiej.

C.1 Okoliczności określające obowiązek podatkowy

Ta część formularze zwykle stwarza najwięcej trudności wnioskodawcom, należy bowiem tutaj rozróżnić okoliczności, które określają obowiązek podatkowy w zakresie rejestracji do VAT. Każde z pól zostanie dokładnie wyjaśnione, aby wnioskodawca mógł z łatwością rozpoznać okoliczności zgodnie, z którymi dokonuje zgłoszenia rejestracyjnego.

Pole 27. Podatnik nie jest podatnikiem w rozumieniu art. 15 ustawy

Pole to dotyczy wyłącznie organów administracji publicznej, podmiot prowadzący pozarolniczą działalność gospodarczą pozostawia to pole puste.

Pole 28. Podatnik posiada siedzibę działalności gospodarczej poza terytorium kraju

Jeśli działalność podatnika ma siedzibę działalności poza Polską, wówczas należy zaznaczyć to pole.

Pole 29. Podatnik rozpoczynający działalność gospodarczą nie ma prawa do zwolnienia, o którym mowa w art. 113 ust. 1 lub 9 ustawy

Przedsiębiorca rozpoczynający działalność pozostawia to pole puste, dotyczy ono bowiem podatnika, który:

- przekroczył łącznie w poprzednim roku podatkowym wartość sprzedaży w wysokości 200 000 zł bez kwoty podatku lub

- przekroczył przewidywaną przez niego wartość sprzedaży w proporcji do okresu prowadzonej działalności gospodarczej w roku podatkowym do kwoty 200 000 zł.

Pole 30. Podatnik będzie korzystał (korzysta) ze zwolnienia, o którym mowa w art. 113 ust. 1 lub 9 ustawy

W przypadku rejestracji do VAT pole to pozostawiamy puste, rozpoczynając bowiem działalność, jesteśmy zwolnieni na mocy tego przepisu z wyłączeniem podatników podlegających obowiązkowej rejestracji.

Pole 31. Podatnik będzie korzystał (korzysta) ze zwolnienia, o którym mowa w art. 113a ust. 1 ustawy

Pole to dotyczy podatników posiadających siedzibę działalności gospodarczej na terytorium państwa członkowskiego innym niż terytorium kraju, którzy chcą w Polsce skorzystać ze zwolnienia podmiotowego w ramach procedury SME.

Pole 32. Podatnik będzie dokonywał (dokonuje) sprzedaży wyłącznie zwolnionej od podatku od towarów i usług na podstawie art. 43 ust. 1, z wył. pkt 3, i art. 82 ustawy

Pole to dotyczy podatników zwolnionych z VAT z wyłączeniem rolników ryczałtowych dokonujących dostawy produktów rolnych, które pochodzą z ich produkcji wytworzonej w ramach działalności rolniczej.

Pole 33. Podatnik będzie korzystał (korzysta) ze zwolnienia, o którym mowa w art. 43 ust. 1 pkt 3 ustawy

Pole to zaznacza wyłącznie rolnik ryczałtowy.

Pole 34. Podatnik rezygnuje (zrezygnował) ze zwolnienia, o którym mowa w art. 113 ust. 1 lub 9 ustawy

Pole to zaznacza podatnik, który mimo przysługującego mu zwolnienia podmiotowego decyduje się dobrowolnie na rejestrację do VAT.

Pole 35. Podatnik rezygnuje (zrezygnował) ze zwolnienia, o którym mowa w art. 43 ust. 1 pkt 3 ustawy

Pole to zaznacza rolnik ryczałtowy, który rezygnuje z przysługującego mu zwolnienia.

Pole 36. Podatnik rezygnuje (zrezygnował) ze zwolnienia, o którym mowa w art. 113a ust. 1 ustawy

Jak wynika z treści art. 113a ust. 5 i ust. 6 ustawy VAT podatnik korzystający z procedury SME informuje państwo członkowskie, na którego terytorium posiada siedzibę działalności gospodarczej, o rezygnacji ze zwolnienia na terytorium kraju. Rezygnacja jest skuteczna od:

- pierwszego miesiąca kwartału następującego po kwartale, w którym podatnik poinformował o tej rezygnacji – w przypadku, gdy poinformowanie nastąpiło w pierwszym albo drugim miesiącu kwartału;

- drugiego miesiąca kwartału następującego po kwartale, w którym podatnik poinformował o tej rezygnacji – w przypadku, gdy poinformowanie nastąpiło w ostatnim miesiącu kwartału.

Pole 37. Podatnik traci (utracił) zwolnienie, o którym mowa w art. 113 ust. 1 lub 9 ustawy

Pole to zaznacza podatnik, który:

- przekroczył łącznie w poprzednim roku podatkowym wartość sprzedaży w wysokości 200 000 zł bez kwoty kwoty podatku lub

- przekroczył przewidywaną przez niego wartość sprzedaży, w proporcji do okresu prowadzonej działalności gospodarczej w roku podatkowym do kwoty kwoty 200 000 zł.

Pole 38. Podatnik traci (utracił) zwolnienie, o którym mowa w art. 113a ust. 1 ustawy

Jeżeli wartość sprzedaży zwolnionej od podatku na terytorium kraju przekroczy kwotę, o której mowa w art. 113 ust. 1 lub 9, lub roczny obrót na terytorium Unii Europejskiej przekroczy kwotę 100 000 euro, zwolnienie traci moc, począwszy od czynności, którą przekroczono jedną z tych kwot, w zależności od tego, które ze zdarzeń nastąpiło wcześniej (art. 113a ust. 7 ustawy).

Pole 39. Podatnik wykonuje czynności, o których mowa w art. 113 ust. 13 ustawy

Pole to zaznacza podatnik zobowiązany do rejestracji ze względu na:

- dokonywane następujących dostaw:

- towarów wymienionych w załączniku nr 12 ustawy o VAT,

- towarów podlegających opodatkowaniu podatkiem akcyzowym,

- artykułów kosmetycznych i higienicznych,

- urządzeń elektronicznych,

- maszyn,

- hurtowych i detalicznych części do pojazdów osobowych i motocykli,

- terenów przeznaczonych pod zabudowę,

- nowych środków transportu;

- świadczenie następujących usług:

- prawniczych,

- doradztwa (z wyłączeniem doradztwa rolniczego),

- jubilerskich,

- ściągania długów.

Pole 40. Dostawca nieposiadający siedziby działalności gospodarczej na terytorium kraju będzie dokonywał (dokonuje) wewnątrzwspólnotowej sprzedaży na odległość towarów, które w momencie rozpoczęcia wysyłki lub transportu znajdują się na terytorium kraju

Pole to dotyczy podatnika nieposiadającego siedziby działalności na terenie Polski, który będzie dokonywać wewnątrzwspólnotowej sprzedaży na odległość towarów, które w momencie rozpoczęcia wysyłki lub transportu znajdują się na terytorium Polski.

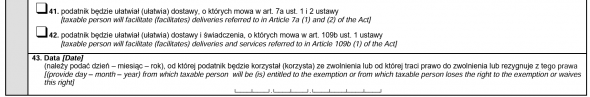

Pole 41. Podatnik będzie ułatwiał (ułatwia) dostawy, o których mowa w art. 7a ust. 1 i 2 ustawy

Pole to dotyczy podatnika, który będzie dokonywać sprzedaży i dostawy, o których mowa w art. 7a ust. 1 i 2 ustawy za pośrednictwem platform elektronicznych.

Pole 42. Podatnik będzie ułatwiał (ułatwia) dostawy i świadczenia, o których mowa w art. 109b ust. 1 ustawy

Pole to dotyczy podatnika, który dokonywać będzie dostawy towarów i świadczenia usług, o których mowa w art. 109b ust. 1 ustawy za pośrednictwem platform elektronicznych.

Pole 43. W tym polu należy wskazać datę, od której podatnik:

- korzysta ze zwolnienia,

- będzie korzystał ze zwolnienia,

- traci prawo do zwolnienia,

- rezygnuje z prawa do zwolnienia.

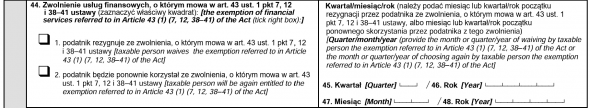

Pole 44. Dotyczy podmiotów, które skorzystały ze zwolnienia w zakresie usług finansowych lub chcą ponownie skorzystać ze zwolnienia, wówczas w polu 45–46 wskazuje się miesiąc odpowiadający zaznaczonej opcji (jeśli podatnik rozlicza się miesięczne) lub w polu 47–48 kwartał i rok (jeśli podatnik rozlicza się kwartalnie).

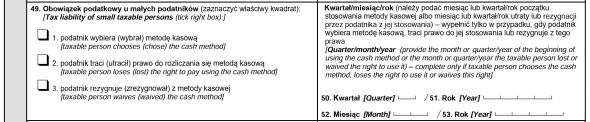

Pole 49. Pole to zaznacza tzw. mały podatnik, który może skorzystać z metody kasowej w podatku VAT.

1. Status małego podatnika posiadają przedsiębiorcy, u których przychody ze sprzedaży brutto w danym roku podatkowym nie przekroczyły 2 mln euro (w 2024 roku kwota ta wynosi 9 218 000 zł).

2. Pole to zaznacza podmiot, który utracił status małego podatnika, tj. nie spełnia już warunków z powyższej definicji, tym samym nie ma prawa do rozliczania VAT metodą kasową.

3. Pole to zaznacza podatnik, który dobrowolnie rezygnuje z rozliczania VAT metodą kasową.

Pole 50–53. W tych polach należy wprowadzić termin, od którego podatnik:

- będzie korzystać z metody kasowej,

- utracił prawo do korzystania z metody kasowej,

- zrezygnował z rozliczania VAT metodą kasową

– w zależności od sposobu rozliczenia VAT.

Przedsiębiorca, który dopiero założył działalność i chce rozliczać VAT metodą kasową, przez okres pierwszych 12. miesięcy rozlicza VAT w trybie miesięcznym, natomiast po tym okresie ma obowiązek przejść na kwartalne rozliczenie.

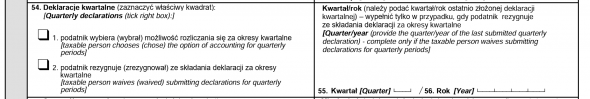

Pole 54. Pole to dotyczy podatników którzy:

- wybierają możliwość składania plików JPK w trybie kwartalnym,

- rezygnują ze składania plików JPK w trybie kwartalnym

– wówczas w polach 55–56 należy wprowadzić kwartał, od którego podatnik zacznie rozliczać się kwartalnie bądź od kiedy rezygnuje z tej formy rozliczenia.

W przypadku przedsiębiorców, którzy rozpoczynają prowadzenie działalności, mają oni obowiązek rozliczać się w okresach miesięcznych przez okres 12 miesięcy od momentu rejestracji do VAT, natomiast po tym okresie będą oni mogli skorzystać z możliwości rozliczenia kwartalnego.

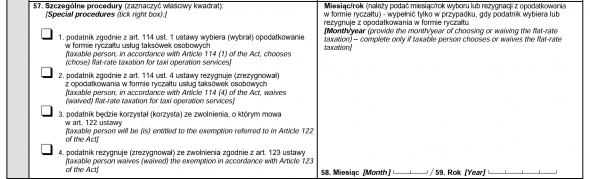

Pole 57. Szczególne procedury:

- zaznacza podatnik, który wybrał opodatkowanie w formie ryczałtu dla usług taksówkarskich;

- zaznacza podatnik, który rezygnuje z opodatkowania w formie ryczałtu dla usług taksówkarskich;

- zaznacza podatnik, który będzie korzystać ze zwolnienia w zakresie dostawy, nabycia oraz importu złota inwestycyjnego;

- zaznacza podatnik, który rezygnuje ze zwolnienia w zakresie dostawy, nabycia oraz importu złota inwestycyjnego.

Pole 58–59. W tych polach należy wprowadzić termin, od którego podatnik:

- wybiera lub rezygnuje opodatkowania w formie ryczałtu, a także

- wybiera lub rezygnuje ze zwolnienia w zakresie czynności wymienionych w pkt 3 i 4.

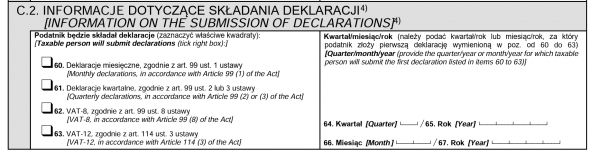

C.2 Informacje dotyczące składania deklaracji

W tej części podatnik wybiera, jakie deklaracje winny będzie składać oraz wskazuje okres, za który zobowiązany będzie złożyć pierwszą deklarację.

Pole 60. Zaznacza podatnik, który rejestruje się do VAT jako podatnik czynny i składać będzie w okresach comiesięcznych plik JPK_V7M.

Pole 61. Zaznacza podatnik, który rejestruje się do VAT jako podatnik czynny i składać będzie w okresach kwartalnych plik JPK_V7K.

Pole 62. Zaznacza podatnik, który rejestruje się do VAT jako podatnik zwolniony i składać będzie deklaracje VAT-8.

Pole 63. Zaznacza podatnik, który wybrał opodatkowanie ryczałtem dla usług taksówkarskich i składać będzie deklaracje VAT-12.

Pola 64-67. Podatnik wprowadza okres, za który złoży pierwszą deklarację.

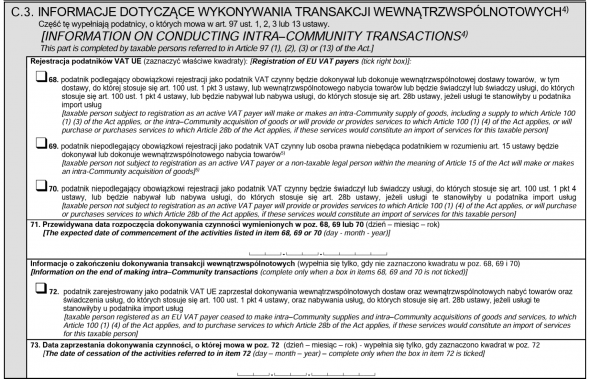

C.3 Informacje dotyczące wykonywania transakcji wewnątrzwspólnotowych

Tę część wypełniają wyłącznie podatnicy, którzy dokonywać będą transakcji wewnątrzwspólnotowych.

Pole 68. Zaznacza czynny podatnik VAT, który dokonywać będzie następujących transakcji wewnątrzwspólnotowych:

- WDT, czyli wewnątrzwspólnotowej dostawy towarów;

- WNT, czyli wewnątrzwspólnotowego nabycia towarów;

- importu usług;

- świadczenia usług dla zagranicznych kontrahentów.

Pole 69. Zaznacza podatnik, który jest zwolniony z VAT, a będzie dokonywać wewnątrzwspólnotowej dostawy towarów (WNT), wówczas rejestracja do VAT-UE będzie obowiązkowa, jeśli wartość wewnątrzwspólnotowych nabyć towarów przekroczy 50 000 zł.

Pole 70. Zaznacza podatnik, który jest zwolniony z VAT, a będzie dokonywać importu usług w trybie art. 28b ustawy o podatku od towarów i usług, wówczas bez względu na wartość dokonanej transakcji podatnik podlega rejestracji do VAT-UE.

Pole 71. W tym polu podatnik podaje datę (orientacyjną), od której zacznie dokonywać transakcji, o których mowa w polu 65, 66 lub 67.

Pole 72. Zaznacza podatnik, który jest zarejestrowany do VAT-UE, a nie będzie dokonywać już transakcji wewnątrzwspólnotowych dostaw oraz wewnątrzwspólnotowych nabyć towarów i świadczenia usług, do których stosuje się art. 100 ust. 1 pkt 4 ustawy, oraz nabywania usług, do których stosuje się art. 28b ustawy, jeżeli usługi te stanowiłyby u podatnika import usług.

Pole 73. Po zaznaczeniu pola 69 w tym miejscu podatnik podaje datę, od której zaprzestanie dokonywać czynności wymagających rejestracji do VAT-UE.

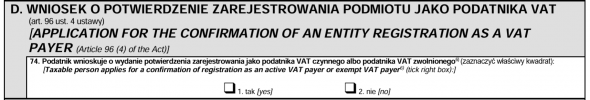

Część D. Wniosek o potwierdzenie zarejestrowania podmiotu jako podatnika VAT

W tej części przedsiębiorca może wnioskować o wydanie potwierdzenia rejestracji do VAT - zarówno jako podatnik VAT czynny, jak i zwolniony.

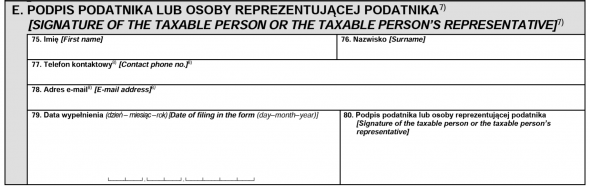

Część E. Podpis podatnika lub osoby reprezentującej podatnika

W tej części należy wprowadzić dane oraz złożyć podpis:

- podatnika, jeżeli dokonuje on rejestracji samodzielnie,

- osoby reprezentującej, jeśli rejestracji dokonuje osoba trzecia.

W przypadku złożenia zgłoszenia rejestracyjnego przez pełnomocnika, na podstawie którego podmiot został zarejestrowany jako podatnik VAT, pełnomocnik ten zgodnie z art. 96 ust. 4b ustawy odpowiada solidarnie wraz z zarejestrowanym podatnikiem do kwoty 500 000 zł za zaległości podatkowe podatnika powstałe z tytułu czynności wykonywanych w ciągu 6 miesięcy od dnia zarejestrowania podatnika jako podatnika VAT czynnego. Odpowiedzialności tej nie stosuje się, jeżeli powstanie zaległości podatkowych nie wiązało się z uczestnictwem podatnika w nierzetelnym rozliczaniu podatku w celu odniesienia korzyści majątkowej (art. 96 ust. 4c ustawy).

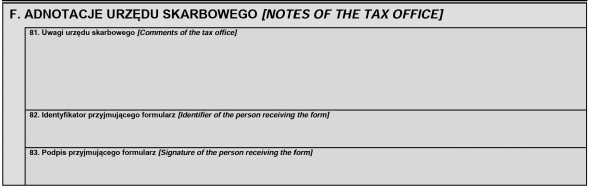

Część F. Adnotacje urzędu skarbowego

Tę część podatnik pozostawia pustą, ciemne pola wypełnia bowiem urząd skarbowy.

Formularz VAT-R zawiera na końcu objaśnienia do poszczególnych pojęć, które zostały użyte, oraz pouczenie o podleganiu karze karno-skarbowej w przypadku podania nieprawdy lub zatajenia prawdy i przez to narażenie podatku na uszczuplenie.

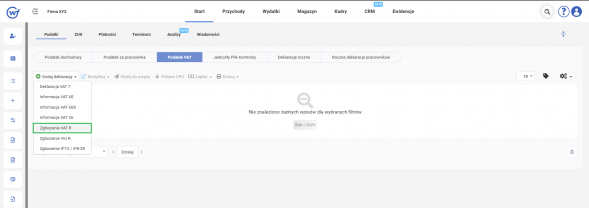

Jak wygenerować VAT-R w systemie wfirma.pl?

Podatnik nie musi ręcznie wypełniać druku VAT-R może skorzystać w systemie wFirma.pl z jego wygenerowania. W celu przygotowania formularza VAT-R należy przejść do zakładki: START » PODATKI » PODATEK VAT i skorzystać z opcji DODAJ DEKLARACJĘ » ZGŁOSZENIE VAT R. Wówczas w oknie, które się pojawi należy odpowiednio uzupełnić dane. Wysyłka druku VAT-R może się odbyć za pomocą własnego podpisu kwalifikowanego bądź druk ten można wydrukować i podpisać i następnie zanieść do urzędu skarbowego.