Polska otworzyła się na handel za granicą i przyjęła pewne normy narzucone przez Unię Europejską. W związku z tym podatnik dokonujący sprzedaży towarów handlowych na rzecz kontrahentów zagranicznych, którzy mają siedzibę i miejsce prowadzenia działalności w obszarze Unii Europejskiej, realizuje transakcję określaną mianem WDT – co oznacza wewnątrzwspólnotową dostawę towarów. Sprawdźmy, jakie warunki trzeba spełnić, aby można było mówić o WDT oraz jak taką transakcję należałoby rozliczyć.

Co to jest WDT?

Zgodnie z art. 13 ust. 1 ustawy o VAT przez wewnątrzwspólnotową dostawę towarów rozumie się wywóz towarów z terytorium Polski na terytorium państwa członkowskiego innego niż Polska na rzecz podatnika podatku od wartości dodanej zidentyfikowanego na potrzeby transakcji wewnątrzwspólnotowych na terytorium państwa członkowskiego innego niż Polska.

WDT ma miejsce, pod warunkiem że:

dostawca towarów jest:

podatnikiem prowadzącym działalność gospodarczą (art. 15 ustawy o VAT),

czynnym podatnikiem VAT (nie korzysta ze zwolnienia z VAT na podstawie art. 113 ust 1 i 9 ustawy o VAT),

zarejestrowany jako podatnik VAT-UE (art. 97 ustawy o VAT) przed dniem dokonania pierwszej wewnątrzwspólnotowej dostawy;

nabywca towarów jest:

podatnikiem podatku od wartości dodanej zidentyfikowanym dla potrzeb transakcji wewnątrzwspólnotowych na terytorium państwa członkowskiego innym niż terytorium kraju lub

osobą prawną niebędącą podatnikiem podatku od wartości dodanej, która jednak jest zidentyfikowana dla potrzeb transakcji wewnątrzwspólnotowych na terytorium państwa członkowskiego innym niż terytorium kraju lub

podmiotem niewymienionym powyżej, jeżeli przedmiotem dostawy są wyroby akcyzowe, które objęte są procedurą zawieszenia poboru akcyzy lub procedurą przemieszczania wyrobów akcyzowych z zapłaconą akcyzą lub

innym podmiotem (niebędącym podatnikiem), jeżeli przedmiotem dostawy są nowe środki transportu.

Podatnik polski dokonujący dostawy towarów w ramach WDT musi posiadać i podawać własny numer VAT-UE (numer NIP z prefiksem PL) oraz numer, za pomocą którego nabywca towaru lub usługi jest zidentyfikowany na potrzeby podatku od wartości dodanej w danym państwie członkowskim, zawierający dwuliterowy kod stosowany na potrzeby podatku od wartości dodanej właściwy dla tego państwa członkowskiego.

Warunki zastosowania stawki 0% w przypadku WDT

Zgodnie z art. 42 ustawy o VAT WDT może podlegać opodatkowaniu według stawki 0%, jeśli spełnione są poniższe warunki:

- podatnik dokonał dostawy na rzecz nabywcy posiadającego właściwy i ważny numer identyfikacji dla celów transakcji wewnątrzwspólnotowych, nadany przez państwo członkowskie właściwe dla nabywcy i zawierający dwuliterowy kod stosowany dla podatku od wartości dodanej, który podał podatnikowi;

- podatnik przed upływem terminu do złożenia deklaracji podatkowej (JPK V7M / JPK V7K) za dany okres rozliczeniowy posiada w swojej dokumentacji dowody, że towary będące przedmiotem WDT zostały wywiezione z terytorium Polski i dostarczone do nabywcy na terytorium kraju członkowskiego;

- w momencie składania deklaracji podatkowej, w której wykazane jest WDT, podatnik jest zarejestrowany do VAT-UE.

- podatnik nie dopełnił obowiązku terminowego złożenia informacji podsumowującej VAT-UE lub

- złożona informacja podsumowująca nie zawiera prawidłowych danych dotyczących wewnątrzwspólnotowych dostaw towarów zgodnie z wymogami, o których mowa w art. 100 ust. 8 ustawy o VAT

WDT a weryfikacja nabywcy

Podatnik przed transakcją zawsze powinien sprawdzić swojego kontrahenta w systemie VIES. System VIES, mówiąc w uproszczeniu, jest wyszukiwarką, która pozwala na uzyskanie informacji, czy weryfikowany podmiot jest zarejestrowany jako dokonujący transakcji wewnątrzwspólnotowych. Aby miała miejsce transakcja WDT i możliwe było zastosowanie stawki 0%, nabywca musi być podatnikiem posiadającym właściwy i ważny numer identyfikacyjny dla transakcji wewnątrzwspólnotowych, nadany przez państwo członkowskie właściwe dla nabywcy i zawierający dwuliterowy kod stosowany dla podatku od wartości dodanej, który nabywca podał podatnikowi (dostawcy).

Kiedy powstaje obowiązek podatkowy w WDT?

Zgodnie z art. 20 ust. 1 ustawy o VAT w przypadku wewnątrzwspólnotowej dostawy towarów (WDT) obowiązek podatkowy powstaje z chwilą wystawienia faktury przez podatnika, jednak nie później niż 15. dnia miesiąca następującego po miesiącu, w którym dokonano dostawy. Wyjątkiem od powyższego jest wykonywanie WDT w sposób ciągły przez okres dłuższy niż miesiąc. Wówczas obowiązek podatkowy upływa pod koniec miesiąca do czasu zakończenia tych dostaw towarów.

Przykład 1.

Pan Włodzimierz dokonał dostawy towarów na rzecz kontrahenta z Czech 20 kwietnia 2025 roku. Nastąpiła ona z Polski do Czech. Pan Włodzimierz oraz czeski kontrahent posiadają aktywny numer VAT-UE. Pan Włodzimierz fakturę dokumentującą WDT wystawił 12 maja 2025 roku. Kiedy powstał obowiązek podatkowy?

Obowiązek podatkowy powstał 12 maja 2025 roku.

Przykład 2.

Pan Jerzy zapomniał wystawić fakturę 12 maja 2025 roku i zrobił to dopiero 18 maja 2025 roku. Jako że faktura została wystawiona po upływie 15. dnia miesiąca następującego po miesiącu, w którym miała miejsce dostawa towarów (kwiecień). Kiedy powstał obowiązek podatkowy?

Obowiązek podatkowy powstał 15 maja i tym samym w tym dniu powinna zostać wykazana w ewidencjach podatkowych wewnątrzwspólnotowa dostawa towarów.

Przykład 3.

Pani Monika, która prowadzi jednoosobową działalność gospodarczą i jest czynnym podatnikiem VAT, zawarła z francuską firmą „ABC” umowę na dostawę towarów z Polski do Francji. Umowa przewiduje 5 osobnych dostaw, które będą dokonywane z częstotliwością dwutygodniową od stycznia 2025 roku. Kiedy powstał obowiązek podatkowy?

Z uwagi na fakt, że jest to dostawa ciągła, obejmująca okres dłuższy niż jeden miesiąc, pani Monika przychód z tytułu WDT musi wykazać na koniec stycznia, lutego, marca 2025 roku, bowiem wtedy powstanie obowiązek podatkowy.

Co stanowi podstawę opodatkowania w WDT?

Przy określaniu podstawy opodatkowania w WDT należy odnieść się do zasad ogólnych określonych w art. 29a ust. 1 ustawy o VAT. Zgodnie z treścią tego przepisu wszystko co stanowi zapłatę, którą dokonujący dostawy towarów lub usługodawca otrzymał lub ma otrzymać z tytułu sprzedaży od nabywcy, usługobiorcy lub osoby trzeciej, włącznie z otrzymanymi dotacjami, subwencjami i innymi dopłatami o podobnym charakterze, mającymi bezpośredni wpływ na cenę towarów dostarczanych lub usług świadczonych przez podatnika – stanowi podstawę opodatkowania w WDT.

Zgodnie z przytoczoną definicją podstawa opodatkowania obejmuje:

- podatki, cła, opłaty i inne należności o podobnym charakterze, z wyjątkiem kwoty podatku;

- koszty dodatkowe, takie jak prowizje, koszty opakowania, transportu i ubezpieczenia, pobierane przez dokonującego dostawy lub usługodawcę od nabywcy lub usługobiorcy.

Obowiązki związane z WDT – podsumowanie

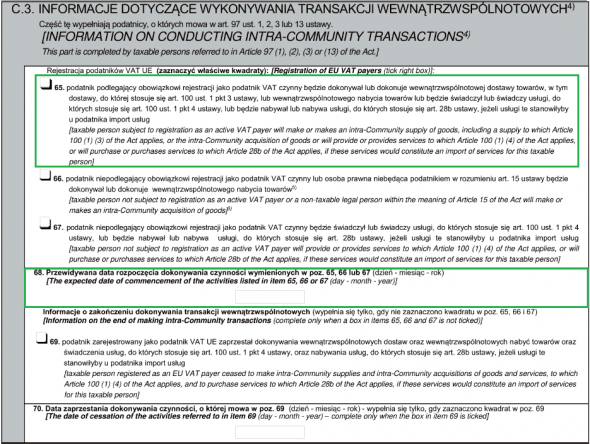

Rejestracja do VAT-UE za pomocą VAT-R

Podatnik VAT czynny dokonujący transakcji WDT, który chce zastosować stawkę 0%, powinien w pierwszej kolejności dokonać rejestracji do VAT-UE za pomocą druku VAT-R. Chęć rejestracji do transakcji wewnątrzwspólnotowych deklaruje w poz. 65 druku VAT-R i w poz. 68 wskazuje planowaną datę rozpoczęcia transakcji wewnątrzwspólnotowych.

Wówczas po rejestracji podatnik ma prawo do posługiwania się numerem NIP z prefiksem PL i tym samym do dokonywania transakcji wewnątrzwspólnotowych.

Informacja podsumowująca VAT-UE

Podatnik, który dokonał wewnątrzwspólnotowej dostawy towarów i opodatkował transakcję stawką 0% WDT, zobowiązany jest do złożenia w terminie i bez błędów informację podsumowującą VAT-UE. Składa się ją do 25. dnia miesiąca następującego po miesiącu, w którym nastąpiła wewnątrzwspólnotowa transakcja.

Oprócz wewnątrzwspólnotowej dostawy towarów (WDT) informacja VAT-UE zawiera dane o dokonanych:

- wewnątrzwspólnotowych nabyciach towarów;

- wewnątrzwspólnotowym świadczeniu usług;

- przesunięciach w ramach call of stock.

Dokumentowanie wywozu towarów w ramach WDT

Aby zastosować stawkę 0%, podatnik musi posiadać odpowiednią dokumentację (przed upływem terminu złożenia deklaracji podatkowej VAT za dany okres rozliczeniowy) potwierdzającą, że towary będące przedmiotem WDT zostały wywiezione z terytorium Polski i dostarczone do nabywcy na terytorium państwa członkowskiego UE.

Dowodami potwierdzającymi WDT, warunkującymi zastosowanie 0% stawkę VAT, są dokumenty wymienione w art. 42 ust. 3 ustawy o VAT, jeżeli łącznie potwierdzają dostarczenie do nabywcy z kraju członkowskiego UE towarów. Można wśród nich wyróżnić:

- dokumenty przewozowe otrzymane od przewoźnika (spedytora) odpowiedzialnego za wywóz towarów z kraju, z których jednoznacznie wynika, że towary zostały dostarczone do miejsca ich przeznaczenia na terytorium państwa członkowskiego UE – w przypadku gdy ich przewóz jest zlecany przewoźnikowi (są to głównie listy przewozowe, np. CMR, CIM);

- specyfikację poszczególnych sztuk ładunku (określającą jego rodzaj, parametry, właściwości, pochodzenie, przeznaczenie itp.); chodzi o konieczność wykazania elementów identyfikujących towar będący przedmiotem dostawy.

Nie oznacza to jednak, że podatnik musi posiadać wszystkie typy wymienionych wyżej dokumentów, ponieważ chodzi o to, by dokumenty takie zawierały informacje, z których wynikać będzie, że dany towar został rzeczywiście dostarczony do innego państwa członkowskiego UE.

W przypadku gdy posiadane wyżej wymienione dokumenty nie poświadczają jednoznacznie dostarczenia do nabywcy z UE towarów będących przedmiotem WDT, dowodami potwierdzającymi WDT mogą być również inne dokumenty, które wskazują, że dostawa WDT nastąpiła. Dokumenty te powinny jednak zawierać wiarygodną informację, z której wynika, że określony towar został faktycznie dostarczony do nabywcy z państwa członkowskiego UE.

W takim rozumieniu właściwą moc dowodową posiadają również dokumenty w formie kserokopii lub przesłane faxem lub też inne dowody w formie dokumentów, o których mowa w art. 180 § 1 Ordynacji podatkowej, o ile łącznie potwierdzają wywiezienie i dostarczenie towarów do nabywcy z UE.

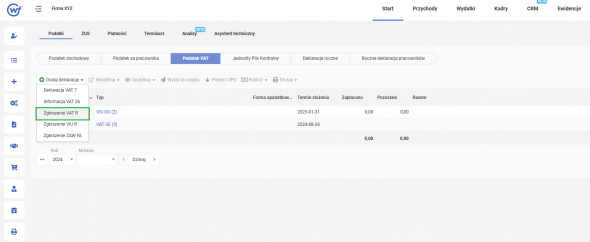

WDT w systemie wFirma.pl

W systemie wFirma.pl podatnik łatwo i szybko dokona rozliczenia wewnątrzwspólnotowej dostawy towarów (WDT). W tym celu w pierwszej kolejności musi zarejestrować się do VAT-UE (jeśli jeszcze tego nie robił) za pomocą druku VAT-R, który wygeneruje w systemie schematem: START » PODATKI » PODATEK VAT » DODAJ DEKLARACJĘ » ZGŁOSZENIE VAT-R. W oknie, które się pojawi, trzeba uzupełnić jako cel zgłoszenia – rejestrację lub aktualizację danych (przy aktualizacji konieczne jest wskazanie, czy właściwość US się zmieni), w zależności od zdarzenia, jakie ma miejsce. W polu 12. uzupełnia się skróconą nazwę firmy (w przypadku podatnika niebędącego osobą fizyczną) lub imię ojca i matki (osoba fizyczna). Na stronie 3. zaznaczamy pole 65. i w polu 68. wskazujemy datę, od której dokonywane będą transakcję wewnątrzwspólnotowe. Zgłoszenie zapisujemy. Za pomocą opcji DRUKUJ można je wydrukować i przekazać osobiście/pocztą lub wysłać za pomocą własnego podpisu kwalifikowanego.

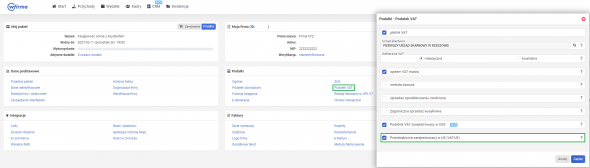

Po zgłoszeniu do transakcji wewnątrzwspólnotowych należy odpowiednio zaznaczyć to w ustawieniach. W tym celu trzeba przejść do podzakładki: USTAWIENIA » PODATKI » PODATEK VAT i w oknie, które się otworzy, zaznaczyć opcję PRZEDSIĘBIORCA ZAREJESTROWANY W UE (VAT-UE).

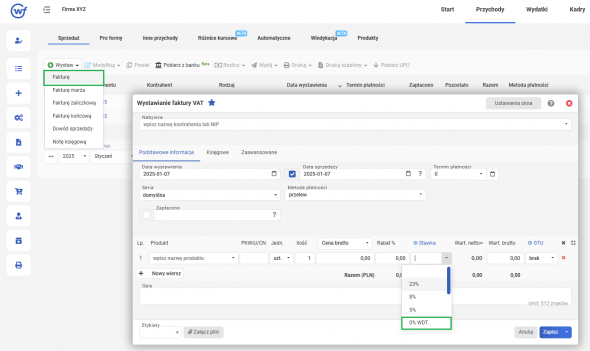

Wówczas przy wystawianiu faktury sprzedaży będzie możliwość wybrania stawki VAT 0% WDT. Aby wystawić fakturę, należy przejść do zakładki PRZYCHODY » SPRZEDAŻ » WYSTAW » WYSTAW FAKTURĘ oraz uzupełnić wymagane informacje w oknie wewnątrzsystemowym. Przy uzupełnieniu podstawowych danych trzeba zwrócić szczególną uwagę na adres (wybierając poprawnie kraj) i numer NIP kontrahenta. W przypadku kontrahentów z krajów Wspólnoty należy wprowadzić numer VAT-UE. Jako stawkę VAT, w przypadku gdy spełnione są określone wymogi, wybieramy 0% WDT.

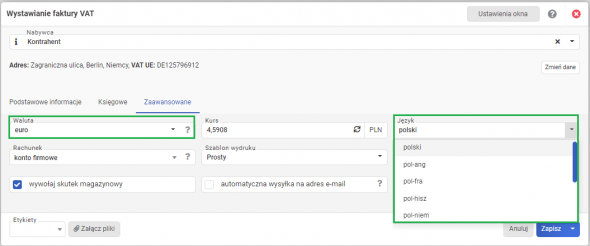

Następnie należy przejść do zakładki ZAAWANSOWANE i wybrać walutę oraz język, w jakim dokument ma zostać wystawiony.

Po wystawieniu faktury w systemie wFirma.pl powstanie druk faktury WDT. Jeśli chcemy zobaczyć wzór faktury wewnątrzwspólnotowej należy kliknąć na numer wystawionej faktury i przejść do podzakładki PODGLĄD WYDRUKU. Szczegółowe informacje na temat wystawiania faktury dla zagranicznego kontrahenta opisuje artykuł pomocy: Faktura sprzedaży dla zagranicznego kontrahenta – jak wystawić. Natomiast informacje na temat złożenia informacji podsumowującej VAT-UE obrazuje artykuł pomocy: Informacja VAT-UE – jak wygenerować w systemie?