Dokonując zakupu usług od zagranicznego podatnika, z reguły mamy do czynienia z importem usług, który podlega opodatkowaniu VAT w Polsce, zgodnie z art. 28b ustawy o VAT. Według jego treści miejscem opodatkowania usługi nabytej od kontrahenta-obcokrajowca jest co do zasady miejsce, w którym usługobiorca posiada siedzibę działalności gospodarczej. Od tej ogólnej zasady występuje szereg odstępstw określonych w art. 28c-o ustawy (dotyczą m.in. usług turystycznych, usług związanych z nieruchomościami itp.). W artykule przedstawiamy sposób rozliczenia importu usług oraz wykazania go w pliku JPK V7, omawiając również import usług zwolnionych z VAT.

Import usług - zasady rozliczeń

Zgodnie z obowiązującymi przepisami w przypadku importu usług, który podlega regulacjom określonym w art. 28b ustawy o VAT, polski podatnik posiadający siedzibę firmy w Polsce jest zobligowany do opodatkowania transakcji na jej terytorium.

Import usług należy opodatkować odpowiednią krajową stawką podatku VAT przewidzianą dla danej usługi. W większości przypadków jest to stawka podstawowa, wynosząca obecnie 23%.

Podstawę opodatkowania co do zasady stanowi wartość usługi wyrażona na fakturze (rachunku). Czynny podatnik VAT wykazuje podatek związany z importem usług w rejestrze sprzedaży VAT. Co ważne, jeżeli podatnikowi przysługuje prawo do jego odliczenia, ujmuje go również w rejestrze zakupu VAT. Wówczas transakcja jest neutralna na gruncie podatku od towarów i usług.

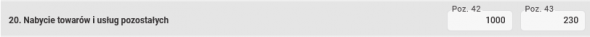

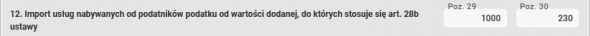

Import usług regulowany art. 28b w pliku JPK V7M (rozliczenia miesięczne) lub JPK V7K (rozliczenie kwartalne) należy wykazać zarówno po stronie podatku należnego w pozycji Import usług nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy,

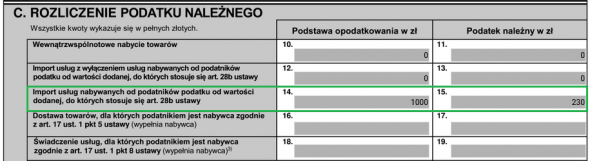

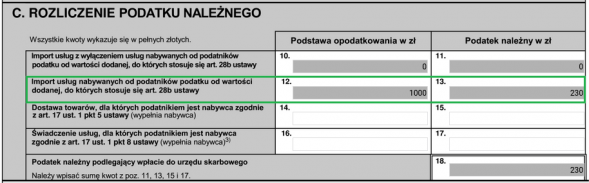

Podmiot zwolniony z VAT również jest zobligowany do rozliczenia importu usług i tym samym jego opodatkowania. W tym przypadku rozliczenie może odbyć się na jednym z dwóch druków: VAT-8 lub VAT-9M. Pierwszy formularz, czyli VAT-8, przeznaczony jest dla podmiotów niezarejestrowanych jako czynni podatnicy VAT, które oprócz importu usług zdecydowały się na opodatkowanie WNT zgodnie z art. 10 ust. 6 ustawy o VAT. Na druku VAT-8 przedsiębiorca wykazuje import usług regulowany art. 28b w pozycji Import usług nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy w części C formularza.

Pozostali przedsiębiorcy niebędący czynnymi podatnikami VAT składają w urzędzie skarbowym deklarację VAT-9M. Pozycjami odpowiednimi do wykazania importu usług, do którego stosuje się art. 28b ustawy o VAT, jest również pozycja zatytułowana Import usług nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy w części C formularza.

Dokonując importu usług, który nie podlega regulacjom art. 28b, przedsiębiorca wykazuje go w powyższych deklaracjach (JPK V7M, JPK V7K, VAT-8, VAT-9M) w wierszach dotyczących importu usług. Wiersz ten standardowo zatytułowany jest Import usług z wyłączeniem usług nabywanych od podatników podatku od wartości dodanej, do których stosuje się art. 28b ustawy.

W związku z tym, że począwszy od roku 2014 r., przepisy ustawy o VAT nie odnoszą się do kwestii faktur wewnętrznych, przedsiębiorcy nie mają obowiązku ich sporządzania w celu opodatkowania importu usług. Odpowiednich adnotacji można dokonać na dokumencie źródłowym. Jednak jeżeli podatnik chce na tę okoliczność wystawić dokument wewnętrzny, nic nie stoi na przeszkodzie - wówczas należy spiąć go z fakturą zakupu.

Jak rozliczyć import usług które są zwolnione z VAT w Polsce?

W praktyce gospodarczej zdarza się, że polscy przedsiębiorcy nabywają od zagranicznych kontrahentów usługi, które w naszym kraju podlegają zwolnieniu z podatku VAT, jak np. usługi finansowe czy nauczanie języków obcych. Czy wówczas import usług podlega wykazaniu w pliku JPK_V7?

Żadne przepisy nie wskazują na wyjątek w wykazywaniu i rozliczaniu podatku VAT od importu usług, które w Polsce podlegają zwolnieniu z VAT. Przy imporcie usług przedsiębiorca zobowiązany jest do opodatkowania transakcji według właściwej dla danego typu usługi stawki obowiązującej w kraju. W sytuacji gdy usługa podlega pod zwolnienie z obowiązku naliczania podatku VAT, właściwym wydaje się wykazanie transakcji według krajowych zasad, a więc nienaliczanie podatku VAT. Podatnik powinien wykazać wartość dotyczącą importu usług w odpowiedniej części deklaracyjnej pliku JPK V7M / JPK V7K lub VAT-8 albo VAT-9M, gdzie pola dotyczące podatku należnego i naliczonego dla tychże transakcji należy pozostawić puste.

Import usług zwolnionych z VAT - księgowane w wFirma.pl

System wFirma.pl przystosowany jest do tego, aby w jak najprostszy sposób umożliwić zaksięgowanie tego rodzaju wydatku.

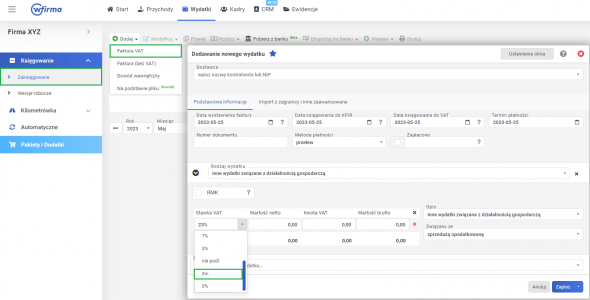

Aby import usług zwolnionych z VAT został prawidłowo wykazany w pliku JPK_V7, w przypadku czynnych podatników VAT fakturę do systemu należy wprowadzić poprzez: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT, gdzie należy wybrać odpowiedni rodzaj wydatku i następnie wartość faktury w oryginalnej walucie wprowadzić w polu netto, z listy stawek VAT wybierając “zw” .

Wprowadzenie dokumentu w wyżej opisany sposób sprawi, że import usług zwolnionych z VAT zostanie wykazany w odpowiedniej pozycji JPK_V7 bez wykazywania wartości podatku VAT.

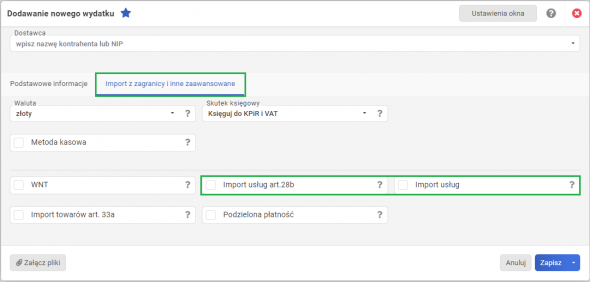

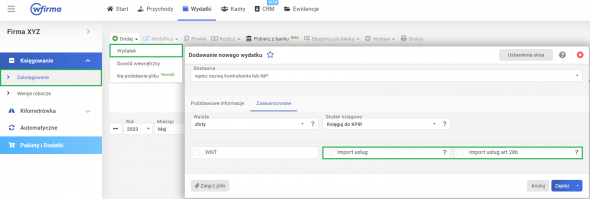

Podatnicy zwolnieni z VAT fakturę do systemu wprowadzają poprzez WYDATKI » KSIĘGOWANIE » DODAJ » WYDATEK, gdzie należy wybrać odpowiedni rodzaj wydatku. Następnie należy przejść do podzakładki ZAAWANSOWANE, wybrać właściwą walutę oraz opcję Import usług art.28b lub Import usług. Zostaną dodane pola do wyboru stawki VAT oraz wykazania wartości tego podatku. Z listy rozwijanej ze stawką VAT należy wybrać “zw” i wprowadzić wartość faktury w polu netto.

Wprowadzenie wydatku w ten sposób sprawi, że zostanie on wskazany w odpowiedni sposób w deklaracji VAT-8/VAT-9M oraz ujęty w wydatkach.