Składając wniosek o kredyt do banku, czy to kredyt gotówkowy, czy dowolny inny, nie zawsze mamy pewność, że otrzymamy pozytywną decyzję kredytową. Szczególnie w przypadku zobowiązania na bardzo wysoką kwotę. Co więcej, nawet, jeśli taką pewność mamy, ostatecznie możemy zostać zaskoczeni i spotkać się z odmową.

Dlatego też przed zawnioskowaniem o kredyt warto poszerzyć swoją wiedzę na temat tego, na co zwracają uwagę instytucje finansowe. Pozwoli to nie tylko precyzyjniej oszacować swoje szanse na pozytywną decyzję kredytową, ale też sprawdzić, co powinniśmy poprawić lub zmienić. W takim razie, od czego zależą szanse na uzyskanie kredytu?

W jaki sposób banki weryfikują sytuację finansową klientów?

Przed udzieleniem odpowiedzi na wniosek kredytowy bank zawsze zbada sytuację finansową potencjalnego kredytobiorcy. Jest to konieczne, aby ustalić ryzyko związane z udzieleniem kredytu danej osobie.

Jednak to, jak bardzo dokładnie to zrobi, zależne jest od rodzaju i kwoty kredytu. Przykładowo, kredyty gotówkowe na kilka czy kilkanaście tysięcy złotych będą zazwyczaj wiązać się z mniejszą ilością formalności i wymogów niż kredyty hipoteczne opiewające na kilkaset tysięcy złotych.

Obecnie, szczególnie w przypadku mniejszych i mniej złożonych kredytów, znaczną część procesu analizy sytuacji finansowej klienta można już automatyzować. Sprawia to, że decyzja kredytowa jest podejmowana bardzo szybko – niekiedy nawet w kilkanaście minut. Jednocześnie nie oznacza to, że nie są brane pod uwagę różnorodne czynniki i nie jest obliczane ryzyko kredytowe.

Do weryfikacji sytuacji finansowej klienta banki wykorzystują dane zawarte we wniosku kredytowym, a także dostarczone przez niego dokumenty (na przykład wyciągi z konta bankowego czy zaświadczenie o dochodach od pracodawcy). Sprawdzane są także baza Biura Informacji Kredytowej i różne polskie bazy dłużników, na podstawie zgody, która została im udzielona przez potencjalnego kredytobiorcę podczas składania wniosku.

Zdolność kredytowa – czym jest i jak wpływa na szanse na uzyskanie kredytu?

Zdolność kredytowa to inaczej zdolność do terminowej spłaty kredytu. Nie tylko pożyczonego kapitału, ale też odsetek, prowizji i innych opłat z nim związanych. Jest to wskaźnik, który pozwala bankowi ustalić, czy daną osobę będzie stać na regulowanie rat na czas, czy też prawdopodobnie będzie ona miała z tym problem. Im wyższa kwota kredytu, tym wyższa zdolność kredytowa może być wymagana.

Zbyt niska zdolność kredytowa jest jedną z najczęściej spotykanych przyczyn odmowy przyznania kredytu, więc bez wątpienia jest ona dla instytucji finansowych kluczowa. Każdy bank może obliczać ją nieco inaczej, a do tego każda instytucja może przyjąć inny akceptowalny próg ryzyka. W praktyce oznacza to, że jeden bank może obliczyć zdolność kredytową na wyższą kwotę, a inny na niższą.

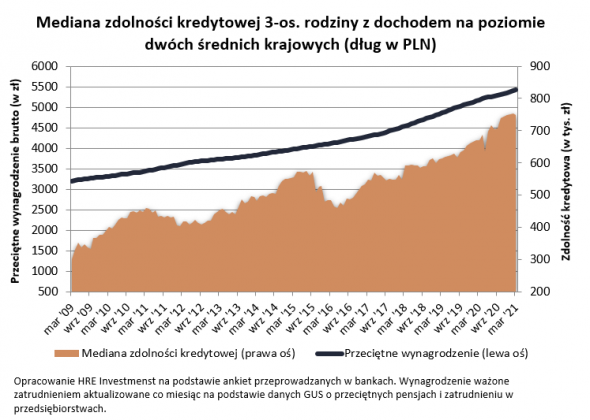

Istotne aspekty, które zawsze brane są pod uwagę przy obliczaniu zdolności kredytowej, to między innymi wysokość osiąganych dochodów (ze stosunku pracy, własnej działalności, ale też emerytury czy renty), a także ilość i wysokość aktualnie spłacanych kredytów i pożyczek. Nie bez znaczenia są również koszty utrzymania, a także ilość osób, którą dany kredytobiorca posiada na utrzymaniu.

Źródło: https://heritagere.pl/coraz-latwiej-o-najtansze-hipoteki-w-historii/

Historia kredytowa – czym jest i jak działa?

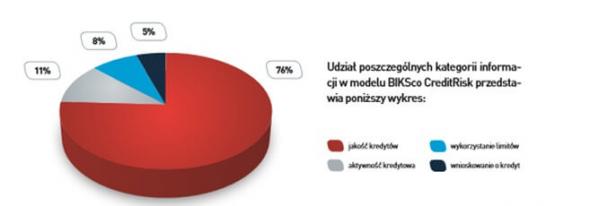

Historia kredytowa to nic innego, jak historia tego, jak dana osoba spłaca swoje bieżące kredyty i jak spłacała już uregulowane zobowiązania. W Polsce przechowywaniem informacji o zaciągniętych kredytach (a także niektórych pożyczkach, jeśli dana firma pożyczkowa współpracuje z tą instytucją) zajmuje się Biuro Informacji Kredytowej, w skrócie nazywane BIK-iem.

W BIK-u znajdują się dane na temat wszystkich aktualnych kredytów i części pożyczek, a także wielu zobowiązaniach już spłaconych. Po uregulowaniu ostatniej raty zobowiązanie może zniknąć z bazy, jeśli nie wyrazimy zgody na dalsze przetwarzanie informacji na jego temat – jednak tylko pod warunkiem, że zostało ono spłacone terminowo. W przypadku kredytów i pożyczek opóźnionych, BIK ma prawo przechowywać dane przez 5 lat po uregulowaniu zobowiązania, nawet bez zgody dłużnika.

Dlaczego historia kredytowa jest tak ważna?

To, że ktoś w przeszłości miał problemy z terminową spłatą kredytu, niekoniecznie oznacza, że tak samo będzie w przypadku nowego zobowiązania. Zwłaszcza, jeśli od tego czasu jego sytuacja finansowa zmieniła się na lepsze.

Dla banku jednak wszelkie opóźnienia w spłacie bieżących lub już uregulowanych kredytów są niepokojącym znakiem, wskazującym, że podjęcie pozytywnej decyzji kredytowej może być bardzo ryzykowne. Z tego względu historia kredytowa jest bardzo istotna i może znacząco wpłynąć na szanse na uzyskanie kredytu.

Oznacza to, że budowanie pozytywnej historii kredytowej powinno się zaczynać już w młodym wieku. Choćby po to, aby historia kredytowa nie była pusta, ponieważ w takim przypadku kredytobiorca jest zagadką dla banku i trudno jest oszacować jego wiarygodność. To z kolei również może obniżyć szanse na uzyskanie kredytu.

Jak zbudować pozytywną historię kredytową?

Budowanie pozytywnej historii kredytowej jest stosunkowo prostym zadaniem, ale wymaga czasu. Wystarczy w momencie, kiedy będziemy chcieli kupić jakiś produkt o wartości kilkuset złotych lub więcej (na przykład laptopa, smartfona, a nawet odkurzacz), zamiast płacić za niego gotówką, wziąć go na raty 0%. Następnie powinniśmy po prostu spłacać je w terminie.

W ten sposób generujemy pozytywne wpisy w historii kredytowej bez żadnych dodatkowych kosztów, ponieważ zobowiązanie będzie nieoprocentowane, a my i tak planowaliśmy kupić dany produkt. Ważne jest jednak, aby korzystać z tej metody tylko w sytuacji, kiedy jesteśmy absolutnie pewni, że będziemy w stanie spłacać takie zobowiązania w terminie. W przeciwnym wypadku możemy narobić więcej szkody niż pożytku i doprowadzić do powstania negatywnych wpisów w BIK-u.

Źródło: https://szybkagotowka.pl/Finanse/jak-ja-zbudowalem-dobra-historie-kredytowa-w-szesc-miesiecy-i-dostalem-kredyt-hipoteczny

Jak zwiększyć swoje szanse na uzyskanie kredytu?

Pamiętaj, że każde zapytanie banku o informacje na temat danej osoby jest odnotowywane w BIK-u. Dlatego też składanie wniosków „na ślepo”, bez dokładnego przemyślenia i ustalenia, gdzie szanse na kredyt są największe, a także podniesienia ich, jeśli jest to niezbędne, może być na dłuższą metę bardzo szkodliwe.

Swoje szanse na pozytywną decyzję kredytową można zwiększyć na kilka sposobów. Na przykład generując pozytywne wpisy w historii kredytowej w sposób opisany powyżej. Możliwe jest też podniesienie zdolności kredytowej, poprzez takie działania, jak zmiana pracy na lepiej płatną lub spłacenie któregoś z bieżących kredytów lub pożyczek.

Nie zawsze jest to jednak możliwe, szczególnie, jeśli zależy nam na czasie i potrzebujemy uzyskać kredyt jak najszybciej. W takiej sytuacji pomocny będzie wykwalifikowany pośrednik kredytowy, taki jak Spłata Pożyczek. Eksperci Spłata Pożyczek posiadają nie tylko szeroką wiedzę i kwalifikacje, ale także możliwość prowadzenia negocjacji z osobami pracującymi na szczeblach decyzyjnych w różnych instytucjach finansowych. Z tego względu łatwiej będzie im uzyskać dla klienta pozytywną decyzję kredytową niż w przypadku, gdyby wnioskował on o kredyt samodzielnie.

To nie tylko oszczędność stresu i nerwów, ale także czasu i pieniędzy. Czasu, ponieważ nie musimy marnować go na samodzielne przeszukiwanie stron internetowych różnych banków, porównywanie ich ofert i składanie wniosków. Pieniędzy z racji na to, że doradca znajdzie dla nas najkorzystniejszą dostępną ofertę, a do tego będzie negocjował z bankiem, aby warunki były jeszcze lepsze. Na dłuższą metę oznacza to niższe koszty kredytu.

Podsumowanie

Szanse na uzyskanie kredytu zależą od bardzo wielu czynników, dlatego też tak trudno jest przewidzieć, jaką ostatecznie decyzję podejmie bank. W niektórych przypadkach jest to oczywiste, zwłaszcza przy kredytach na niewielkie kwoty, ale nie zawsze. Bardzo często można mówić o niepewności aż do momentu otrzymania informacji zwrotnej od wybranej instytucji finansowej.

Najskuteczniejszym sposobem na oszczędzenie sobie stresu i nerwów związanych z ewentualną odmową ze strony banku jest skorzystanie z pomocy specjalisty. Dobry pośrednik kredytowy, dzięki swojej wiedzy i doświadczeniu, rzetelnie zbada sytuację finansową danego klienta i opracuje dla niego plan działania, który pozwoli na pozyskanie potrzebnego finansowania na jak najlepszych warunkach.

Tekst zewnętrzny, artykuł partnera