Przełom roku wiąże się z podsumowaniem ewidencji i zamknięciem roku podatkowego. Powstałe w tym czasie przychody niejednokrotnie sprawiają kłopot z właściwym ustaleniem powstania obowiązku podatkowego w podatku dochodowym. Poniższy artykuł wyjaśnia jak właściwie rozliczyć przychody na przełomie roku.

Kiedy zgodnie z ogólną zasadą powstaje przychód?

Na podstawie art. 14 ust. 1c ustawy o PIT, za datę powstania przychodu należy uznać dzień wydania rzeczy, zbycia prawa majątkowego lub wykonania usługi albo częściowego wykonania usługi, nie później niż dzień:

- wystawienia faktury albo

- uregulowania należności.

Przedsiębiorca zalicza do przychodów wszelkie kwoty należne wynikające z faktur bądź rachunków nawet te, które nie zostały zapłacone przez nabywcę. Oznacza to, że jeżeli po wydaniu towaru lub zrealizowaniu usługi nabywca będzie zwlekał z zapłatą, to przedsiębiorca ma obowiązek wykazania nieotrzymanej należności jako przychodu z działalności.

Co jednak w przypadku, jeśli powstają przychody na przełomie roku?

Oznacza to, że jeśli wykonanie usługi lub dostawa towaru miały miejsce w grudniu 2025 roku, a zgodnie z ogólną zasadną podatnik ma prawo wystawić fakturę do 15 stycznia 2026 roku, to mimo wystawienia faktury w kolejnym roku podatkowym, podatnik wykazuje przychód zgodnie z datą faktycznej sprzedaży.

Przykład 1.

Firma wykonała usługę naprawy komputerów 31 grudnia 2025 roku. Fakturę za tę usługę wystawiła 3 stycznia 2026 roku. Kiedy należy wykazać przychód w ewidencji księgowej?

Przychód u podatnika powstał 31 grudnia 2025 roku i z taką datą powinien zostać wykazany w kolumnie "Wartość sprzed. towarów i usług" KPiR.

Przykład 2.

Firma X dokonała sprzedaży towaru handlowego i wystawiła fakturę z datą 31 grudnia 2025 roku. Wydanie sprzedanego towaru nastąpiło dopiero 3 stycznia 2026 roku. Kiedy firma X powinna wykazać przychód?

Przychód powstał 31 grudnia 2025 roku i z tą datą powinien zostać wykazany w kolumnie "Wartość sprzed. towarów i usług" KPiR.

Należy mieć również na uwadze, że nie każde otrzymane należności stanowią przychód. W przypadku, kiedy stanowią przedpłatę lub zaliczkę na poczet przyszłych świadczeń, to nie są zapłatą za wykonane świadczenie i nie stanowią przychodu w momencie ich otrzymania. W tym przypadku otrzymana zaliczka będzie stanowić przychód z działalności gospodarczej dopiero w momencie ostatecznej realizacji dostawy lub usług, nie później niż w dniu wystawienia faktury końcowej lub w dniu uregulowania należności, jeżeli zapłata nastąpi wcześniej.

Przychody na przełomie roku w usługach ciągłych

W sytuacji kiedy strony ustalą, że usługa rozliczana będzie w okresach rozliczeniowych, wówczas za datę powstania przychodu uznaje się ostatni dzień okresu rozliczeniowego określonego w umowie lub na wystawionej fakturze. Oznacza to, że przychód powinien być wykazany nie rzadziej niż raz w roku - niniejsze wskazuje art. 14 ust. 1e ustawy o PIT.

Przykładem stosowania tej reguły są przychody z usług ciągłych. Do usług o charakterze ciągłym można zaliczyć usługi świadczone stale, nieprzerwanie i w dłuższym okresie albo bezterminowo. Mogą to być np.: usługi najmu, dzierżawy, usługi biur rachunkowych itp. Regulacja ta znajduje zastosowanie także w odniesieniu do dostawy energii elektrycznej oraz cieplnej, jak również gazu przewodowego.

Przykład 3.

Firma X w 2025 roku zawarła umowę na świadczenie określonych usług od 1 października 2025 roku. Rozliczenie usług będzie dokonywane co dwa miesiące.

Przychód za usługę wykonywaną od października 2025 roku powstanie 30 listopada 2025 roku. Następnie 31 stycznia 2026 roku, 31 marca 2026 roku. W takich datach przychody powinny być zewidencjonowane w księdze przychodów i rozchodów.

Chociaż usługa będzie wykonywana na przełomie roku grudzień - styczeń, podatnik nie powinien jej dzielić na grudzień i styczeń. Przychód ten powinien być wykazany na koniec stycznia 2026 roku. czyli zgodnie z okresem rozliczeniowym ustalonym w umowie

Powstanie przychodu w momencie zapłaty a przychody na przełomie roku

Za datę powstania pozostałych przychodów, które nie wynikają ze świadczonych usług lub sprzedaży towarów, dla których również nie stosuje się żadnej z powyższych zasad, uznaje się dzień otrzymania zapłaty.

Poza wymienionymi powyżej momentami powstania przychodu należy również wymienić przychody, które powstają z datą otrzymania zapłaty.

"W przypadku otrzymania przychodu z działalności gospodarczej, do którego nie stosuje się ust. 1c, 1e i 1h, za datę powstania przychodu uznaje się dzień otrzymania zapłaty".

W tej sytuacji przychód powinien być wykazany w dacie otrzymania przez podatnika zapłaty (w formie gotówki, wpływ na rachunek bankowy, przekaz pocztowy).

Do tej kategorii przychodów należą przychody, które nie wynikają ze świadczonych usług lub sprzedaży towarów, są to m.in. otrzymane przez podatnika odszkodowania lub odsetki od środków na rachunku firmowym.

Przykład 4.

Podatnik w wyciągu bankowym za styczeń 2026 roku ma wykazaną operacje naliczenia odsetek przez bank od środków zgromadzonych na koncie, zaksięgowaną z datą 31 grudnia 2025 roku. W jakiej dacie należy wykazać przychód?

Podatnik powinien wykazać przychód w dacie 31 grudnia 2025 roku w kolumnie "Pozostałe przychody" w KPiR.

Jak zaksięgować przychody na przełomie roku w systemie wFirma.pl?

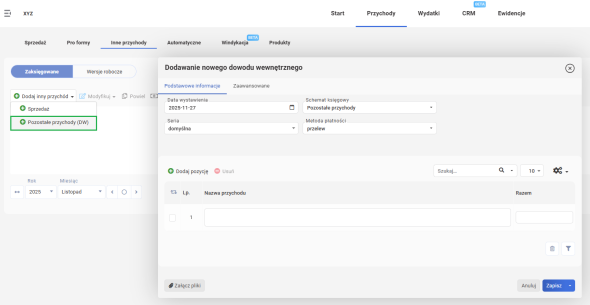

Aby wprowadzić uzyskany przychód w systemie wFirma.pl, dotyczący naliczonych odsetek bankowych należy przejść do zakładki PRZYCHODY » INNE PRZYCHODY » DODAJ INNY PRZYCHÓD » POZOSTAŁE PRZYCHODY w wyświetlonym oknie należy wypełnić wymagane pola, gdzie jako DATĘ WYSTAWIENIA należy wpisać faktyczną datę otrzymania środków pieniężnych, natomiast jako SCHEMAT KSIĘGOWY należy wybrać POZOSTAŁE PRZYCHODY. Po zapisaniu, wprowadzony przychód zostanie automatycznie ujęty w Księdze Przychodów i Rozchodów w kolumnie "Pozostałe przychody".

Polecamy: