Podmioty prowadzące jednoosobowo działalność gospodarczą często wykorzystują w niej samochody. Zdarza się, że mają oni wątpliwości (z uwagi na rozmiary czy liczbę osób zatrudnionych), czy przedsiębiorca może posiadać dwa samochody w jednoosobowej działalności gospodarczej.

Dwa samochody w jednoosobowej działalności

Przepisy prawa podatkowego nie wprowadzają ograniczeń co do ilości i rodzaju składników majątku nabywanych czy użytkowanych w prowadzonej przez podatnika działalności gospodarczej. Decyzja w tym zakresie leży w pełni po stronie podatnika.

Nie oznacza to jednak, że podatnik może nabywać dowolną liczbę takich samych składników majątku bez racjonalnego uzasadnienia. Jeżeli natomiast jest on w stanie udowodnić, że profil działalności, jej specyfika albo inne okoliczności wymagają nabycia lub użytkowania drugiego samochodu, to ma prawo ująć wydatki z nimi związane w kosztach prowadzonej działalności.

Warto też zaznaczyć, że wydatki na eksploatację drugiego (i kolejnych) takich samych składników majątku lub samochodów w przypadku prowadzenia jednoosobowej działalności nie występują w ustawowym katalogu wydatków wyłączonych z kosztów uzyskania przychodów, co wynika z art. 23 ust. 1 Ustawy z 26 lipca 1991 roku o podatku dochodowym od osób fizycznych (dalej: ustawa o PIT).

Co stanowi koszt uzyskania przychodu

W nawiązaniu do art. 22 ust. 1 ustawy o PIT wydatki będące kosztami uzyskania przychodów w działalności gospodarczej to wszelkie koszty poniesione w celu uzyskania, zachowania lub zabezpieczenia przychodów, z wyjątkiem kosztów wymienionych w art. 23 tego aktu prawnego.

Dany wydatek może być uznany za koszt uzyskania przychodu, jeżeli pomiędzy nim a uzyskanym przychodem z działalności występuje związek przyczynowo-skutkowy.

W efekcie przedsiębiorcy mają możliwość zaliczenia do kosztów uzyskania przychodów wszelkich wydatków dotyczących działalności, jeżeli są w stanie uzasadnić racjonalność tych wydatków, czyli wykazać ich związek z prowadzoną działalnością gospodarczą oraz pokazać ich wpływ na wysokość osiąganych przychodów.

Jeżeli więc samochód jest faktycznie wykorzystywany w działalności gospodarczej, wówczas przedsiębiorca ma prawo zaliczyć poniesione na niego wydatki w koszty firmowe.

Dwa samochody w jednoosobowej działalności a podatek dochodowy PIT

Organy podatkowe stoją na stanowisku, iż przedsiębiorca może wykorzystywać w jednoosobowej działalności gospodarczej dwa samochody. Tak naprawdę wszystko zależy od specyfiki prowadzonej działalności, może bowiem ona wymagać zabezpieczenia w postaci drugiego pojazdu w firmie.

Może to wynikać z wielu powodów. Jeden pojazd może być większym autem dostawczym służącym do przewożenia towarów lub wyposażenia. Drugi samochód może służyć wyłącznie to spotkań z klientami.

W innej sytuacji jeden samochód może być np. tanim autem w utrzymaniu służącym do częstego poruszania się po mieście. Drugi z kolei może służyć do realizacji zleceń wymagających dalszych podróży.

Jak więc w kwestii dwóch samochodów w jednoosobowej działalności zapatrują się najnowsze stanowiska organów administracji skarbowej?

Dwa samochody w leasingu w jednoosobowej działalności a podatek dochodowy PIT

Pierwszym interesującym przypadkiem jest sytuacja podatniczki, która prowadzi jednoosobową działalność gospodarczą w zakresie spedycji i transportu międzynarodowego polegającą na wyszukiwaniu i sprzedaży zleceń transportowych w kraju i poza jego granicami. Przychody z tej działalności są opodatkowane podatkiem liniowym.

Warto zauważyć, iż realizacja zleceń wymaga poruszania się wieloma pojazdami. Z tego powodu podatniczka używa w swojej działalności dwóch aut na podstawie zawartych umów leasingu. Obydwa auta to samochody osobowe użytkowane w sposób mieszany, a więc w działalności i prywatnie.

Podatniczka ma jednak wątpliwości, czy do kosztów uzyskania przychodów może zaliczyć koszty wiązane z utrzymaniem i eksploatacją tych dwóch samochodów osobowych.

Dyrektor Krajowej Informacji Skarbowej (KIS) w wydanej interpretacji indywidualnej z 21 listopada 2024 roku (sygn. 0112-KDIL2-2.4011.695.2024.3.MM) wskazał, że:

Możliwość zaliczenia do kosztów uzyskania przychodów 100% wydatków z tytułu używania samochodu osobowego dotyczy, zatem wykorzystywania samochodu osobowego wyłącznie w prowadzonej działalności gospodarczej, przy czym podatnik jest zobowiązany prowadzić ewidencję, o której mowa w art. 86a ust. 4 ustawy o podatku od towarów i usług, potwierdzającą wykorzystywanie samochodu osobowego wyłącznie do działalności gospodarczej. W przypadku nieprowadzenia przez podatnika tej ewidencji uznaje się, że samochód osobowy jest wykorzystywany również do celów niezwiązanych z działalnością gospodarczą podatnika. Zasady tej jednak nie stosuje się, jeżeli podatnik na podstawie przepisów ustawy o podatku od towarów i usług nie jest zobowiązany do prowadzenia takiej ewidencji, z wyjątkiem przypadku, gdy brak tego obowiązku wynika z art. 86a ust. 5 pkt 2 lit. a ustawy o podatku od towarów i usług. Zatem, gdy samochód osobowy jest wykorzystywany do celów mieszanych, to ponoszone wydatki związane z utrzymaniem i eksploatacją samochodu stanowią koszty uzyskania przychodów prowadzonej działalności gospodarczej, zgodnie z art. 23 ust. 1 pkt 46a ustawy o podatku dochodowym od osób fizycznych, w wysokości 75% tych wydatków. W związku z tym do kosztów uzyskania przychodów, na podstawie art. 23 ust. 1 pkt 46a ustawy o podatku dochodowym od osób fizycznych, może Pani zaliczyć 75% wydatków poniesionych z tytułu kosztów utrzymania i eksploatacji samochodów osobowych. Skoro samochody osobowe będą wykorzystywane również do celów niezwiązanych z prowadzoną przez Panią działalnością gospodarczą, nie może Pani zaliczyć do kosztów uzyskania przychodów 25% wydatków poniesionych w związku z ich używaniem. Podsumowanie: ma Pani prawo zaliczenia do kosztów uzyskania przychodu wydatków związanych z utrzymaniem i eksploatacją leasingowanych samochodów osobowych wykorzystywanych do celów mieszanych w wysokości 75% tych wydatków. […]

Drugi samochód zakupiony do jednoosobowej działalności a podatek dochodowy PIT

Drugi interesujący przypadek dotyczy podatnika prowadzącego jednoosobową działalność gospodarczą, z której przychody są opodatkowane według skali.

W ramach prowadzonej działalności podatnik nabył już samochód osobowy w leasingu operacyjnym. Z uwagi jednak na specyfikę prowadzonej działalności zakup drugiego pojazdu stał się koniecznością. Podatnik wskazał, że:

- Zakup drugiego samochodu pozwoli na uniknięcie przestojów w pracy spowodowanych awarią pierwszego pojazdu, a także na optymalizację kosztów eksploatacji poprzez używanie bardziej ekonomicznego pojazdu do zadań technicznych. Wydatki poniesione na eksploatację zapewnią sprawność i gotowość do użycia samochodu w każdej sytuacji.

- Samochód osobowy, który podatnik zamierza kupić, będzie w działalności gospodarczej środkiem trwałym, podlegającym amortyzacji zgodnie z przepisami ustawy o PIT.

- Pojazd będzie używany zarówno w działalności gospodarczej, jak i prywatnie.

Ponadto podatnik zamierza zaliczać do kosztów uzyskania przychodów wydatki związane z nabyciem samochodu oraz koszty eksploatacyjne wynikające z jego użytkowania (koszty paliwa, ubezpieczenie pojazdu, serwis i naprawy, zakup części zamiennych, mycie i konserwacja pojazdu).

Co na to fiskus?

Dyrektor KIS w wydanej interpretacji indywidualnej z 09 maja 2025 roku (sygn. 0115-KDIT3.4011.245.2025.3.RS) wskazał, że:

- odpisy amortyzacyjne ustalone od wartości samochodu osobowego (z uwzględnieniem limitu ustalonego w art. 23 ust. 1 pkt 4 ustawy o podatku dochodowym od osób fizycznych, jeśli wartość ta będzie przewyższać kwotę wskazaną w tym przepisie dla określonych rodzajów pojazdów),

- koszty ubezpieczenia AC samochodu (z uwzględnieniem limitu określonego proporcją wskazaną w art. 23 ust. 1 pkt 47 ustawy o podatku dochodowym od osób fizycznych, jeśli wartość samochodu przyjęta dla celów ubezpieczenia będzie przewyższać kwotę 150 000 zł),

- koszty ubezpieczenia OC samochodu bez limitu (samochód będzie środkiem trwałym, nie ma więc zastosowania ograniczenie wynikające z art. 23 ust. 1 pkt 46 ustawy o podatku dochodowym od osób fizycznych),

- 75% wydatków – w zw. z art. art. 23 ust. 1 pkt 46a ustawy o podatku dochodowym od osób fizycznych – związanych z użytkowaniem i eksploatacją pojazdu, tj. paliwo, serwis i naprawy, zakup części zamiennych, mycie i konserwacja pojazdu. […]”.

Na podstawie obu przypadków można wyciągnąć wnioski, że fiskus nie stoi na przeszkodzie używania dwóch samochodów w jednoosobowej działalności gospodarczej. Wszystko sprowadza się do zasadności używania w niej dwóch pojazdów. Jeżeli jest to podyktowane specyfiką prowadzonej działalności lub gdy po prostu zrealizowanie różnych zleceń tego wymaga, wówczas podatnik jak najbardziej ma prawo zakupić lub leasingować (najmować, dzierżawić) drugi pojazd samochodowy.

Dwa samochody w jednoosobowej działalności a kwestia odliczenia podatku VAT

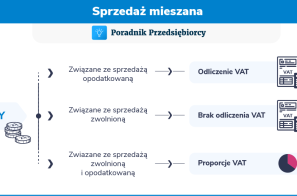

Czynny podatnik podatku od towarów i usług (VAT) ma prawo do jego odliczenia na podstawie faktury dotyczącej danego wydatku, jeżeli jest on przeznaczony na sprzedaż opodatkowaną tym podatkiem (lub zwolnioną z niego).

Na mocy art. 86a ust. 1 pkt 1 oraz ust. 2 Ustawy z 11 marca 2004 roku o podatku od towarów i usług (dalej: ustawa o VAT) w przypadku wydatków związanych z pojazdami samochodowymi kwotę podatku VAT naliczonego stanowi 50% tego podatku wynikającego z faktury, jeżeli samochód osobowy używany jest zarówno w działalności gospodarczej, jak i w celach osobistych przedsiębiorcy.

Wydatki związane z pojazdami samochodowymi dotyczą:

- nabycia, importu lub wytworzenia tych pojazdów oraz nabycia lub importu ich części składowych,

- używania tych pojazdów na podstawie umowy najmu, dzierżawy, leasingu lub innej umowy o podobnym charakterze, związane z tą umową, inne niż wymienione w pkt 3,

- nabycia lub importu paliw silnikowych, oleju napędowego i gazu, wykorzystywanych do napędu tych pojazdów, usług naprawy lub konserwacji tych pojazdów oraz innych towarów i usług związanych z ich eksploatacją.

Jeżeli natomiast samochód osobowy używany jest tylko w działalności gospodarczej, wówczas czynny podatnik VAT ma prawo do odliczenia 100% podatku VAT od nabycia i eksploatacji samochodu osobowego w działalności gospodarczej. Niemniej, aby było to możliwe, przedsiębiorca musi:

- zgłosić pojazd do urzędu skarbowego na formularzu VAT-26, w terminie do 25 dnia miesiąca następującego po miesiącu, w którym poniesiono pierwszy wydatek związany z tymi pojazdami, nie później niż w dniu przesłania deklaracji VAT w formacie JPK V7,

- ustalić zasady używania pojazdu dla celów działalności gospodarczej,

- założyć i prowadzić ewidencję przebiegu pojazdu od pierwszego dnia wykorzystywania pojazdu.

Przepisy ustawy o VAT nie zawierają natomiast żadnych ograniczeń co do liczby wykorzystywanych samochodów w działalności. Tym samym należy uznać, iż podatnik może w prowadzonej działalności wykorzystywać co najmniej dwa samochody i dokonywać odliczeń podatku VAT w ograniczonym lub pełnym zakresie. Warunkiem jest, aby w razie kontroli uzasadnić potrzebę posiadania więcej niż jednego auta w firmie.

Polecamy: