Biała lista podatników pozwala na znalezienie informacji dotyczących kontrahentów m.in. zarejestrowania, wyrejestrowania oraz statusu podatnika VAT, jak również ich numery rachunków bankowych. Co ważne, wprowadzenie białej listy podatników wiąże się dla przedsiębiorców z konsekwencjami na gruncie PIT oraz solidarnej odpowiedzialności. Sprawdźmy, w jaki sposób możliwe jest uniknięcie negatywnych konsekwencji oraz jak weryfikować kontrahentów!

Biała lista podatników – zacznijmy od teorii!

Zgodnie z art. 96b ust. 1 ustawy o VAT szef KAS zobowiązany jest do prowadzenia w postaci elektronicznej wykazu podmiotów, w stosunku do których naczelnik urzędu skarbowego nie dokonał rejestracji albo których wykreślił z rejestru jako podatników VAT oraz podmiotów, którzy zarejestrowani są jako podatnicy VAT, w tym również których rejestracja jako podatników VAT została przywrócona.

Wykaz ten jest udostępniony w biuletynie publicznym Ministerstwa Finansów.

Biała lista podatników – jakie konsekwencje czekają podatników?

Konsekwencje w podatku dochodowym

Biała lista podatników ma ułatwić weryfikację kontrahentów, aby nie dochodziło do sytuacji, w której przedsiębiorca bierze udział w transakcjach ze znikającymi podatnikami VAT. Jednakże oprócz ułatwień w weryfikacji kontrahenta, ustawodawca nakłada na podatników obowiązek weryfikacji, czy numer rachunku bankowego sprzedawcy jest zgodny z białą listą i wskazuje, że tylko na takie konto nabywca powinien uiścić należność. Podkreślić należy, że obowiązek ten powstaje tylko, gdy:

- jednorazowa wartość transakcji, bez względu na liczbę wynikających z niej płatności, przekracza 15 tys. zł lub równowartość tej kwoty, przy czym transakcje w walutach obcych przelicza się na złote według średniego kursu walut obcych ogłaszanego przez Narodowy Bank Polski z ostatniego dnia roboczego poprzedzającego dzień dokonania transakcji.

- sprzedawca jest czynnym podatnikiem VAT.

Weryfikacja rachunku bankowego powinna się odbyć w dniu, w którym planowane jest zlecenie przelewu. Dlatego też zlecana przez podatnika płatność przy wyżej wymienionych warunkach powinna zawsze odbywać się na rachunek bankowy sprzedawcy zawarty w wykazie. Jeśli nie – nabywca nie będzie miał prawa ujęcia kosztu w ewidencjach podatkowych i tym samym do obniżenia wartości przychodu (art. 22p ust. 1 pkt 2 ustawy o PIT).

W przypadku zaliczenia do kosztów uzyskania przychodów kosztu (dokumentującego transakcję powyżej lub równą 15 tys. zł, nabytą od podatnika VAT czynnego), który został uregulowany na rachunek bankowy niezawarty w wykazie należy:

- pomniejszyć koszty uzyskania przychodów albo

- w przypadku braku możliwości zmniejszenia kosztów uzyskania przychodów – zwiększyć przychody.

-w miesiącu, w którym odpowiednio został zlecony przelew.

- numer identyfikacyjny, firmę (nazwę) oraz adres siedziby albo, w przypadku podatnika będącego osobą fizyczną, imię i nazwisko oraz adres stałego miejsca prowadzenia działalności, a w przypadku nieposiadania stałego miejsca prowadzenia działalności – adres miejsca zamieszkania podatnika dokonującego zapłaty należności;

- dane wystawcy faktury wskazane na fakturze (numer identyfikacyjny, nazwę albo imię i nazwisko oraz adres);

- numer rachunku, na który dokonano zapłaty należności;

- wysokość należności zapłaconej przelewem na rachunek, o którym mowa w pkt 3, i dzień zlecenia przelewu na ten rachunek.

do naczelnika urzędu skarbowego właściwego dla wystawcy faktury w terminie trzech dni roboczych od dnia zlecenia przelewu.

Przykład 1.

Przedsiębiorca Marek zakupił od przedsiębiorstwa ABC towary o wartości 16 tys. złotych brutto. Zakup został udokumentowany fakturą (odroczony termin płatności – 30 dni, data wystawienia: 2 stycznia 2025 roku). Koszt został ujęty w KPiR w styczniu. Pan Marek zlecił przelew 17 lutego 2025 roku. Niestety po dokonaniu przelewu zorientował się, że nie sprawdził rachunku bankowego w wykazie. Po nadrobieniu zaległości (22 lutego 2025 roku) okazało się, że rachunek bankowy nie znajdował się w wykazie. W związku z tym, Pan Marek nie będzie mógł ująć kosztu w KPIR.

Przykład 2.

Pani Monika prowadzi jednoosobową działalność i 3 lutego zakupiła maszynę do dalszej odsprzedaży. Wartość brutto maszyny to 20 tys. złotych. Otrzymała z tego tytułu fakturę – odroczony termin płatności: 30 dni, data wystawienia: 3 luty 2025 roku. Koszt został ujęty w KPiR w lutym. Pani Monika zleciła przelew 27 lutego 2025 roku. Po dokonaniu przelewu szybko zorientowała się, że nie sprawdziła rachunku bankowego w wykazie. Niezwłocznie tego samego dnia, w którym zleciła przelew, sprawdziła, że rachunek bankowy nie znajdował się w wykazie. W związku z tym pani Monika ma 7 dni robocze od dnia zlecenia przelewu, aby złożyć zawiadomienia do urzędu skarbowego właściwego sprzedawcy i uniknąć wyksięgowania kosztu.

Sankcje – solidarna odpowiedzialność

W przypadku gdy nabywca dokona płatności na inny rachunek (niewykazany w wykazie) i sprzedawca nie uiści podatku VAT od tej transakcji na rzecz fiskusa, będzie odpowiadał za niego solidarnie wraz ze sprzedawcą, do wysokości zobowiązania podatkowego z tytułu dokonanej transakcji.

Co ważne, przed powyższą sankcją można ochronić się na dwa sposoby:

- jeśli najpóźniej w ciągu 7 dni od zrobienia przelewu na niewłaściwy numer rachunku bankowego dokona się zawiadomienia o tym fakcie naczelnika urzędu skarbowego właściwego dla sprzedawcy na formularzu ZAW-NR;

- podatnik dokonał zapłaty za należność z zastosowaniem mechanizmu podzielonej płatności.

Sankcje nie obejmą podatnika również w przypadku gdy zapłata została dokonana na rachunek banku lub rachunek spółdzielczej kasy oszczędnościowo-kredytowej:

a) służący do dokonywania rozliczeń z tytułu nabywanych przez ten bank lub tę kasę wierzytelności pieniężnych lub

b) wykorzystywany przez ten bank lub tę kasę do pobrania należności od nabywcy towarów lub usługobiorcy za dostawę towarów lub świadczenie usług, potwierdzone fakturą, i przekazania jej w całości albo części dostawcy towarów lub usługodawcy, lub

c) prowadzony przez ten bank lub tę kasę w ramach gospodarki własnej, niebędący rachunkiem rozliczeniowym

– jeżeli odpowiednio bank, spółdzielcza kasa oszczędnościowo-kredytowa lub podmiot będący wystawcą faktury, wraz z informacją o numerze rachunku do zapłaty, przekazali podatnikowi informację, że rachunek wskazany do zapłaty jest rachunkiem, o którym mowa w lit. a, b lub c.

Przykład 3.

Przedsiębiorca zakupił samochód osobowy za 16 tys. złotych brutto i zapłacił całą kwotę przelewem na rachunek bankowy, który nie znalazł się w wykazie podatników. Sprzedawca nie rozliczył podatku VAT z tytułu tej sprzedaży. Urząd skarbowy będzie mógł zgłosić się do nabywcy o zaległy podatek VAT. Wyjątek stanowić będzie sytuacja, gdy nabywca dobrowolnie zapłaci za transakcję za pomocą metody podzielonej płatności bądź dokona w ciągu 7 dni roboczych (od dokonania przelewu) zawiadomienia o przelewie na rachunek bankowy niezawarty w wykazie do urzędu skarbowego sprzedawcy. Wówczas nabywca nie odpowie za VAT nieuregulowany przez sprzedawcę.

Wątpliwości związane z białą listą podatników

Resort finansów nie przewidział kilku problemów, które mogą wyniknąć w związku z wprowadzeniem białej listy podatników. Kilka z nich wraz z rozwiązaniem które wynika z objaśnień Ministerstwa Finansów przedstawiamy w poniższej tabeli:

| Problem: | Rozwiązanie: |

| Brak możliwości zidentyfikowania rachunku, gdy płatność odbywa się za pomocą karty debetowej lub kredytowej | Zapłata na rachunek spoza Wykazu nie będzie skutkowała poniesieniem negatywnych konsekwencji podatkowych w postaci utraty możliwości zaliczenia wydatków do kosztów uzyskania przychodu w podatkach PIT oraz odpowiedzialności solidarnej w VAT ponieważ nie jest traktowana jak zaplata przelewem. |

| Płatności na rzecz zagranicznych kontrahentów | W przypadku gdy zagraniczny kontrahent nie jest zarejestrowany w Polsce jako czynny podatnik VAT, wprowadzone przepisy nie będą mieć zastosowania wobec płatności na jego rzecz. |

| Zapłata za pomocą pośrednika | W przypadku zapłaty za pomocą pośrednika nabywca nie musi weryfikować rachunku bankowego ponieważ płatność taka nie jest traktowana jak klasyczny przelew bankowy. |

Jak weryfikować kontrahentów na białej liście podatników?

Aby sprawdzić status swojego kontrahenta, przedsiębiorca będzie mógł skorzystać z jednego z dwóch sposobów:

1) skorzystać z zewnętrznych programów udostępnionych przez producentów oprogramowania, które łączą się z API udostępnionym przez Ministerstwo Finansów. Wspomniane oprogramowanie może mieć możliwość połączenia z białą listą w metodzie:

- search – uzupełnia się z jedną informację o kontrahencie (np. NIP, fragment nazwy, REGON lub numer rachunku bankowego) oraz dzień, na jaki mają być wyświetlone informacje o podmiocie. Wówczas w odpowiedzi podatnik dostanie:

- cały zakres danych z wykazu o podmiotach z zapytania,

- unikalny identyfikator – klucz elektroniczny, który jest potwierdzeniem wykonania zapytania (o jaki identyfikator podmiotu pytano, datę na jaki dzień została udzielona odpowiedź i datę zapytania);

- check – uzupełnia się trzy informacje (NIP, REGON, numer rachunku bankowego oraz datę, tj. dzień na który przeprowadzona ma być weryfikacja), a w odpowiedzi podatnik dostanie informację:

- TAK lub NIE – które oznaczają, że dany rachunek przypisany jest (lub nie jest) do wyspecyfikowanego numeru podmiotu (w dniu DATA),

- elektroniczny klucz, który potwierdza wykonanie zapytania (o jaki identyfikator podmiotu pytano, datę na jaki dzień została udzielona odpowiedź i datę składania zapytania).

2) skorzystać z wyszukiwarki udostępnionej przez Ministerstwo Finansów. Uzupełnia się w niej odpowiednio NIP, fragment nazwy, REGON lub numer rachunku bankowego oraz dzień, na który ma zostać dokonane wyszukanie. Wówczas w odpowiedzi podatnik dostanie:

- cały zakres danych z wykazu o podmiocie z zapytania,

- unikalny identyfikator – klucz elektroniczny, który jest potwierdzeniem wykonania zapytania (o jaki identyfikator podmiotu pytano, datę na jaki dzień została udzielona odpowiedź i datę zapytania);

- możliwość pobrania potwierdzenia za pomocą DRUKUJ POTWIERDZENIE.

Wyszukiwarka udostępniona przez MF znajduje się pod adresem: https://www.podatki.gov.pl/wykaz-podatnikow-vat-wyszukiwarka/

Biała lista podatników – o czym trzeba pamiętać?

Przedsiębiorca (występujący jako nabywca), aby uniknąć negatywnych konsekwencji związanych z brakiem weryfikacji swojego kontrahenta lub pomimo weryfikacji dokonaniem przelewu na rachunek bankowy, który nie znajduje się w wykazie, powinien przede wszystkim:

- po 31 grudnia 2019 roku sprawdzać rachunki bankowe kontrahentów z którymi nawiązywane są transakcje powyżej lub równe 15 tys. złotych. Zwłaszcza tych z którymi pierwszy raz nawiązywana jest współpraca,

- jeżeli rachunek nie znajduje się w wykazie, od razu należy to wyjaśnić ze swoim kontrahentem przed dokonaniem płatności,

- po dokonaniu płatności na rachunek sprzedawcy który nie znajduje się na białej liście złożyć zawiadomienie w terminie 7 dni do urzędu skarbowego sprzedawcy.

W przypadku sprzedawców, którzy przyjmują płatności powyżej 15 tys. zł, powinni oni sprawdzić swoje dane na białej liście podatników, w szczególności zgłoszone w urzędzie skarbowym (w przypadku spółki zarejestrowanej w KRS) albo za pośrednictwem CEIDG (w przypadku jednoosobowej działalności gospodarczej) numery rachunków bankowych. Brak zgłoszonego rachunku firmowego lub wskazanie błędnego rachunku powoduje, że sprzedawca naraża nabywców na sankcje, co może negatywnie wpłynąć na jego wiarygodność na rynku.

Biała lista podatników w systemie wFirma.pl

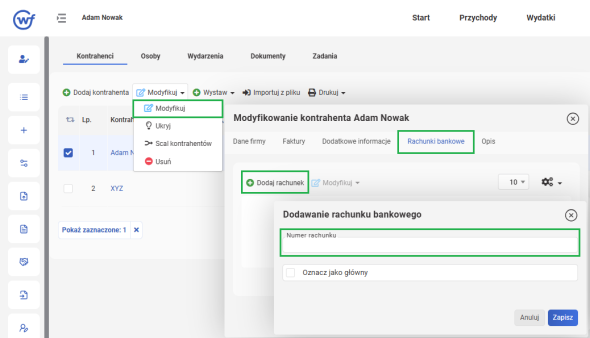

W systemie wfirma.pl istnieje możliwość automatycznej weryfikacji numeru konta bankowego kontrahenta z tzw. białą listą podatników. Aby taka weryfikacja była możliwa, w danych kontrahenta musi być wpisany jego numer rachunku. Aby dodać numer konta do kontrahenta już wprowadzonego do systemu, należy przejść do zakładki CRM » KONTRAHENCI, zaznaczyć wybraną firmę lub osobę, a następnie wybrać MODYFIKUJ » MODYFIKUJ. W wyświetlonym oknie trzeba przejść do zakładki RACHUNKI BANKOWE, a następnie wybrać opcję DODAJ RACHUNEK po czym wpisać numer rachunku.

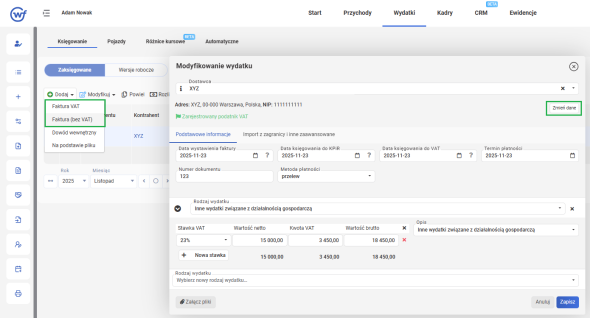

Numer rachunku można dodać także podczas księgowania wydatku przechodząc do zakładki WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » FAKTURA VAT / FAKTURA (BEZ VAT) / WYDATEK. Po wskazaniu dostawcy w polu DOSTAWCA należy skorzystać z opcji ZMIEŃ DANE.

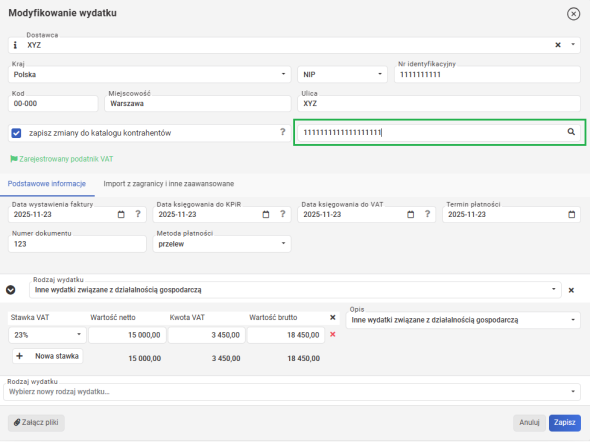

Po rozwinięciu danych pojawi się pole NUMER KONTA, w którym można wpisać rachunek bankowy kontrahenta.

Podczas księgowania wydatków system automatycznie weryfikuje, czy numer rachunku bankowego przypisany do kontrahenta widnieje na białej liście podatników. Sprawdzenie to odbywa się wtedy, gdy spełnione są następujące warunki:

- kontrahent jest zarejestrowany jako czynny podatnik VAT (system samodzielnie sprawdza jego status),

- łączna kwota brutto operacji wynosi co najmniej 15 000 zł,

- w danych kontrahenta został wpisany numer jego rachunku bankowego,

- jako forma płatności została wskazana opcja przelewu.

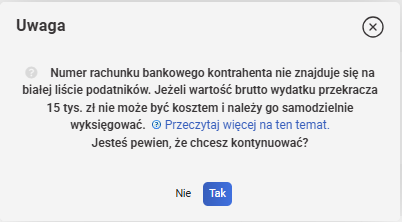

Zapytanie o zgodność numeru rachunku bankowego kontrahenta z białą listą podatników wykonywane jest w momencie, gdy spełnione są wszystkie wymagane warunki oraz użytkownik wybierze opcję ZAPISZ. Jeśli podany numer konta widnieje na białej liście, system wyświetla w prawym górnym rogu komunikat „Wydatek został dodany” i umożliwia zapisanie wydatku w ewidencjach. W przypadku gdy numer rachunku nie znajduje się na białej liście, pojawia się komunikat: „Numer rachunku bankowego kontrahenta nie znajduje się na białej liście podatników. Przeczytaj więcej na ten temat. Jesteś pewien, że chcesz kontynuować?”

Po kliknięciu TAK system mimo wszystko zapisze wydatek. Natomiast wybranie NIE spowoduje powrót do formularza dodawania wydatku.

Polecamy: