Wykorzystywanie samochodu w firmie w znaczący sposób ułatwia prowadzenie działalności. Przedsiębiorcy starają się zaliczyć do kosztów firmowych jak najwięcej wydatków związanych z wykorzystywanym pojazdem. Pojawia się jednak pytanie, czy wszystkie wydatki związane z użytkowaniem pojazdu mogą zostać zaliczone do kosztów podatkowych oraz, czy sposób użytkowania pojazdu w firmie ma znaczenie? Sprawdź, czy koszt ubezpieczenia samochodu osobowego, będący jednym z podstawowych wydatków użytkownika pojazdu, może zostać zaliczony do kosztów firmowych!

Samochód osobowy w firmie w 2026 roku – jakie istnieją formy własności?

Coraz chętniej przedsiębiorcy w ramach prowadzonej działalności wykorzystują więcej niż jeden samochód. Korzystne warunki finansowania oraz brak ograniczeń w zakresie możliwości pozyskania pojazdu, sprzyja zakupom firmowych samochodów. Co do zasady w ramach prowadzonej działalności przedsiębiorca może wykorzystywać nie tylko pojazdy stanowiące firmową własność, ale także stanowiące jego własność prywatną. Popularnością cieszą się także umowy leasingowe, najem długo i krótkoterminowy, dzierżawa oraz użyczenie pojazdu od osób trzecich. W oparciu o powyższe można wyszczególnić kilka rodzajów pojazdów wykorzystywanych w działalności w oparciu o konkretną formę własności:

- własność firmowa – pojazd wprowadzony do firmowej ewidencji środków trwałych, amortyzowany w czasie, w oparciu o wybraną metodę i stawkę amortyzacji;

- własność prywatna – pojazd nie ujmowany w ewidencji środków trwałych;

- leasing operacyjny – pojazd nie stanowi własności podatnika i nie jest ujęty w ewidencji środków trwałych, wykorzystywany na podstawie umowy leasingowej;

- leasing finansowy – pojazd zostaje wprowadzony do ewidencji środków trwałych podatnika, który dokonuje jego amortyzacji;

- najem, dzierżawa, użyczenie – pojazd nie stanowi własności zarówno firmowej, jak i prywatnej. Wykorzystywany na podstawie umowy.

Wydatki związane z samochodem osobowym w KPiR w 2026 roku

Co do zasady wysokość kosztów, jaka podlega ujęciu w KPiR, jest limitowana głównie w odniesieniu do wydatków eksploatacyjnych. W 2026 roku obowiązują trzy limity ujmowania wydatków eksploatacyjnych w kosztach podatkowych, w oparciu o posiadaną formę własności, które zgodnie z art. 23 ust. 1. pkt 46 i 46a. ustawy o PIT wynoszą:

- 20% kosztów w KPiR – dotyczy pojazdów prywatnych wykorzystywanych w prowadzonej działalności do celów mieszanych (firmowych i prywatnych);

- 75% kosztów w KPiR – dotyczy pojazdów wykorzystywanych w działalności do celów mieszanych (prywatnych i firmowych), stanowiących firmowe środki trwałe, wykorzystywanych na podstawie umowy najmu, dzierżawy, leasingu czy innej umowy o podobnym charakterze;

- 100% kosztów w KPiR – dotyczy pojazdów wykorzystywanych w działalności tylko do celów firmowych, stanowiących środki trwałe, wykorzystywanych na podstawie umowy najmu, dzierżawy, leasingu czy innej umowy o podobnym charakterze, gdy spełnione są określone warunki wskazane przez ustawodawcę m.in. prowadzenie kilometrówki.

Jakie są zasady odliczania podatku VAT od wydatków eksploatacyjnych w 2026 roku?

Wysokość odliczanego podatku VAT od wydatków związanych z eksploatacją pojazdu jest zależna od tego, czy pojazd będzie wykorzystywany wyłącznie do celów związanych z prowadzoną działalnością, czy do celów mieszanych (zarówno prywatnych, jak i firmowych). Co do zasady występują 2 sposoby odliczenia podatku VAT:

- 50% odliczenia VAT – dla pojazdów wykorzystywanych w działalności prywatnie i firmowo,

- 100% odliczenia VAT – dla pojazdów wykorzystywanych wyłącznie w działalności.

Jeśli podatnik zadeklaruje wykorzystanie pojazdu wyłącznie w działalności z prawem do odliczenia 100% podatku VAT, zobowiązany będzie dodatkowo do złożenia w urzędzie skarbowym deklaracji VAT-26 (w terminie do 25. dnia miesiąca następującego po miesiącu, w którym zostanie poniesiony pierwszy wydatek związany z pojazdem, nie później jednak niż w dniu przesłania ewidencji JPK_V7), prowadzenia kilometrówki (zawierającej informacje m.in. o dokonanych trasach w ramach czynności służbowych) oraz wprowadzenia wewnętrznego regulaminu użytkowania pojazdu w firmie (określając m.in. kto może i w jakim zakresie wykorzystywać pojazd).

Podatnicy deklarujący wykorzystanie pojazdów w ramach działalności w sposób mieszany, z możliwością odliczenia 50% VAT od wydatków eksploatacyjnych nie mają obowiązku zgłaszania pojazdu w urzędzie skarbowym, wprowadzania regulaminu oraz prowadzenia kilometrówki.

Czy koszt ubezpieczenia samochodu osobowego można ująć w kosztach firmy w 2026 roku?

Do kosztów firmowych możliwe jest zaliczanie wydatków związanych z bieżącym użytkowaniem pojazdów (wykorzystywanych w prowadzonej działalności gospodarczej) – paliwo czy bieżące naprawy. Kłopotliwe może okazać się jednak zaliczenie do kosztów firmowych wydatków związanych z dobrowolnym ubezpieczeniem pojazdu. Ograniczenie dotyczące zaliczania tego typu wydatków do kosztów dotyczy wyłącznie samochodów osobowych – w odniesieniu do samochodów ciężarowych koszt ubezpieczenia samochodu podlega odliczeniu w całości.

Analizując koszt ubezpieczenia samochodu, należy dokonać odpowiedniego rozróżnienia. Co do zasady zawierana polisa ubezpieczeniowa obejmuje różne produkty finansowe, które w inny sposób mogą być ujmowane w KPiR. Do najczęstszych należą:

- OC (odpowiedzialności cywilnoprawnej) – ubezpieczenia posiadacza pojazdu od odpowiedzialności cywilnej za powstałe szkody,

- AC (autocaso) – ubezpieczenie pojazdu od zniszczenia w wyniku wypadku, w tym także zdarzeń losowych,

- NNW (następstwa nieszczęśliwych wypadków) – ubezpieczenie od uszkodzeń ciała podczas wypadku lub na wypadek śmierci,

- GAP (Guaranteed Asset Protection) – ubezpieczenie utraty wartości pojazdu wskutek jego zniszczenia.

Zgodnie z zasadą ogólną do kosztów firmowych w całości możliwe jest zaliczenie składek na ubezpieczenie OC i NNW pojazdu firmowego – stanowiące ubezpieczenia obowiązkowe, w tym także wybierane przez kierowców ubezpieczenie opon, szyb czy assistance. W kwestii ubezpieczenia GAP ustawodawca nie precyzuje, w jaki sposób powinno nastąpić jego rozliczenie w kosztach. Ogólnie przyjęto zasadę, że jeśli wartość składki na ubezpieczenie GAP zależna jest od wartości pojazdu osobowego, podlega ona limitowi do wartości 150 tys. zł, tak jak ma to miejsce w przypadku dobrowolnego ubezpieczenia AC. Jeśli jednak koszt ubezpieczenia GAP traktowany jest jako wydatek eksploatacyjny, podlega limitowi (20%, 75%, 100% – w zależności od zadeklarowanej przez przedsiębiorcę formy użytkowania pojazdu w firmie). Powyższe założenia mają charakter uznaniowy, gdyż w tej sprawie Ministerstwo Finansów nie wydało jeszcze oficjalnego komunikatu.

Z kolei w odniesieniu do ubezpieczenia dobrowolnego, jakim jest AC, wartość, jaką można ujmować w kosztach, jeżeli chodzi o samochód osobowy podlega limitowi. Zgodnie z art. 23 ust. 1 pkt 47., jeśli wartość pojazdu przyjęta do ubezpieczenia wynosi powyżej 150 000 zł, wówczas polisa AC podlega ujęciu jedynie w wartości proporcjonalnej do wskazanej kwoty. Proporcję wylicza się według następującego wzoru: 150 000 zł (limit) / wartość pojazdu przyjęta dla celów ubezpieczenia x 100%.

Przykład 1.

Podatnik zawarł umowę ubezpieczenia dot. pojazdu osobowego, będącego firmowym środkiem trwałym, użytkowanego w działalności do celów mieszanych, którego wartość przyjęta do ubezpieczenia wynosiła 185 tys. zł. Umowa ubezpieczenia AC i OC została zawarta 2 stycznia 2026 roku i wynosiła 6 500 zł. Podatnik rozlicza koszty w oparciu o metodę kasową. Jaki koszt ubezpieczenia samochodu podatnik w tej sytuacji może zaliczyć do kosztów firmowych?

Wartości z dokumentu polisy wynosiły: AC (5 000 zł), OC (1 500 zł)

Najpierw należy dokonać wyliczenia proporcji:

150 000 zł/185 000 zł x 100% = 81%

Następnie należy wyliczyć, jaka wartość ubezpieczenia AC podlega ujęciu w kosztach:

5000 zł x 81% = 4 050 zł

Kolejno należy obliczyć wartość polisy podlegającej ujęciu:

4 050 zł + 1 500 zł = 5550 zł

Podatnik do kosztów podatkowych może zaliczyć 5 550 zł z tytułu zawartej umowy ubezpieczeniowej.

Jak ująć w KPiR koszt ubezpieczenia samochodu?

Faktyczny sposób rozliczania kosztów, w tym polisy ubezpieczeniowej, jest dodatkowo zależny od metody rozliczania kosztów, stosowanej przez podatnika. Co do zasady wyróżniamy metodę kasową i memoriałową.

W metodzie kasowej koszty podlegają ujęciu bezpośrednio w KPiR w dacie ich poniesienia. W przypadku polisy ubezpieczeniowej pod uwagę brana jest data zawarcia umowy – to właśnie w tej dacie uwzględniony zostanie koszt.

W przypadku metody memoriałowej koszty podlegają ujęciu proporcjonalnie do okresu, do którego się odnoszą. Jeśli zatem polisa ubezpieczeniowa została zawarta na okres przypadający na przełomie lat 2025/2026, wówczas koszt powinien być ujęty w wartości proporcjonalnej w roku 2025 oraz w roku 2026. Jeśli natomiast umowa ubezpieczeniowa nie wychodziłaby poza okres pełnego roku, wówczas mogłaby być ujęta bezpośrednio w kosztach tego okresu, w którym umowa ubezpieczeniowa została podpisana – bez konieczności jej rozdzielania na podokresy.

Przykład 2.

Pan Łukasz podpisał umowę ubezpieczenia na okres od 1 lipca 2025 roku do 30 czerwca 2026 roku. Wartość ubezpieczenia OC podlegająca ujęciu w kosztach wynosi 1200 zł. Pan Łukasz rozlicza koszty w oparciu o metodę memoriałową. W jaki sposób koszt ubezpieczenia samochodu zostanie ujęty w KPiR?

- okres obowiązywania ubezpieczenia: 12 miesięcy

- wartość ubezpieczenia na cały okres: 1 200 zł

1 200/2 lata podatkowe, które obejmuje koszt = 600 zł/rocznie

Z tytułu zawartej umowy ubezpieczenia pan Łukasz będzie ujmował w KPiR 600 zł w 2025 roku oraz 600 zł w 2026 roku.

Koszt ubezpieczenia samochodu - księgowanie w systemie wFirma.pl

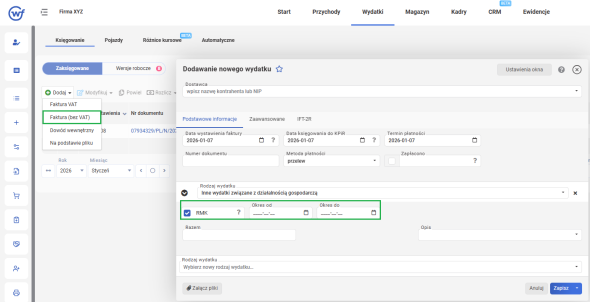

Użytkownicy systemu wFirma.pl w łatwy i szybki sposób mogą dokonać ujęcia kosztu polisy ubezpieczeniowej. Aby zaksięgować koszt należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » FAKTURA (BEZ VAT) - w przypadku czynnych podatników VAT lub WYDATEK - w przypadku podatników zwolnionych z VAT. Po uzupełnieniu danych w oknie dodawania nowego wydatku w polu RODZAJ WYDATKU należy wybrać opcję INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ oraz wypełnić pozostałe dane, zgodnie z dokumentem. Należy jednak pamiętać, że jeśli polisa obejmuje dobrowolne ubezpieczenia i dotyczy pojazdu osobowego o wartości powyżej 150 tys. zł konieczne będzie wprowadzenie kwoty z uwzględnieniem proporcji.

Dodatkowo w przypadku oznaczenia w systemie metody memoriałowej rozliczania kosztów, przy wprowadzaniu wydatku należy zaznaczyć opcję RMK i wpisać okres, którego dotyczy polisa.

Polecamy: