Leasing operacyjny stał się niezwykle popularną formą finansowania zakupu środków trwałych, takich jak samochody, maszyny, urządzenia czy nieruchomości. Sprawdź, jak rozliczyć samochód w leasingu operacyjnym!

Samochód w leasingu wykorzystywany w firmie - raty leasingowe i opłata wstępna

Zgodnie z przepisami wynikającymi z ustawy o podatku dochodowym przedsiębiorcy wykorzystujący samochody osobowe w firmie muszą uważać na limit ujmowania w kosztach podatkowych opłat leasingowych. W zależności od rodzaju pojazdu, wysokość możliwych do ujęcia danych kosztów zależna jest od rodzaju pojazdu:

- 150 000 zł - dla samochodów spalinowych,

- 225 000 zł - dla samochodów elektrycznych.

Dla podatników zwolnionych z VAT, wartości te stanowią kwotę brutto, natomiast dla czynnych podatników VAT kwoty netto. Kwota przewyższająca limit nie będzie mogła stanowić kosztu podatkowego. Jeżeli czynny podatnik VAT wykorzystuje samochód w celach mieszanych, limit 150 000 zł dla samochodów spalinowych stanowić będzie wartość netto + 50 % nieodliczonego podatku VAT. Jeżeli wartość samochodu przewyższa ustalony limit, wówczas w celu ustalenia kwoty raty leasingowej, jaka może zostać ujęta w KPiR dokonuje się przeliczenia na podstawie wzoru.

150 000 zł/ wartość pojazdu x wysokość raty leasingowej

Nowe limity wynoszą:

- 100 000 zł dla aut, których emisja CO₂ wynosi 50 g/km lub więcej.

- 150 000 zł dla aut z niską emisja CO₂ (poniżej 50 g/km) (głównie niektóry hybrydy typu Plug-in (PHEV).

- 225 000 zł dla aut w pełni elektrycznych i wodorowych.

Co istotne, nowe niższe limity obejmą wszystkie umowy leasingu operacyjnego, które będą kontynuowane po 01 stycznia 2026.

Przedsiębiorca będący czynnym podatnikiem VAT wykorzystuje samochód spalinowy z leasingu operacyjnego o wartości początkowej 220 000 zł netto oraz odlicza 100% VAT od wydatków związanych z tym pojazdem. W jakiej maksymalnej kwocie może ująć raty leasingowe do kosztów uzyskania przychodu? W jakiej wartości ujmie miesięczną ratę leasingową, jeżeli wynosi ona 4 000 zł netto?

Zgodnie z wprowadzonym limitem, przedsiębiorca może ująć dane koszty maksymalnie w kwocie 150 000 zł. Natomiast rata miesięczna ujmowana będzie w KPiR w kwocie:

150 000/220 000 x 4 000 = 2 727,27 zł

Samochód w leasingu operacyjnym a koszty eksploatacyjne

W obecnym stanie prawnym wydatki eksploatacyjne (np. zakup paliwa, naprawy) samochodu w leasingu, wykorzystywanego zarówno prywatnie jak i służbowo, są zaliczane w 75% wartości do kosztów uzyskania przychodu. Nie ma znaczenia w tym przypadku data zawarcia umowy leasingowej - wszystkie samochody osobowe traktowane są w taki sam sposób. W przypadku samochodów wykorzystywanych wyłącznie w prowadzonej działalności, podatnik zobowiązany jest do prowadzenia ewidencji przebiegu pojazdu. Jeśli podatnik nie prowadzi takiej ewidencji, uznaje się, że pojazd ten jest wykorzystywany w działalności oraz prywatnie.

Przykład 2.

Podatnik zwolniony z VAT poniósł następujące koszty eksploatacyjne związane z samochodem spalinowym w leasingu operacyjnym (wykorzystywany na cele mieszane):

- 120 zł brutto - zakup paliwa,

- 150 zł brutto - koszt naprawy samochodu.

W jakiej kwocie może ująć wydatki w kosztach firmy?

Suma wydatków wynosi 270 zł brutto, podatnik może ująć w kosztach 75% wartości kosztów brutto, tj. 202,50 zł (270 x 75%).

Przykład 3.

Czynny podatnik VAT poniósł następujące koszty związane z samochodem w leasingu operacyjnym wykorzystywanym na cele mieszane:

- 270 zł netto, 62,10 zł VAT - paliwo,

- 150 zł netto, 34,50 zł VAT - koszt naprawy.

W jakiej kwocie może ująć koszty w KPiR?

Zgodnie z przepisami, w KUP podatnik ujmie 75% sumy wartości netto oraz 50% VAT:

270 zł + 150 zł = 420 zł netto

62,10 zł + 34,50 zł = 96,60 zł VAT

420 zł + 50% x 96,60 zł = 468,30 zł

468,30 zł x 75% = 351,23 zł

Zatem w KPiR znajdzie się kwota 351,23 zł.

Samochód w leasingu operacyjnym a polisa ubezpieczeniowa

W przypadku gdy pojazd wykorzystywany jest w leasingu operacyjnym w firmie i podatnik ponosi koszt jakim jest polisa ubezpieczeniowa to wówczas polisę OC można ująć do kosztów prowadzenia działalności gospodarczej w całości w dacie wystawienia polisy (jeśli stosowana jest metoda rozliczania kosztów kasowa). Natomiast w przypadku ubezpieczenia dobrowolnego może ono stanowić koszt podatkowy w wysokości przekraczającej ich część ustaloną w takiej proporcji, w jakiej kwota 150 000 zł pozostaje do wartości samochodu przyjętej dla celów ubezpieczenia.

Samochód w leasingu operacyjnym w systemie wFirma.pl

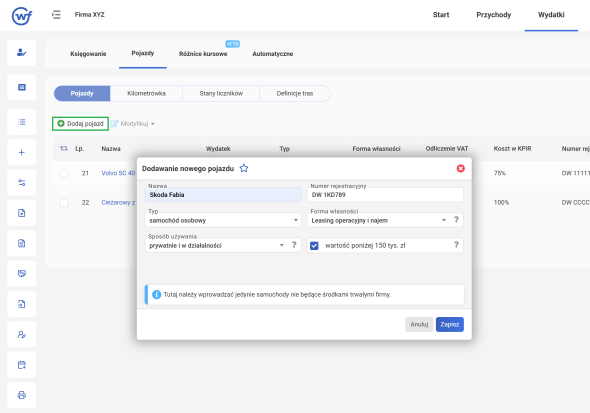

Użytkownicy systemu wFirma.pl mogą korzystać z automatycznego ujmowania poprawnych wartości kosztów w KPiR i odliczenia VAT od wydatków związanych z eksploatacją pojazdu oraz opłatami leasingowymi. Aby było to możliwe, konieczne jest wprowadzenie pojazdu do ewidencji pojazdów w zakładce WYDATKI » POJAZDY » POJAZDY » DODAJ POJAZD, gdzie należy uzupełnić dane, wybrać sposób użytkowania pojazdu w działalności i w polu FORMA WŁASNOŚCI wskazać LEASING OPERACYJNY I NAJEM oraz określić wartość pojazdu:

Po wprowadzeniu pojazdu wydatki związane z pojazdem należy księgować zgodnie ze schematami:

- Zakup paliwa do pojazdu

- Inne wydatki związane z bieżącym użytkowaniem pojazdu

- Leasing lub dzierżawa samochodu

Dzięki wprowadzonym ustawieniom wydatki będą automatycznie ujmowane w wartościach 75% kosztów w KPiR i z odliczeniem 50% VAT w przypadku pojazdów użytkowanych w działalności na gruncie VAT w sposób mieszany (prywatnie - firmowo).

Polecamy: