Samochód w działalności gospodarczej to już w zasadzie standard, jednak prawidłowy sposób jego rozliczania w praktyce stanowi jedną z najbardziej problematycznych kwestii, z którą zmagają się przedsiębiorcy. W przypadku samochodów osobowych, których wartość przekracza 150 000 zł, przepisy wprowadzają pewne ograniczenia w rozliczaniu kosztów. Jak rozliczyć samochód osobowy o wartości powyżej 150 000 zł oraz koszty z nim związane?

Wartość początkowa samochodu

Wartość początkowa środka trwałego - samochodu osobowego - to cena jego nabycia, która widnieje na dokumencie zakupu, czyli fakturze lub umowie kupna - sprzedaży. Wartość tę powiększa się o koszty związane z pojazdem poniesione do dnia przekazania danego środka trwałego do używania. Mogą to być m.in.:

- wydatki związane z transportem, wyładunkiem, załadunkiem, montażem,

- ubezpieczeniem w drodze,

- opłaty skarbowe, opłaty rejestracyjne i inne opłaty (np. opłata środowiskowa lub opłaty celne).

Podkreślenia wymaga fakt, że wszelkie wydatki związane ze środkiem trwałym poniesione do momentu jego wprowadzenia do użytku powiększają jego wartość początkową. W przypadku gdy wydatki te zostaną poniesione już po wprowadzeniu samochodu do ewidencji środków trwałych, mogą one zostać zaksięgowane bezpośrednio w kosztach uzyskania przychodu.

Amortyzacja samochodu osobowego o wartości powyżej 150 000 zł

Zgodnie z ustawą o podatku dochodowym od osób fizycznych odpisy z tytułu zużycia samochodu osobowego od wartości samochodu przewyższającej równowartość 150 000zł, który nie jest pojazdem elektrycznym w rozumieniu art. 2 pkt 12 ustawy z dnia 11 stycznia 2018 r. o elektromobilności i paliwach alternatywnych (Dz. U. z 2023 r. poz. 875, 1394, 1506 i 1681) oraz samochodem osobowym będącego pojazdem napędzanym wodorem w rozumieniu art. 2 pkt 15 tej ustawy - nie mogą być kosztem uzyskania przychodu.

W celu obliczenia okresu amortyzacji środka trwałego, odpisy amortyzacyjne powinny obejmować również część nie stanowiącą kosztów uzyskania przychodu, czyli powyżej 150 000 zł. Jak to wygląda w praktyce? Niezależnie od wartości samochodu osobowego, amortyzacji podlega cała wartość początkowa samochodu, ale do kosztów będzie trafiać tylko część do limitu 150 000 zł. Amortyzacja rozpoczyna się od miesiąca następnego po miesiącu oddania środka trwałego do używania.

Przykład 1.

W dniu 5 marca 2025 roku pan Piotr kupił samochód osobowy na cele firmowe. Wartość samochodu to 160 000 zł. Samochód został przyjęty do użytkowania w firmie w dniu 5 marca.

W takim wypadku kosztem podatkowym będą zatem odpisy tylko do kwoty 150 000 zł - postała część nie może stanowić kosztu firmowego.

Ograniczenie w księgowaniu kosztów samochodu osobowego o wartości powyżej 150 000 zł obejmuje nie tylko odpisy amortyzacyjne, ale i dobrowolne ubezpieczenia pojazdu, których wysokość ustala się na podstawie m.in. wartości ubezpieczonego samochodu osobowego.

Samochód osobowy o wartości powyżej 150 000 zł a ubezpieczenie

Limit w odliczaniu kosztów związanych z samochodem osobowym o wartości powyżej 150 000 zł dotyczy również dobrowolnych ubezpieczeń pojazdu, m.in. ubezpieczenia AC. Składki na dobrowolne ubezpieczenia samochodu firmowego w wysokości przekraczającej ich część ustaloną w takiej proporcji, w jakiej pozostaje równowartość 150 000 zł, nie będą stanowiły kosztu.

Ograniczenie nie dotyczy jednak ubezpieczeń OC i NNW, gdzie wysokość składki ubezpieczeniowej nie zależy od wartości samochodu osobowego. W ich przypadku w kosztach uzyskania przychodów można ująć pełną wysokość składek ubezpieczeń OC i NNW.

- w przypadku metody uproszczonej (kasowej), wartość całej polisy przedsiębiorca może ująć do kosztów w dacie wystawienia polisy,

- w przypadku metody memoriałowej, jeżeli okres polisy wychodzi poza dany rok podatkowy, wartość należy podzielić proporcjonalnie na miesiące, których dotyczy.

Przykład 2.

Przedsiębiorca opłacił polisę ubezpieczeniową za okres od lutego 2025 r. do stycznia 2026 r. w wysokości 3 000 zł. Koszty rozliczane są w oparciu o metodę memoriałową.

Wartość tę trzeba podzielić na 12 miesięcy (3 000 : 12 = 250 zł), a następnie przemnożyć przez liczbę miesięcy przypadającą na dany rok, czyli

- od lutego 2025 do grudnia 2025 – jedenaście miesięcy, więc 250 x 11 = 2 750 zł do roku 2025,

- za styczeń 2026 – jeden miesiąc, zatem 250 x 1 = 250 zł do roku 2025.

W uproszczeniu kwotę przypadającą na rok wykupienia polisy można zaksięgować w dacie jej zapłaty. Pozostała część powinna trafić do KPiR z datą przyszłego roku podatkowego – w praktyce księgowej, dla celów porządkowych, najczęściej księguje się taki wydatek na 1 stycznia.

Samochód osobowy o wartości powyżej 150 000 zł a wydatki

Ograniczenie 150 000 zł w księgowaniu kosztów związanych z samochodem osobowym będącym środkiem trwałym firmy lub nabytym w ramach leasingu lub najmu nie obejmuje wydatków związanych z jego eksploatacją, tj. zakupu paliwa czy pozostałych wydatków eksploatacyjnych (np. koszt bieżących napraw, myjnia, zakup akcesoriów samochodowych itp.). W tym przypadku wydatki, które zostały poniesione na cele związane z działalnością mogą być księgowane do kosztów:

- w 75% ich wartości, gdy pojazd jest użytkowany na cele mieszane, czyli zarówno firmowe jak i prywatne.

- w 100% ich wartości, gdy pojazd jest użytkowany jedynie na potrzeby firmy.

Nowe limity amortyzacji samochodów firmowych od 2026 roku

Od 1 stycznia 2026 roku obowiązywać będą trzy limity uzależnione od rodzaju napędu i emisji CO₂:

- 225 000 zł – auta elektryczne lub napędzanych wodorem,

- 150 000 zł – auta spalinowe, których emisja CO₂ wynosi poniżej 50 g/km oraz te wprowadzone do środków trwałych przed 1 stycznia 2026 roku,

- 100 000 zł – auta spalinowe, których emisja CO₂ wynosi 50 g/km lub więcej.

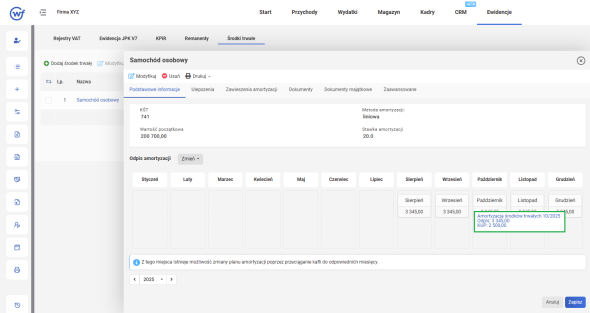

Amortyzacja samochodu osobowego powyżej 150 000 zł w wFirma.pl

Wprowadzając samochód do ewidencji środków trwałych w systemie wFirma.pl na podstawie jego wartości początkowej będą automatycznie naliczane odpisy amortyzacyjne natomiast do kosztów podatkowych zostanie zaksięgowana wyłącznie ta część odpisu amortyzacyjnego do wysokości limitu. Sposób zaksięgowania odpisów amortyzacyjnych w łatwy sposób można zweryfikować w zakładce: EWIDENCJE » ŚRODKI TRWAŁE gdzie po kliknięciu w nazwę środka trwałego pojawi się okno widoku szczegółowego.

Po najechaniu kursorem myszy na dany odpis wyświetli się okno z informacją o wartości odpisu amortyzacyjnego w danym miesiącu oraz jaka jego wartość została zakwalifikowana do KUP czyli kosztów uzyskania przychodów a więc zaksięgowana w kolumnie 13 KPiR - Pozostałe wydatki (do końca 2025)/ 15 KPiR (od 2026 roku).

Polecamy: