Z początkiem 2019 roku weszły w życie przepisy ograniczające możliwość pomniejszenia przychodów kosztami związanymi z eksploatacją samochodów osobowych. Zmiany dotyczyły zarówno pojazdów firmowych, jak i prywatnych wykorzystywanych w działalności gospodarczej. Artykuł wyjaśnia, ile obecnie wynosi limit wydatków na paliwo i koszty eksploatacji samochodu w zależności od posiadanego pojazdu w firmie.

Limit wydatków eksploatacyjnych a samochód firmowy

W ustawie o PIT uregulowany został limit wydatków na paliwo i koszty eksploatacji samochodu osobowego wykorzystywanego zarówno prywatnie, jak i służbowo na poziomie 75%.

Nie uważa się za koszty uzyskania przychodu 25% poniesionych wydatków, z zastrzeżeniem pkt 36, z tytułu kosztów używania samochodu osobowego, innego niż określony w pkt 46, na potrzeby prowadzonej przez podatnika działalności gospodarczej – jeżeli samochód osobowy jest wykorzystywany również do celów niezwiązanych z działalnością gospodarczą prowadzoną przez podatnika.

W praktyce oznacza to, że przedsiębiorca używający firmowego pojazdu również prywatnie jest zobligowany do przeliczania wartości z faktur dokumentujących zakup paliwa lub wydatki eksploatacyjne w proporcji do ustalonego limitu. W skutek tego koszt podatkowy stanowi zaledwie 75% wartości całej faktury. Co więcej, w przypadku czynnych podatników VAT wykorzystujących samochód firmowy do celów mieszanych 50% nieodliczonego VAT w dalszym ciągu stanowi koszt podatkowy, a co za tym idzie, jest brane pod uwagę przy ustalaniu limitu.

W przypadku określania użytku pojazdu firmowego ustawodawca w ustawie o PIT wskazał, że jeżeli podatnik nie prowadzi ewidencji przebiegu pojazdu dla celów VAT, należy uznać, że pojazd osobowy wykorzystywany jest również prywatnie – przepisu tego nie stosuje się wobec nievatowców.

Przykład 1.

Przedsiębiorca Michał, czynny podatnik VAT, posiada w firmie samochód na umowie leasingu operacyjnego. Wykorzystuje go zarówno prywatnie, jak i służbowo. W styczniu 2025 roku dokonał zakupu paliwa do pojazdu otrzymując fakturę zbiorczą o wartości 1 230 zł brutto (1 000 zł netto i 230 zł VAT). Jaka część faktury stanowi koszt uzyskania przychodu?

W związku z tym, że pojazd wykorzystywany jest w działalności i prywatnie przysługuje odliczenie 50% VAT czyli 115 zł. Dodatkowo, w kosztach uzyskania przychodu wydatek może zostać ujęty z wykorzystaniem limitu 75%.

Obliczenia: 75% x (1 000 zł + 115 zł nieodliczonego VAT) = 836,25 zł

Pan Michał ujmie w kosztach podatkowych 836,25 zł.

Przykład 2.

Pani Sabina jest podatnikiem VAT zwolnionym i posiada w środkach trwałych samochód osobowy, który użytkuje prywatnie i firmowo. W styczniu 2025 roku zakupiła płyny do spryskiwaczy na kwotę 200 zł brutto. Jaka część faktury będzie stanowiła koszt uzyskania przychodu?

W związku z tym, że pojazd wykorzystywany jest w działalności służbowo przysługuje prawo do ujęcia w kosztach wydatku do wysokości limitu 75%.

Obliczenia: 75% x 200 zł = 150 zł

Pani Sabina ujmie w kosztach podatkowych 150 zł.

Przedsiębiorcy wykorzystujący samochód osobowy wyłącznie w celach służbowych mogą odliczyć całość wydatków związanych z pojazdem w kosztach firmowych. Wiąże się to jednak z koniecznością dopełnienia dodatkowych formalności, pełne odliczenie kosztów eksploatacyjnych skutkuje bowiem obowiązkiem prowadzenia dodatkowej ewidencji dla celów VAT i sporządzenia regulaminu użytkowania pojazdu.

Limit wydatków na paliwo i koszty eksploatacji samochodu prywatnego

Dla samochodów prywatnych wykorzystywanych w działalności gospodarczej zostało wprowadzone pewne uproszczenie. Mianowicie od 2019 roku zniesiony został obowiązek prowadzenia kilometrówki dla celów PIT za wyjątkiem rozliczeń pracowników w ramach delegacji służbowych lub jazd lokalnych. Obecnie, przedsiębiorca wykorzystujący prywatny samochód w prowadzonej działalności odlicza zaledwie 20% wydatków eksploatacyjnych na paliwo i koszty eksploatacji samochodu niezależnie od przejechanych kilometrów w ramach działalności gospodarczej.

Przykład 3.

Przedsiębiorca Stanisław (czynny podatnik VAT) wykorzystuje w prowadzonej działalności swój prywatny samochód. W styczniu 2025 roku zakupił wycieraczki do samochodu o wartości 246 zł. W jaki sposób powinien rozliczyć fakturę?

W związku z tym, że pojazd wykorzystywany jest w działalności i prywatnie przysługuje odliczenie 50% VAT czyli 23 zł. Dodatkowo, w kosztach uzyskania przychodu wydatek może zostać ujęty z wykorzystaniem limitu 20%.

Obliczenia: 20% x (200 zł + 23 zł nieodliczonego VAT) = 44,60 zł

Przedsiębiorca do kosztów podatkowych zaliczyć może jedynie 44,60 zł z faktury.

Księgowanie wydatków związanych z pojazdem w systemie wFirma.pl

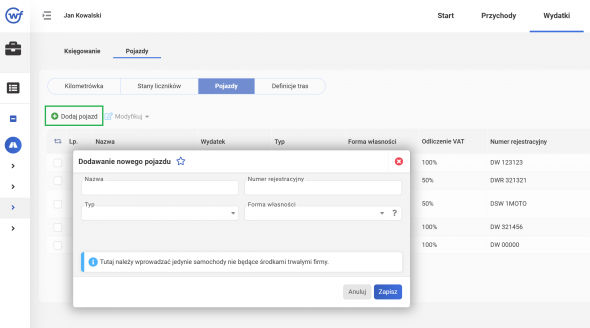

Księgując wydatki związane z pojazdem użytkowanym w firmie (innym niż środek trwały) w pierwszej kolejności należy dodać samochód do systemu poprzez zakładkę WYDATKI » POJAZDY » DODAJ POJAZD, gdzie należy określić:

- nazwę samochodu,

- numer rejestracyjny,

- typ,

- sposób używania,

- formę własności.

Na podstawie ustalonej definicji pojazdu system przypisze do niego właściwy limit wydatków na paliwo i koszty eksploatacji samochodu. Szczegóły dodawania pojazdu do systemu wfirma.pl opisuje artykuł: Dodawanie pojazdu do systemu.

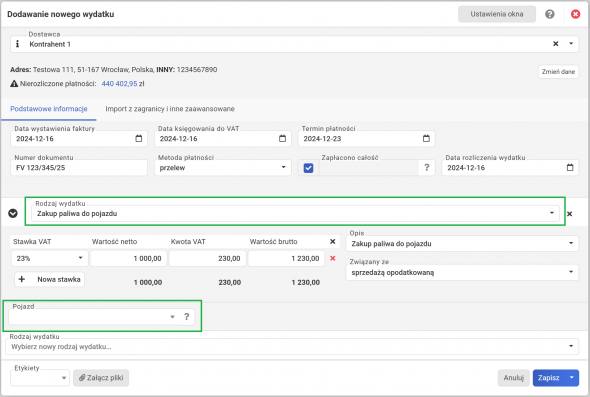

Księgowanie wydatków związanych z samochodem w systemie wFirma.pl odbywa się poprzez zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/BEZ VAT. W kolejnym kroku konieczne jest wybranie jednego z dwóch rodzajów wydatków w zależności od tego czego dotyczy faktura:

W polu WARTOŚĆ NETTO należy wpisać pełną kwotę netto z faktury, a jako POJAZD należy wybrać samochód, którego dotyczy wydatek. W ten sposób system automatycznie ustali wysokość kosztu do odliczenia z uwzględnieniem limitu przysługującego dla danego samochodu.