Przedsiębiorcy mają możliwość rozliczania kosztów związanych z zakupem samochodu osobowego w ramach leasingu operacyjnego (tzw. leasingu bieżącego) lub też leasingu finansowego. Leasing samochodu osobowego w firmie, w zależności od wybranego rodzaju umowy, wiąże się z innymi konsekwencjami podatkowymi. Sprawdź, jak należy rozliczyć leasing samochodu osobowego zgodnie z przepisami!

Leasing finansowy samochodu osobowego

Biorąc samochód osobowy w leasing finansowy, przedsiębiorca może zakwalifikować do kosztów uzyskania przychodów część odsetkową dotyczącą rat leasingowych (pod warunkiem ich zapłaty). Ponadto podatnik ma prawo do wprowadzenia samochodu do ewidencji środków trwałych i amortyzowania go w czasie.

Do najczęstszych metod amortyzacji samochodu zalicza się:

liniową metodę amortyzacji

Jest podstawowym sposobem amortyzacji samochodu osobowego. Stawka amortyzacji wynikająca z ustawowego wykazu (załącznik do ustawy o PIT) wynosi 20% w skali roku, co oznacza, że samochód będzie amortyzowany przez 5 lat.

indywidualną metodę amortyzacji

Można ją zastosować do samochodów osobowych uznanych za używane (przed nabyciem użytkowane przez okres minimum 6 miesięcy) lub ulepszone (gdy przed wprowadzeniem do ewidencji wydatki poniesione przez podatnika na ich ulepszenie stanowiły co najmniej 20% wartości początkowej). Wówczas maksymalna stawka amortyzacji, jaką można zastosować dla samochodu osobowego, wynosi 40% w skali roku, co w konsekwencji oznacza, że samochód będzie amortyzowany przez 2,5 roku.

Odpisy amortyzacyjne w kosztach uzyskania przychodów do pojazdu osobowego mogą być ujmowane do wartości:

- 225 000 zł - w przypadku samochodu osobowego będącego pojazdem elektrycznym (w rozumieniu ustawy o elektromobilności);

- 150 000 zł - w przypadku pozostałych samochodów osobowych;

Wynika to bezpośrednio z art. 23 ust. 1 pkt 4 z ustawy o PIT.

Leasing operacyjny samochodu osobowego

Użytkując samochód osobowy na podstawie leasingu operacyjnego, przedsiębiorca nie wprowadza go do ewidencji środków trwałych ani nie amortyzuje go w czasie. Amortyzacji pojazdu dokonuje firma leasingowa, gdyż to ona przez cały okres leasingu jest właścicielem pojazdu.

Do końca 2018 roku podatnicy nie stosowali żadnych ograniczeń w zaliczaniu wydatków związanych z ratami leasingowymi czy pozostałymi wydatkami związanymi z eksploatacją leasingowanego pojazdu osobowego do kosztów uzyskania przychodów. Jednak od stycznia 2019 roku do kosztów uzyskania przychodów możliwe jest ujęcie:

- wydatków związanych ze spłatą rat leasingowych jedynie do wysokości 150 000 zł w stosunku do wartości samochodu osobowego nie będącego samochodem elektrycznym. Istotne jest jednak to, że ograniczenie odnosi się jedynie do części raty, która dotyczy spłaty wartości początkowej samochodu wraz z nieodliczonym podatkiem VAT. Część odsetkowa może być zaliczona do kosztów uzyskania przychodów w całości.

Potwierdzeniem powyższego jest ugruntowana linia interpretacyjna, widoczna m.in w interpretacji indywidualnej Dyrektora Krajowej Informacji Skarbowej z dnia 11 lutego 2019 roku o sygn. 0115-KDIT3.4011.545.2018.2.MR, w której czytamy:

- 225 000 zł dla aut elektrycznych i wodorowych,

- 150 000 zł dla samochodów spalinowych i hybrydowych o emisji CO₂ poniżej 50 g/km

- 100 000 zł dla aut spalinowych i hybrydowych o emisji CO₂ wynoszącej 50 g/km lub więcej

Więcej szczegółów w artykule o niższych limitach dla umów leasingu.

Przykład 1.

Pani Magdalena jako zwolniony podatnik VAT zawarła w styczniu 2025 roku umowę leasingu operacyjnego na pojazd osobowy. Wartość początkowa pojazdu wynosi 168 000 zł brutto. Co miesiąc pani Magdalena otrzymuje fakturę za ratę leasingową, której wartość wynosi 3 550 zł brutto (gdzie 50 zł to część odsetkowa raty). Czy pani Magdalena może ująć w kosztach uzyskania przychodów całą wartość raty leasingowej?

Nie, pani Magdalena może ująć w kosztach wartość rat leasingowych do równowartości 150 000 zł, czyli 3 125 zł oraz część odsetkową raty w wysokości 50 zł. Zatem pani Magdalena ujmie w kosztach fakturę w kwocie 3 175 zł.

Obliczenia:

3 500 zł x 150 000 zł / 168 000 zł = 3 125 zł

3 125 zł + 50 zł = 3 175 zł

Przykład 2.

Pan Michał jest czynnym podatnikiem VAT i zawarł w styczniu 2025 roku umowę leasingu operacyjnego na pojazd osobowy. Wartość początkowa pojazdu wynosi 168 000 zł netto (38 640 zł VAT). Co miesiąc pan Michał otrzymuje fakturę za ratę leasingową, której wartość wynosi 3 500 zł netto (805 zł VAT). Pan Michał odlicza od wydatków związanych z pojazdem 50% VAT. Czy może on ująć w kosztach uzyskania przychodów całą wartość raty leasingowej?

Nie, pan Michał może ująć w kosztach wartość rat leasingowych do równowartości 150 000 zł, czyli 3 125 zł.

Obliczenia:

Ustalenie wartości początkowej samochodu wraz z nieodliczonym podatkiem VAT:

168 000 zł + (38 640 zł x 50%) = 187 320 zł

Ustalenie podatku VAT, który nie podlega odliczeniu z faktury za ratę leasingową:

805 zł x 50% = 402,50 zł

Ustalenie wartości raty powiększonej o nieodliczony VAT:

3 500 zł + 402,50 zł = 3 902,50 zł

Wartość raty która stanowi koszt uzyskania przychodu:

3 902,50 zł x 150 000 zł / 187 320 zł = 3 125 zł

WAŻNE: Przykład dotyczy rozliczenia raty kapitałowej dotyczącej wartości początkowej pojazdu leasingowanego. Część odsetkowa raty może być ujęta w kosztach uzyskania w całości.

wydatków na eksploatację auta osobowego w leasingu (zakup paliwa, przeglądy, naprawy) w wysokości 75% kosztów (limit dotyczy również nieodliczonej części podatku VAT) – w przypadku pojazdów użytkowanych nie tylko na cele działalności gospodarczej, lecz także na inne cele, np. prywatnie lub zaliczanie wydatku w całości (100% kosztów), jeżeli podatnik będzie wykorzystywał pojazd tylko w działalności gospodarczej (przy czym stanowiło będzie o tym prowadzenie kilometrówki dla celów VAT).

wydatków związanych z ubezpieczeniem AC samochodu w leasingu do wysokości 150 000 zł (limit do 31.12.2025 r.) w stosunku do wartości samochodu określonej w polisie.

Leasing samochodu osobowego – porównanie

Leasing operacyjny samochodu osobowego | Leasing finansowy samochodu osobowego |

|

|

Leasing samochodu osobowego a VAT

Leasing samochodu osobowego daje możliwość rozliczania VAT na dwa sposoby zależne od celów, w jakich pojazd jest użytkowany w firmie przez przedsiębiorcę.

Jeżeli samochód osobowy jest wykorzystywany zarówno do celów prywatnych, jak i służbowych lub dopuszcza się choćby potencjalną możliwość takiego użytku, podatnik ma prawo do odliczenia jedynie 50% kwoty podatku VAT od wszystkich rat leasingowych. Co istotne, ograniczenie w wysokości 50% odliczenia dotyczy również wydatków związanych z bieżącą eksploatacją pojazdu, również paliwa.

W sytuacji, gdy przedsiębiorca zadeklaruje, że samochód osobowy jest wykorzystywany jedynie w prowadzonej działalności gospodarczej – ma prawo do pełnego odliczenia podatku VAT. W tym przypadku nie ma żadnych ograniczeń, ale bezwzględnym wymogiem jest:

- zgłoszenie do urzędu skarbowego pojazdu jako firmowego na formularzu VAT-26,

- ewidencjonowanie przejechanych tras w ewidencji przebiegu pojazdu do celów rozliczenia podatku VAT (prowadzenie ewidencji przebiegu pojazdu),

- sporządzenie regulaminu wykorzystywania samochodu w firmie,

- użytkowanie pojazdu tylko w działalności (użytek prywatny jest wykluczony).

Reasumując, od 2019 roku podatników obowiązują nowe zasady rozliczania samochodów osobowych wykorzystywanych w działalności. Zmiany dotyczą rozliczania kosztów leasingu, amortyzacji samochodów. Zmiany dotyczą wyłącznie podatku dochodowego, na gruncie podatku VAT podatnicy nadal mają dwie możliwości – odliczanie 50% lub 100% VAT.

Jak ująć fakturę za ratę leasingu operacyjnego w systemie wFirma.pl?

W systemie wFirma.pl po dodaniu pojazdu w systemie zgodnie z artykułem pomocy: Dodawanie pojazdu do systemu możliwe jest księgowanie wydatków związanych z leasingiem operacyjnym. System sam na podstawie parametrów pojazdu rozksięguje koszt we właściwych wartościach do KPIR i rejestru VAT.

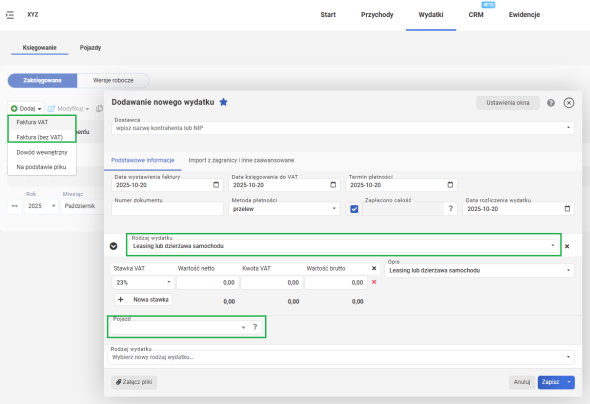

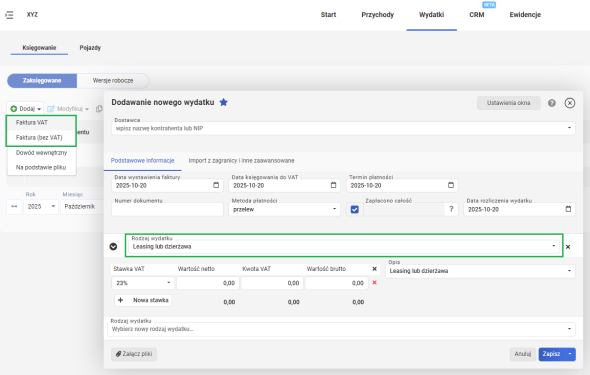

W celu ujęcia w systemie raty leasingowej dotyczącej samochodu osobowego należy postąpić zgodnie ze schematem: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/(BEZ VAT) » RODZAJ WYDATKU »

- LEASING LUB DZIERŻAWA SAMOCHODU OSOBOWEGO, w wyświetlonym oknie należy wypełnić wymagane pola, oraz należy wybrać pojazd, którego wydatek dotyczy,

- lub LEASING LUB DZIERŻAWA (w przypadku pojazdów ciężarowych spełniających ich definicję).

Po uzupełnieniu podstawowych danych taki wydatek zostanie ujęty w KPiR w kolumnie 13 – Pozostałe wydatki oraz w rejestrze zakupu VAT (w przypadku czynnych podatników VAT).

Polecamy: