Prowadząc własny biznes, przedsiębiorca powinien liczyć się z koniecznością ponoszenia różnego rodzaju wydatków. Część z nich z pewnością będzie mogła zostać zakwalifikowana jako koszt podatkowy, jednak pozostałe już nie. Decydujące znaczenie ma tutaj charakter poniesionego wydatku i jego cel. Czy wydatki o charakterze osobistym można zaliczyć do kosztów firmowych? Sprawdźmy!

Które wydatki można ująć w kosztach?

Podatnik może ująć w kosztach firmowych jedynie te wydatki, które spełniają wymogi stawiane przez art. 22 ust. 1 ustawy o podatku dochodowym od osób fizycznych, zgodnie z którym:

„Kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23”.

Oznacza to, że pierwszym i najważniejszym warunkiem jest poniesienie wydatku w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów. Drugim – że koszt ten nie może zostać wymieniony w katalogu kosztów niestanowiących podatkowych kosztów uzyskania przychodu (wymienionych w art. 23 ustawy). Ponadto podatnik musi być w stanie udowodnić związek przyczynowo-skutkowy pomiędzy poniesionym kosztem a osiągniętym z tego tytułu przychodem.

W związku z powyższym do typowych kosztów podatkowych prowadzonej działalności można zakwalifikować m.in.:

- zakup towarów handlowych oraz materiałów;

- wypłatę wynagrodzeń dla pracowników;

- opłaty bankowe za prowadzenie firmowego rachunku bankowego;

- zakup paliwa do pojazdu firmowego;

- zakup materiałów biurowych na potrzeby firmy.

Nie jest to cała lista wydatków kwalifikowanych jako koszt uzyskania przychodu, a jedynie ich przykłady.

Przykład 1.

Przedsiębiorca Rafał prowadzi sklep komputerowy. W kwietniu 2024 roku zakupił pięć laptopów o wartości 2 000 zł każdy – trzy z zamiarem dalszej odsprzedaży, jeden zamierza używać w działalności, a ostatni zdecydował się przekazać na użytek prywatny. W jaki sposób pan Rafał powinien zaksięgować fakturę za zakup sprzętu?

Pan Rafał powinien ująć fakturę za zakup w sposób następujący:

- w kolumnie 10. – Zakup towarów handlowych i materiałów – ująć wartość tych trzech sztuk laptopów, które kupiono z zamiarem dalszej odsprzedaży, bowiem spełniają one definicję towaru handlowego;

- w kolumnie 13. – Pozostałe wydatki – ująć wartość jednej sztuki laptopa, którą zdecydował się używać w działalności.

Natomiast wartości sprzętu, który zostanie przekazany na użytek prywatny, nie ujmuje się w ewidencji.

Osobisty charakter wydatku

Aby wydatek stanowił koszt w ujęciu podatkowym, musi mieć związek z prowadzoną działalnością gospodarczą. W przypadku braku tego związku co do zasady nie może stanowić kosztu i być ujętym w ewidencji. Warto również podkreślić, że większość wydatków o charakterze osobistym, mimo pośredniego związku z działalnością, nie będzie mogła stanowić kosztu uzyskania przychodu. Do najbardziej charakterystycznych można zaliczyć zakupione dla przedsiębiorcy:

- okulary korekcyjne bądź soczewki;

- kurs prawa jazdy;

- karnet na basen;

- karnet na siłownię;

- szczepionkę;

- wizytę u stomatologa;

- ubezpieczenie na życie.

Warto dodać, że poza powyższymi rodzajami kosztów zdarzają się również bardziej abstrakcyjne pomysły, takie jak wydatki ponoszone na przedszkole czy kolonie dla dzieci przedsiębiorcy.

Jeżeli chodzi o wydatki na okulary, soczewki itp., nabywając je dla siebie, przedsiębiorca nie będzie mógł pomniejszyć o ich wartość osiągniętych przychodów z działalności. Takie stanowisko wynika m.in. z interpretacji Dyrektora Krajowej Informacji Skarbowej z 24 września 2020 roku, 0113-KDIPT2-1.4011.574.2020.2.MGR, w której stwierdzono, że:

„[...] wydatek na zakup okularów korekcyjnych ma na celu przede wszystkim ochronę [...] zdrowia. Wydatki uwarunkowane stanem zdrowia osoby prowadzącej działalność gospodarczą należą do wydatków o charakterze osobistym. W sytuacji zaistnienia wady wzroku, czy też jej pogłębiania się, osoba fizyczna jest zmuszona do zakupu okularów korekcyjnych niezależnie od tego, czy prowadzi działalność gospodarczą, czy też działalności takiej nie prowadzi. Tak więc bezpośrednim celem, jaki jest związany z ponoszeniem tego rodzaju wydatków, jest ochrona wzroku, a nie osiągnięcie przychodów z pozarolniczej działalności gospodarczej. Pomimo wskazania, że Wnioskodawczyni będzie używała zakupionych okularów korekcyjnych wyłącznie do wykonywania obowiązków [...] powyższy zakup jest uwarunkowany stanem zdrowia Wnioskodawczyni, tzn. wadą wzroku, która wymaga korekcji, a więc jest wydatkiem o charakterze osobistym, niezależnym od prowadzenia działalności gospodarczej.

[...] poniesienie wydatków na zakup okularów korekcyjnych nie ma wpływu na wysokość przychodów uzyskiwanych ze świadczenia usług wykonywanych w ramach prowadzonej działalności gospodarczej, ani też związku z prowadzoną działalnością jako źródłem przychodów. A zatem wydatek poniesiony na zakup okularów korekcyjnych do pracy przy komputerze nie może zostać zakwalifikowany jako koszty uzyskania przychodów, zgodnie z art. 22 ust. 1 ustawy o podatku dochodowym od osób fizycznych”.

Należy podkreślić, że w interpretacji przepisów pojawiają się wyjątki pozwalające na zakwalifikowanie niektórych specyficznych wydatków do kosztów podatkowych. Odnoszą się one jednak do charakterystycznych form działalności. Najlepszym tego przykładem jest interpretacja Dyrektora Izby Skarbowej w Warszawie z 10 marca 2010 roku, IPPB1/415-17/10-2/AM:

„Wnioskodawca prowadzi działalność gospodarczą polegającą na ochronie osób zgodnie z ustawą o Ochronie Osób i Mienia. Działalność prowadzona przez Wnioskodawcę opiera się na kontaktach z kontrahentem rosyjsko- i angielskojęzycznym. Wskazany kontrahent jest też głównym źródłem dochodu firmy Wnioskodawcy. Dodatkową działalnością Wnioskodawcy jest działalność w zakresie szkoleń specjalnych, które w większości Wnioskodawca wykonywał dla wojska wyjeżdżającego na misje do Czadu, Iraku i Afganistanu, a w roku obecnym – planuje rozszerzenie działalności szkoleniowej na rynki zagraniczne, głównie Wielką Brytanię i Niemcy.

W konsekwencji podnoszenie kwalifikacji zawodowych przedsiębiorcy poprzez naukę języków obcych stwarza możliwość nawiązania i podtrzymywania kontaktów gospodarczych z kontrahentami zagranicznymi. Również specyfika prowadzonej działalności gospodarczej w zakresie ochrony osób i szkoleń specjalnych pozwala na uznanie wydatków ponoszonych na basen, siłownię i sporty walk mających na celu utrzymanie dobrej kondycji fizycznej Wnioskodawcy do kosztów działalności gospodarczej”.

Wyjątkowo zatem karnet na siłownię, który zwykle jest uznawany za wydatek o charakterze osobistym, w przypadku indywidualnym (tego podatnika, o którym mowa w interpretacji) mógł stanowić koszt podatkowy.

Kolejnym z przykładów jest możliwość zaliczenia do kosztów wydatków poniesionych na aparat słuchowy. W przypadku gdy koszt taki w bezpośredni sposób przyczyni się do prawidłowego wykonywania zawodu, możliwe jest ujęcie wydatku na zakup aparatu słuchowego w kosztach firmowych. Potwierdza to interpretacja Dyrektora Krajowej Informacji Skarbowej z 29 czerwca 2020 roku, 0112-KDIL2-2.4011.323.2020.2.AA:

„[...] poniesienie wskazanych we wniosku wydatków na aparat słuchowy, który jest konieczny w trakcie wykonywania zawodu i stanowi niezbędny element kompleksowego wykonania usługi będącej przedmiotem prowadzonej przez Wnioskodawcę działalności i wydatek ten obiektywnie może w efekcie końcowym przełożyć się na uzyskanie dochodu, będzie stanowić koszt podatkowy”.

Wydatki o charakterze osobistym w systemie wFirma.pl

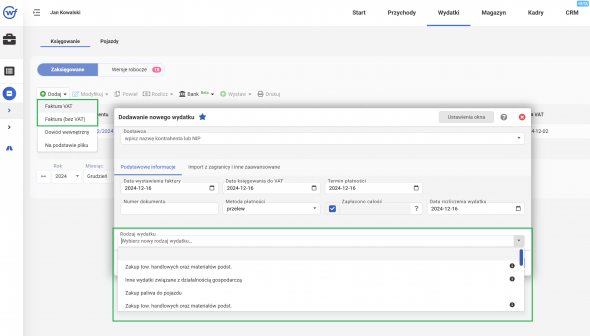

Aby wprowadzić fakturę kosztową, która stanowi koszt podatkowy, do systemu wFirma.pl, należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT / FAKTURA (BEZ VAT) / WYDATEK, gdzie po uzupełnieniu wymaganych danych trzeba wybrać odpowiedni RODZAJ WYDATKU.

Dzięki temu wydatek trafi do odpowiedniej kolumny KPIR i rejestru VAT zakupów (zgodnie z prawem do odliczenia) w przypadku czynnych podatników VAT.