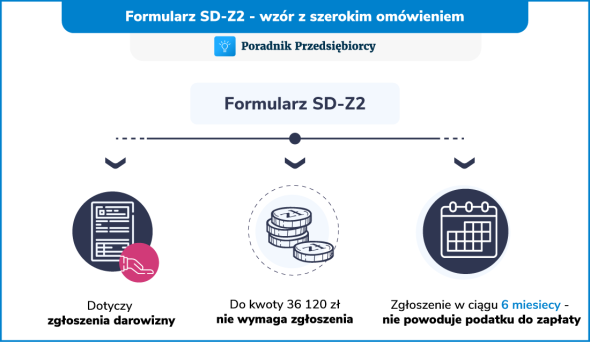

Otrzymując darowiznę, należy odprowadzić z tego tytułu do urzędu skarbowego podatek od otrzymanego wzbogacenia. Jednak podatnik, który otrzymał darowiznę od najbliższych osób, może skorzystać ze zwolnienia z podatku od spadków i darowizn. Pobierz formularz SD-Z2 wraz z omówieniem.

Grupy podatkowe i zwolnienie z podatku od spadków i darowizn w 2026 roku

Ustawa o podatku od spadków i darowizn wymienia następujące grupy podatkowe:

- I grupa - małżonek, zstępni, wstępni, pasierb, zięć, synowa, rodzeństwo, ojczym, macocha i teściowie,

- II grupa - zstępni rodzeństwa, rodzeństwo rodziców, zstępni i małżonkowie pasierbów, małżonkowie rodzeństwa i rodzeństwo małżonków, małżonkowie rodzeństwa małżonków, małżonkowie innych zstępnych,

- III grupa - pozostałe osoby.

Opodatkowaniu nie podlega spadek lub darowizna otrzymana o wartości nieprzekraczającej:

- 36 120 zł - jeżeli nabywcą jest osoba zaliczona do I grupy podatkowej,

- 27 090 zł - jeżeli nabywcą jest osoba zaliczona do II grupy podatkowej,

- 5 733 zł - jeżeli nabywcą jest osoba zaliczona do III grupy podatkowej.

Kiedy należy złożyć formularz SD-Z2?

W celu skorzystania ze zwolnienia od zapłaty podatku, należy zgłosić fakt otrzymania darowizny do właściwego urzędu skarbowego na formularzu SD-Z2, w ciągu 6 miesięcy od nabycia spadku/darowizny.

Natomiast w sytuacji, gdy otrzymana darowizna przekroczy wartość zwolnioną od podatku, konieczne jest złożenie wniosku SD-Z2 w ciągu miesiąca od dnia nabycia spadku/darowizny.

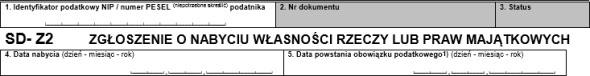

Dane podatnika i informacje o darowiźnie na formularzu SD-Z2

Podatnik rozpoczyna uzupełnianie formularza SD-Z2 od wpisania swojego numeru NIP lub PESEL w polu nr 1.

Następnie w polach o numerze 4 i 5 uzupełnia datę nabycia darowizny oraz datę powstania obowiązku podatkowego. W przypadku darowizn data nabycia i data powstania obowiązku podatkowego zazwyczaj jest taka sama. Natomiast jeśli chodzi o spadek, data nabycia darowizny to dzień śmierci spadkobiercy, zaś data powstania obowiązku podatkowego to dzień przyjęcia spadku.

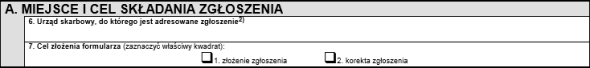

Część A - Miejsce i cel składania zgłoszenia

W części A w punkcie nr 6 uzupełnia się dane właściwego urzędu skarbowego. Zazwyczaj jest nim urząd właściwy dla miejsca zamieszkania podatnika, który otrzymał darowiznę. Wyjątek stanowi sytuacja, w której przedmiotem darowizny jest nieruchomość. Wówczas właściwym urzędem skarbowym będzie ten, na obszarze którego znajduje się dana nieruchomość.

Natomiast w polu nr 7 części A formularza SD-Z2 zaznacza się kwadrat 1, czyli “złożenie zgłoszenia”. Jeśli jednak podatnik dokonuje korekty zgłoszenia - zaznacza kwadrat nr 2 “korekta zgłoszenia”.

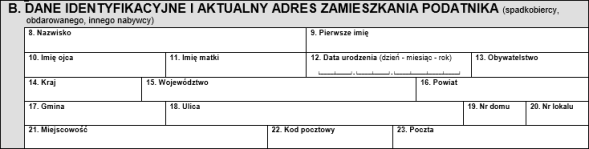

Część B - Dane identyfikujące i adres zamieszkania podatnika

W tej części formularza należy wpisać dokładne dane osobowe oraz adres zamieszkania podatnika, czyli osoby obdarowanej.

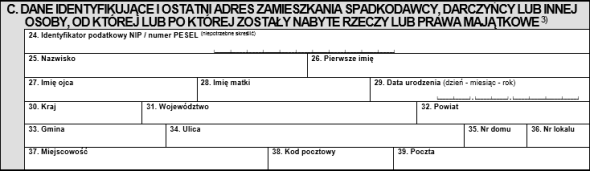

Część C - Dane identyfikujące i adres zamieszkania darczyńcy

Ta część formularza SD-Z2 wymaga podania danych osobowych i adresu zamieszkania osoby, od której pochodzi darowizna, czyli danych darczyńcy.

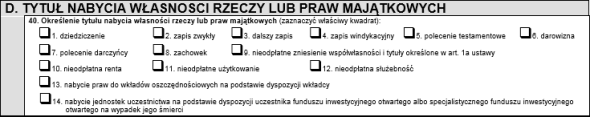

Część D - Tytuł nabycia rzeczy lub praw majątkowych

Obowiązkowe jest wskazanie tytułu, z jakiego podatnik otrzymał przedmiot lub prawa majątkowe. W przypadku otrzymania darowizny podatnik zaznacza kwadrat nr 6, czyli “darowizna”.

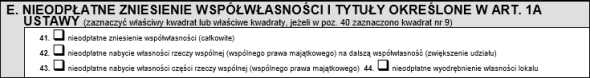

Część E - Nieodpłatne zniesienie współwłasności i tytuły określone w art. 1A ustawy

Tę część uzupełniają osoby, które w poz. 40 (część D) zaznaczyły kwadrat nr 9 nieodpłatne zniesienie współwłasności i tytuły określone w art. 1a ustawy.

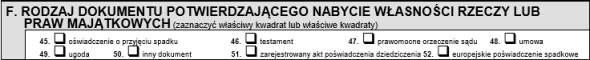

Część F - Rodzaj dokumentu potwierdzającego nabycie własności rzeczy lub praw majątkowych

Dokument potwierdzający otrzymanie darowizny wnioskodawca wykazuje w tej części formularza SD-Z2. Jeśli przedmiotem darowizny są środki pieniężne i nie została spisana umowa potwierdzająca tę czynność, w części F należy zaznaczyć kwadrat nr 50. Wówczas potwierdzeniem darowizny może być wyciąg bankowy lub inny dowód przekazania majątku, który to dokumentuje.

Jeśli jednak darowizna została udokumentowana pisemną umową, należy zaznaczyć w części F formularza, w punkcie nr 48 - “umowa”.

Dokumentu potwierdzającego otrzymanie darowizny nie załącza się do składanego w urzędzie skarbowym formularza SD-Z2. Natomiast gdyby podatnik został wezwany, musi go okazać organom skarbowym. W związku z tym dowód ten należy przechowywać w dokumentacji.

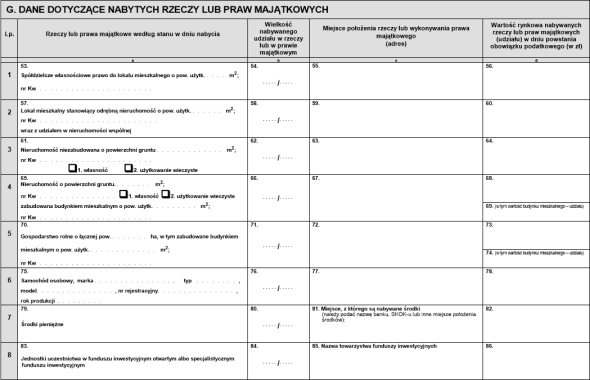

Część G - Dane dotyczące nabytych rzeczy lub praw majątkowych

W części G wykazuje się rzeczy i prawa majątkowe, które wnioskodawca otrzymał, a także miejsce ich użytkowania. Jeśli przedmiotem darowizny są środki pieniężne, uzupełnia się pole nr 7 - “środki pieniężne”. Natomiast, gdy darowiznę stanowi ruchomość, należy określić jej wartość rynkową i uwzględnić w ostatniej kolumnie formularza SD-Z2.

Wartość rynkową szacuje się na dzień otrzymania darowizny, porównując otrzymany przedmiot z innymi dostępnymi na rynku o podobnych cechach.

W kolumnie “Wielkość udziału nabytego z rzeczy lub w prawie majątkowym” podatnik zamieszcza informację, czy posiada pełne prawo do darowizny (zaznacza opcję 100%) czy tylko częściowe. Jeśli przedmiot darowizny został przekazany dwóm osobom, wówczas wpisuje się 50%, w kolumnie obok. W takim przypadku każda z osób obdarowanych musi złożyć oddzielną deklarację.

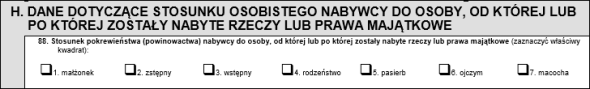

Część H - Dane dotyczące określenia stosunku pokrewieństwa

Wypełniając część H formularza SD-Z2, podatnik musi zachować dużą ostrożność. Należy tutaj określić stosunek pokrewieństwa, a więc kim jest obdarowany dla darczyńcy. W tym celu zaznacza się właściwą kratkę. Zdarza się, że podczas wypełniania formularza SD-Z2 wątpliwość budzą określenia:

- zstępny- to krewny w linii prostej pochodzący od danej osoby, np. syn, córka lub wnuk;

- wstępny- to krewny w linii prostej, od którego dana osoba pochodzi, np. ojciec, matka lub dziadek.

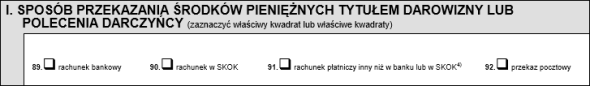

Część I - Sposób przekazania darowizny pieniężnej

Część I formularza SD-Z2 wypełniana jest tylko wtedy, gdy przedmiotem darowizny są środki pieniężne. Istotne jest tutaj zaznaczenie, w jaki sposób pieniądze zostały przekazane obdarowanemu. Należy mieć na względzie, że przekazanie pieniędzy w darowiźnie nie powinno mieć formy gotówkowej. Bowiem w takiej sytuacji bez względu na to, kto przekazał darowiznę i w jakiej kwocie konieczne będzie odprowadzenie podatku do urzędu skarbowego. Ważne jest, by móc udokumentować wysokość darowizny, np. poprzez formularz przelewu.

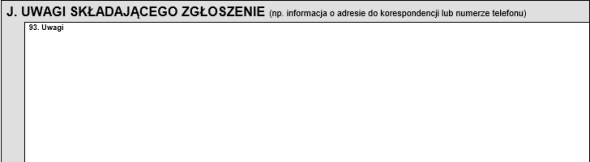

Część J - Uwagi składającego zgłoszenie

Ta część może pozostać pusta. Jeśli jednak podatnik ma jakieś uwagi, na przykład chce podać adres do korespondencji, który nie jest tożsamy z adresem wskazanym w punkcie B formularza SD-Z2, dane te zamieszcza właśnie tutaj.

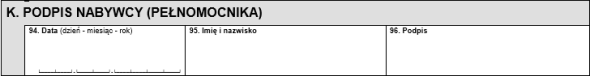

Część K - Podpis nabywcy

Część K jest ostatnią wypełnianą przez podatnika częścią formularza SD-Z2. Należy tutaj wpisać datę wypełnienia deklaracji, imię i nazwisko wnioskodawcy oraz podpis.

Wypełniony formularz SD-Z2 należy złożyć we właściwym urzędzie skarbowym. Można go dostarczyć osobiście, wysłać pocztą lub przekazać pocztą elektroniczną.

Polecamy:

Najczęstsze pytania dotyczące formularza SD-Z2

Jak zgłosić otrzymanie darowizny?

Czym jest formularz SD-Z2?

Kto powinien złożyć druk SD-Z2?