W prowadzeniu działalności gospodarczej niemal każdy przedsiębiorca spotyka się z koniecznością ponoszenia dodatkowych wydatków związanych z użytkowaniem samochodu. Jednym z nich są opłaty za parking, które często budzą wątpliwości podatników – czy zawsze można je zaliczyć do kosztów uzyskania przychodu i jak prawidłowo je udokumentować? W artykule przybliżymy zasady rozliczania takich wydatków.

Koszt uzyskania przychodu a dowody księgowe

Zgodnie z art. 22. ust. 1 ustawy o PIT kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23. W sytuacji, gdy opłaty za parking zostaną poniesione w związku z wyjazdem służbowym do klienta czy też załatwienia innych spraw firmowych, mogą zostać uznane za koszt uzyskania przychodu. Należy jednak pamiętać, że w celu zaliczenia wydatku do kosztów firmowych wydatek musi być odpowiednio udokumentowany.

Zgodnie z § 11 ust. 3 rozporządzenia w sprawie prowadzenia KPiR za dowody księgowe uznaje się przede wszystkim:

- faktury,

- faktury VAT RR,

- rachunki oraz

- dokumenty celne.

Dodatkowo zgodnie z § 12 wspomnianego rozporządzenia za dowody księgowe uważa się również:

- dzienne zestawienia dowodów (faktur dotyczących sprzedaży) sporządzone do zaksięgowania ich zbiorczym zapisem,

- noty księgowe, sporządzone w celu skorygowania zapisu dotyczącego operacji gospodarczej, wynikającej z dowodu obcego lub własnego, otrzymane od kontrahenta podatnika lub przekazane kontrahentowi,

- dowody przesunięć,

- dowody opłat pocztowych i bankowych,

- inne dowody opłat, w tym dokonywanych na podstawie książeczek opłat.

Opłaty za parking w kosztach firmowych

W sytuacji, gdy opłaty za parking zostały poniesione w związku z prowadzoną działalnością, mogą zostać zaliczone do kosztów firmowych. Sposób ujęcia wydatku w kosztach zależny jest od tego, czy pojazd stanowi środek trwały, czy też jest to samochód prywatny wykorzystywany w działalności. W przypadku samochodu firmowego podatek VAT powinien być ujęty w rejestrze zakupów VAT w 50% lub w 100% w zależności od tego, czy dany pojazd jest wykorzystywany jedynie na potrzeby firmy, czy również na cele prywatne. Ponadto w przypadku wykorzystywania środka trwałego w sposób mieszany (prywatnie i służbowo) przedsiębiorca będzie mógł w koszty podatkowe do kolumny 13. KPiR wprowadzić tylko 75% ich wartości.

W przypadku zaś wykorzystywania w działalności pojazdu prywatnego podatek VAT odliczany jest w 50% oraz do kolumny 13. KPiR trafi 20% kwoty netto + 50% nieodliczonego VAT w przypadku czynnego podatnika VAT (20% kwoty brutto w przypadku podatnika VAT zwolnionego).

W sytuacji, gdy paragon dokumentuje poniesienie opłaty za parking, nie stanowi on dokumentu księgowego, w związku z czym wydatek nie może zostać zaliczony do kosztów uzyskania przychodu. Opłata za parking może zostać zaliczona do kosztów na podstawie biletów z parkometru, paragon nie uprawnia do zaliczenia opłaty za parking do kosztów. Wynika to z faktu, że paragon może stanowić dowód księgowy w ściśle określonych przepisami sytuacjach, takich jak:

- zakup w jednostkach handlu detalicznego materiałów, środków czystości i bhp oraz materiałów biurowych,

- wydatki poniesione za granicą na zakup paliwa i olejów,

- przejazd płatną autostradą.

Taki paragon musi być opatrzony datą i stemplem jednostki go wydającej. Dodatkowo musi określać ilość, cenę jednostkową oraz wartość, za jaką dokonano zakupu. Na odwrocie paragonu podatnik musi uzupełnić jego treść, wpisując swoje nazwisko (nazwę zakładu), adres oraz rodzaj (nazwę) zakupionego towaru.

Opłaty za parking - księgowanie w systemie wFirma.pl

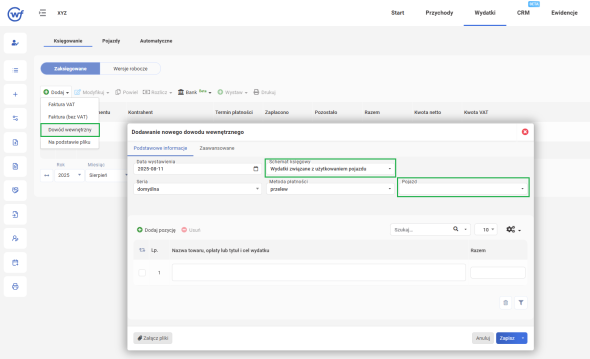

Bilety z parkometru można zaksięgować zbiorczo na koniec miesiąca przy pomocy dowodu wewnętrznego. Systemie wFirma.pl można w prosty sposób dokonać księgowania dowodu wewnętrznego dokumentującego wydatki. W tym celu należy przejść do zakładki WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » DOWÓD WEWNĘTRZNY. Dodatkowo w polu SCHEMAT KSIĘGOWY należy wybrać opcję WYDATKI ZWIĄZANE Z UŻYTKOWANIEM POJAZDU oraz wybrać Pojazd. Możliwe jest zaksięgowanie biletów za dany miesiąc na jednym DW. Pod wygenerowane DW należy podpiąć bilety z parkometrów. Wydatek zostanie ujęty w kolumnie 13. KPiR - pozostałe wydatki.

Opłaty za parking mogą być księgowane na podstawie faktur oraz biletów z parkometru. Należy pamiętać, że opłat za parking potwierdzonych paragonem nie można zaliczyć do kosztów firmowych.