W myśl art. 111 ust. 1 ustawy o podatku od towarów i usług podatnicy dokonujący sprzedaż na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych są zobowiązani, by prowadzić ewidencję sprzedaży przy zastosowaniu kas rejestrujących. Sprawdź, czy obowiązek ten obejmuje również sprzedaż firmowych samochodów na rzecz tej grupy podatników!

Kiedy podatnik nie musi korzystać z kasy fiskalnej?

Zwolnienie podmiotowe z kasy fiskalnej

Podatnicy mogą skorzystać ze zwolnienia z rejestracji obrotów za pomocą kasy fiskalnej po spełnieniu prawnie określonych warunków. Zgodnie z aktualnie obowiązującymi przepisami podatnicy dokonujący sprzedaży na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych, są zwolnieni z rejestracji sprzedaży za pomocą kasy fiskalnej, pod warunkiem, że sprzedaż z tego tytułu nie przekroczyła w poprzednim roku podatkowym 20 000 złotych (zwolnienie ze względu na obroty). Przy nowo powstałych firmach limit odnosi się proporcjonalnie do okresu wykonywania tego rodzaju sprzedaży w danym roku podatkowym.

W przypadku gdy podatnik dokonał sprzedaży na rzecz osoby prywatnej i jednocześnie przekroczył limit 20 000 zł, jest obowiązany do zakupu kasy fiskalnej. Jednakże nie musi robić tego od razu, bowiem sprzedaż na kasie musi być ewidencjonowana po upływie 2 miesięcy następujących po miesiącu, w którym podatnik utracił prawo do zwolnienia (przekroczył limit sprzedaży). Obowiązek ewidencjonowania nie nastąpi, gdy po sprzedaży nie wystąpi inna sprzedaż na rzecz osób fizycznych nieprowadzących działalności gospodarczej lub rolników ryczałtowych.

Jednakże zwolnień z obowiązku ewidencjonowania nie stosuje się w przypadku niektórych dostaw i świadczenia usług wymienionych w § 4 Rozporządzenia Ministra Finansów w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących.

Przekazanie pracownikom towarów a kasa fiskalna

Zwolnienie z obowiązku ewidencji na kasie fiskalnej dotyczy również "Dostawa towarów i świadczenie usług przez podatnika na rzecz jego pracowników oraz przez spółdzielnie mieszkaniowe na rzecz członków lub innych osób, którym przysługuje spółdzielcze własnościowe prawo do lokalu lub które są właścicielami lokali położonych w budynkach administrowanych przez spółdzielnie mieszkaniowe, jak również przez wspólnoty mieszkaniowe na rzecz właścicieli lokali". Potwierdzenie tego możemy znaleźć w załączniku do Rozporządzenia w pozycji 39. Jednak ważne jest, aby towary te nie były zawarte w katalogu towarów objętych obowiązkiem zarejestrowania na kasie (§ 4 Rozporządzenia).

Sprzedaż wysyłkowa a zwolnienie z kasy fiskalnej

Podatnicy mają również możliwość skorzystania ze zwolnienia z kasy fiskalnej przy sprzedaży wysyłkowej. Dotyczy to sytuacji gdy spełnione zostaną następujące warunki:

- sprzedawane towary nie zostały wymienione w § 4 pkt 1 rozporządzenia MF w sprawie zwolnień z kas fiskalnych,

- dostawca towaru otrzyma w całości zapłatę za wykonaną czynność za pośrednictwem poczty, banku lub spółdzielczej kasy oszczędnościowo-kredytowej na rachunek bankowy podatnika lub na rachunek podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem,

- z ewidencji i dowodów dokumentujących zapłatę jednoznacznie wynika, jakiej dokładnie dotyczy czynności i na czyją rzecz została dokonana (powinny zostać wskazane dane nabywcy, w tym także jego adres).

Zwolnienie z kasy fiskalnej a świadczenie usług

Zgodnie z pozycją 42 Rozporządzenia Ministra Finansów w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących podatnicy, którzy świadczą usługi na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych mogą skorzystać ze zwolnienia z kasy fiskalnej jeżeli:

- sprzedawca w całości otrzyma zapłatę za wykonaną usługę za pośrednictwem banku, poczty bądź kasy oszczędnościowo-kredytowej

- z prowadzonej ewidencji oraz z dokumentów potwierdzających zapłatę wynika jednoznacznie, jakiej czynności dotyczyła.

Sprzedaż środków trwałych a kasa fiskalna

Jeżeli chodzi o sprzedaż środków trwałych na kasie fiskalnej, szczególne znaczenia ma tu pozycja 50 załącznika do Rozporządzenia. Na podstawie którego dostawa towarów i świadczenie usług, które zgodnie z ustawą o PIT zaliczone są do ewidencji środków trwałych i wartości niematerialnych i prawnych oraz jednocześnie podlegają amortyzacji, zwolnione są z obowiązku ewidencjonowania na kasie, jeżeli w całości zostały udokumentowane fakturą (nie dotyczy towarów wymienionych w § 4 Rozporządzenia).

W związku z czym sprzedaż środka trwałego lub WNiP na rzecz osoby fizycznej nieprowadzącej działalności oraz rolnika ryczałtowego nie musi zostać nabita na kasie, jeżeli podatnik udokumentuje ją w całości fakturą.

Sprzedaż firmowych samochodów - jak rozliczyć?

Sprzedaż firmowych samochodów a kasa fiskalna

W związku ze zwolnieniem z ewidencji sprzedaży środków trwałych i wartości niematerialnych na kasie fiskalnej, również sprzedaż firmowych samochodów nie musi zostać udokumentowana na kasie, jeżeli wystawiona zostanie faktura. Warto zaznaczyć, że przepis dotyczący zwolnienia z obowiązku ewidencjonowania sprzedaży ŚT oraz WNiP na kasie wciąż nie dotyczy sprzedaży towarów, które zostały wymienione w § 4 Rozporządzenia MF w sprawie zwolnień z kasy fiskalnej.

Sprzedaż firmowych samochodów - opodatkowanie

Dodatkowo należy zaznaczyć, że przychód ze sprzedaży środka trwałego (w tym także samochodu firmowego) stanowi przychód firmy, podlegający opodatkowaniu podatkiem dochodowym (zgodnie z formą opodatkowania przedsiębiorstwa). W momencie sprzedaży niezamortyzowanego całkowicie pojazdu, nieumorzona wartość stanowi koszt podatkowy, który księgowany jest jednorazowo w kolumnie 13 KPiR (do końca 2025 roku) / 15 KPiR (od 2026 roku) - pozostałe wydatki, w dacie sprzedaży pojazdu. Natomiast przychód należy wykazać w kolumnie 8 KPiR (do końca 2025 roku) / 10 KPiR (od 2026 roku) - pozostałe przychody.

Sprzedaż firmowych samochodów nie podlega opodatkowaniu VAT wyłącznie w przypadku, gdy:

- przy ich nabyciu podatnik nie miał możliwości odliczenia podatku VAT naliczonego (nie należy mylić z sytuacją w której podatnik miał prawo do odliczenia podatku ale z niego nie skorzystał)

- oraz jednocześnie gdy pojazdy te wykorzystywane były wyłącznie do czynności zwolnionych z podatku VAT.

Jeśli warunki te nie zostały spełnione, podatnik ma obowiązek opodatkować podatkiem VAT w wysokości 23% sprzedaż firmowych samochodów.

Sprzedaż samochodu firmowego w systemie wfirma.pl

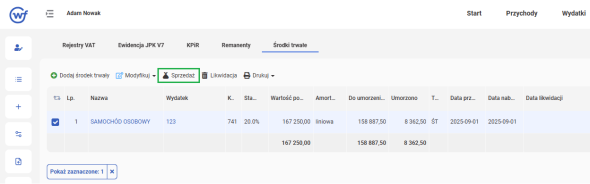

W celu wystawienia faktury VAT dokumentującej sprzedaż firmowego samochodu w systemie wfirma.pl, należy przejść do zakładki: EWIDENCJE » ŚRODKI TRWAŁE, gdzie należy zaznaczyć pojazd, po czym z górnego menu wybrać SPRZEDAŻ.

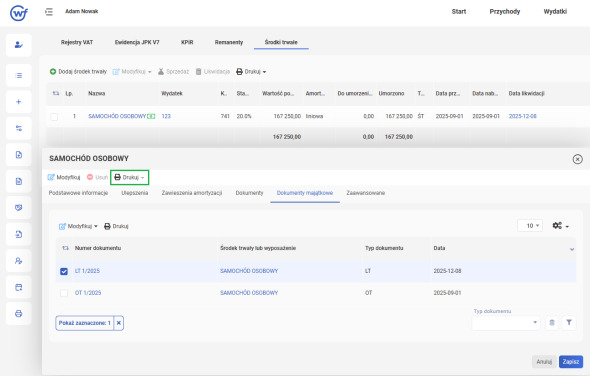

Po wystawieniu faktury, przychód zostanie automatycznie ujęty w kolumnie 8 KPiR (do końca 2025 roku)/ 10 KPiR (od 2026 roku) - pozostałe przychody oraz w rejestrze sprzedaży VAT. Natomiast niezamortyzowana część zostanie ujęta w kolumnie 13 KPiR (do końca 2025 roku)/ 15 KPiR (od 2026 roku) - pozostałe wydatki. Po zapisaniu faktury, należy wygenerować dokument LT, poprzez kliknięcie na nazwę środka trwałego i przejście do zakładki DOKUMENTY MAJĄTKOWE.