Przedsiębiorcy poszukują wielu rozwiązań, które obniżą im wysokość zobowiązań podatkowych. Przy okazji weryfikują, w jakim stopniu mogą wykorzystać swoje zasoby w postaci składników majątku. Na drodze poszukiwań natrafiają oni jednak na wiele ograniczeń ustawowych. Jednym z nich jest amortyzacja samochodu osobowego o wartości powyżej 150 000 zł. W artykule omówimy jakie w występują możliwości amortyzacji samochodu osobowego. o wartości powyżej 150 000 zł?

Samochód osobowy

Zgodnie z art. 5a pkt 19a ustawy o podatku dochodowym od osób fizycznych, zwanej dalej ustawą o PIT, samochodem osobowym jest pojazd samochodowy w rozumieniu przepisów o ruchu drogowym o dopuszczalnej masie całkowitej nieprzekraczającej 3,5 tony, konstrukcyjnie przeznaczony do przewozu nie więcej niż 9 osób, łącznie z kierowcą.

Zatem wszelkie pojazdy samochodowe powyżej 3,5 ton kwalifikują się do pojazdów innych niż samochody osobowe.

Należy zaznaczyć, że nawet gdy pojazd samochodowy nie przekracza masy całkowitej 3,5 ton, może stanowić samochód inny niż osobowy i nie podlegać ograniczeniom przewidzianych dla samochodów osobowych.

Mowa tu o pojazdach samochodowych zaprezentowanych w poniższej tabeli.

Pojazdy samochodowe o całkowitej masie nieprzekraczającej 3,5 ton nieuznawane za samochody osobowe | |

Lp. | Opis pojazdu samochodowego |

1. | Pojazd samochodowy mający 1 rząd siedzeń, który oddzielony jest od części przeznaczonej do przewozu ładunków ścianą lub trwałą przegrodą:

|

2. | Pojazd samochodowy, który ma kabinę kierowcy z 1 rzędem siedzeń i nadwozie przeznaczone do przewozu ładunków jako konstrukcyjnie oddzielne elementy pojazdu |

3. | Pojazd specjalny, jeżeli z dokumentów wydanych zgodnie z przepisami o ruchu drogowym wynika, że dany pojazd jest pojazdem specjalnym, i jeżeli spełnione są również warunki zawarte w odrębnych przepisach, określone dla następujących przeznaczeń:

|

4. | Pojazd samochodowy określony na drodze rozporządzenia spełniający inne warunki niż powyższe |

Amortyzacja samochodu osobowego o wartości powyżej 150 000 zł / 100 tys.

Do 31 grudnia 2025 roku obowiązywać będą przepisy (art. 23 ust. 1 pkt 4 ustawy o PIT), które określają limit 15 000 zł, od wysokości której amortyzacja nie stanowi kosztów uzyskania przychodów. Od 01 stycznia 2026 roku limit 150 000 zł co prawda został utrzymany, ale został utrzymany jedynie do samochodów osobowych, których poziom emisji CO2 nie przekracza 50 g/km. Zmiana ta wynika z polityki wspierającej bardziej ekologiczne rozwiązania transportowe, natomiast w praktyce oznacza istotne zmniejszenie kosztów podatkowych dla większości pojazdów spalinowych. Znowelizowane przepisy ustawy określają, że kosztami uzyskania przychodów od 2026 roku nie będą odpisy amortyzacyjne z tytułu zużycia samochodu osobowego w części ustalonej od wartości samochodu przewyższającej kwotę:

- 225 000 zł – dla samochodu osobowego będącego pojazdem elektrycznym lub napędzanym wodorem,

- 150 000 zł – jeśli emisja CO2 silnika spalinowego samochodu osobowego, określona na podstawie danych zawartych w centralnej ewidencji pojazdów, o której mowa w ustawie Prawo o ruchu drogowym, wynosi mniej niż 50g/km,

- 100 000 zł – w pozostałych przypadkach, tj. gdy emisja CO2 jest równa lub wyższa niż 50g/km.

Do końca 2025 roku limit odpisów amortyzacyjnych wygląda następująco:

- 225 000 zł – w przypadku samochodu osobowego będącego pojazdem elektrycznym oraz w przypadku samochodu osobowego będącego pojazdem napędzanym wodorem,

- 150 000 zł – w przypadku pozostałych samochodów osobowych.

Należy zwrócić uwagę, iż większość współczesnych samochodów spalinowych charakteryzuje się emisją CO2 na poziomie powyżej 50 g/km, co oznacza, że obniżony limit 100 000 zł będzie miał zastosowanie do zdecydowanej większości pojazdów osobowych zakupionych od 2026 roku. Wyjątek stanowią hybrydy typu plug-in (PHEV) o niskiej emisyjności, które mogą spełniać próg 50 g/km i kwalifikować się do wyższsego limitu 150 000 zł.

Przykład 1.

Przedsiębiorca zakupi w 2026 roku używany samochód osobowy w wersji nadwozia kombi o wartości początkowej 175 000 zł. Przedsiębiorca ustalił, że emisja CO2 dla tego pojazdu przekracza 50 g/km. Ustawa o PIT dopuszcza ujmowanie w koszty odpisy amortyzacyjne liczone od wartości początkowej samochodu do 100 000 zł. Stawka amortyzacyjna, jaką stosuje przedsiębiorca, to 20% rocznie.

100 000 zł / 175 000 zł = 57,14%

175 000 zł x 57,14% = 99 995,00 zł - wartość początkowa, od której odpisy amortyzacyjne stanowią koszty uzyskania przychodów.

Amortyzacja samochodu osobowego o wartości 175 000 zł według rocznej stawki amortyzacyjnej 20% | ||

Kategoria | Wartość 100 000 zł | Wartość ponad 100 000 zł - 75 000 zł |

Roczny odpis amortyzacyjny | 19 999,00 zł - KUP | 15 001,00 zł - nKUP |

Miesięczny odpis amortyzacyjny | 1 666,58 zł - KUP | 1 250,08 zł - nKUP |

Na powyższym przykładzie widać, w jaki sposób działa ograniczenie kwotowe wartości samochodu do 100 000 zł wobec amortyzacji możliwej do ujęcia w koszty firmy.

Kto może amortyzować samochód osobowy o wartości powyżej 150 000 zł?

Wielu przedsiębiorców nie wie, że istnieją możliwości amortyzowania samochodu osobowego o wartości początkowej powyżej 150 000 zł.

W myśl art. 23 ust. 5b ustawy o PIT (w brzmieniu po 2026 roku) limitów: 100 000 zł, 150 000 zł oraz 225 000 zł nie stosuje się do odpisów amortyzacyjnych z tytułu zużycia samochodu osobowego, jeżeli samochód ten został oddany przez podatnika do odpłatnego używania na podstawie:

- umowy leasingu,

- umowy najmu,

- dzierżawy lub innej umowy o podobnym charakterze

– a oddawanie w odpłatne używanie na podstawie takiej umowy stanowi przedmiot działalności podatnika.

Przykład 2.

Przedsiębiorca prowadzi wynajem samochodów osobowych. W styczniu 2026 roku zakupi samochód osobowy oparty na silniku benzynowym o wartości początkowej 155 000 zł. Przeznaczył go na wynajem innej firmie. Ustawa o PIT w tym przypadku dopuszcza ujmowanie w koszty odpisów amortyzacyjnych liczonych od wartości początkowej samochodu 155 000 zł bez zastosowania limitu. Stawka amortyzacyjna, jaką stosuje przedsiębiorca, to 20% rocznie.

Amortyzacja samochodu osobowego przeznaczonego na wynajem o wartości 155 000 zł według rocznej stawki amortyzacyjnej 20% | |

Kategoria | Wartość 155 000 zł |

Roczny odpis amortyzacyjny | 31 000 zł - KUP |

Miesięczny odpis amortyzacyjny | 2 583,33 zł - KUP |

Co z ubezpieczeniem dobrowolnym dotyczącym samochodu osobowego o wartości powyżej 150 000 zł?

Pamiętając o art. 23 ust. 1 pkt 47 oraz 47a ustawy o PIT, kosztami uzyskania przychodu nie będą składki na dobrowolne ubezpieczenie samochodu osobowego (AC, GAP, inne) w wysokości przekraczającej ich część ustaloną w takiej proporcji, w jakiej kwota 150 000 zł pozostaje do wartości samochodu osobowego:

- przyjętej dla celów ubezpieczenia, albo

- będącego przedmiotem umowy leasingu, najmu, dzierżawy.

Zatem przedsiębiorca będzie mógł ująć cały koszt polisy OC dotyczącej używanego (wynajmowanego) samochodu osobowego w kosztach firmy.

Natomiast wielkość kosztu z polisy OC, jaki ujmie przedsiębiorca w roku rozpoczęcia obowiązywania polisy, zależy od stosowanej metody rozliczania kosztu – memoriałowej albo kasowej.

Przedsiębiorca prowadzi wynajem samochodów osobowych. W ewidencji środków trwałych ma używany samochód osobowy oparty na silniku benzynowym o wartości początkowej 160 000 zł. Przeznaczył go na wynajem innej firmie. Wraz z samochodem nabył ubezpieczenie AC w kwocie 7 500 zł, gdzie wartość pojazdu na cele polisy również wynosiła 160 000 zł. Rozliczenie kosztów w PKPiR prowadzi metodą kasową (uproszczoną). Ustawa o PIT dopuszcza ujmowanie w kosztach uzyskania przychodów wydatków na dobrowolne ubezpieczenie samochodów do wartości samochodu osobowego (z umowy ubezpieczenia, najmu, leasingu) – 150 000 zł. Stawka amortyzacyjna, jaką zastosuje przedsiębiorca do tego samochodu, to 20% rocznie.

150 000 zł / 160 000 zł = 93,75%

7 500 zł × 93,75% = 7 031,25 zł

Przedsiębiorca ujmie w koszty firmy kwotę dobrowolnego ubezpieczenia AC w kwocie 7 031,25 zł. Dzięki stosowaniu kasowej metody rozliczania kosztu pełną kwotę kosztu 7 031,25 zł ujmie w danym roku.

Warto na koniec nadmienić, że pozostałe wydatki dotyczące wynajmowanego samochodu nie są objęte limitem wartości 150 000 zł.

Jak zaksięgować zakup środka trwałego w systemie wFirma.pl?

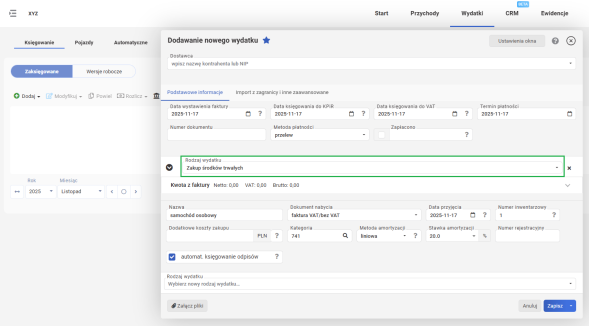

Aby zaksięgować zakup środka trwałego w systemie wFirma.pl należy przejść do zakładki WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » FAKTURA VAT /FAKTURA (BEZ VAT) » w RODZAJ WYDATKU wybrać » ZAKUP ŚRODKÓW TRWAŁYCH. W oknie należy wprowadzić wymagane dane takie jak: nazwa, kategoria KŚT czy data przyjęcia. W polu "Dodatkowe koszty zakupu" można uzupełnić ewentualne pozostałe koszty zwiększające wartość początkową środka trwałego.

Wprowadzając samochód do ewidencji środków trwałych w systemie wFirma.pl na podstawie jego wartości początkowej będą automatycznie naliczane odpisy amortyzacyjne natomiast do kosztów podatkowych zostanie zaksięgowana wyłącznie ta część odpisu amortyzacyjnego do wysokości limitu. Sposób zaksięgowania odpisów amortyzacyjnych w można zweryfikować w zakładce: EWIDENCJE » ŚRODKI TRWAŁE gdzie po kliknięciu w nazwę środka trwałego pojawi się okno widoku szczegółowego.