Podatnicy, którzy wybrali jako formę rozliczania się z urzędem skarbowym z podatku dochodowego zasady ogólne lub podatek liniowy, mogą pomniejszyć podstawę opodatkowania o koszty uzyskania przychodów. Jednak należy pamiętać, że nie wszystkie wydatki mogą być kosztem podatkowym!

Koszty uzyskania przychodu - co to jest?

Definicję kosztów uzyskania przychodów można znaleźć w ustawie o podatku dochodowym od osób fizycznych. W art. 22 ust. 1 wskazano, że kosztami uzyskania przychodów są wydatki poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów.

Natomiast w kosztach podatkowych obligatoryjnie nie mogą się znaleźć wydatki wymienione w art. 23 ustawy, czyli w katalogu wydatków niestanowiących kosztów uzyskania przychodów.

Kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23.

W myśl art. 23 ustawy o podatku dochodowym od osób fizycznych kosztami uzyskania przychodów nie są m.in.:

- wydatki na reprezentację,

- odsetki z tytułu nieterminowej spłaty zobowiązań podatkowych i budżetowych,

- wydatki na spłatę rat pożyczek i kredytów (kosztem może być jedynie część odsetkowa raty pożyczki, jeżeli została faktycznie opłacona),

- odpisy amortyzacyjne przekraczające wartość 150.000 zł w przypadku samochodów osobowych oraz 225.000 zł w przypadku samochodów elektrycznych,

- wydatki na ubezpieczenie AC pojazdu osobowego w wartości przekraczającej ich część ustaloną w takiej proporcji, w jakiej pozostaje równowartość 150.000 zł.

Koszty uzyskania przychodu - jak liczyć w przypadku zapłaconej zaliczki?

Podatnicy często przed dokonaniem dostawy lub wykonaniem usługi dokonują wpłaty zaliczki. Przekazywana dostawcy na poczet m.in. przyszłej dostawy stanowi ona formę zabezpieczenia dla obu stron transakcji. Pojawia się zatem pytanie, czy przedpłata może stanowić koszt uzyskania przychodu? Co do zasady wpłacone zaliczki, zadatki i przedpłaty nie stanowią kosztów uzyskania przychodów. Nie zostało to jednak wprost określone przepisami, a jedynie świadczy o tym charakter zaliczki. Za koszt uzyskania przychodu uznaje się bowiem wydatki, które mają charakter definitywny. Z uwagi na to, że zaliczka nie ma charakteru ostatecznego, nie może stanowić kosztu uzyskania przychodu.

Potwierdzeniem tego stanowiska jest interpretacja Dyrektora Izby Skarbowej w Łodzi z 2 grudnia 2016 r. o sygn. 1061-IPTPB1.4511.819.2016.2.MM, w której czytamy:

"Zgodnie z art. 22 ust. 1 ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych, kosztami uzyskania przychodów są koszty poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów, z wyjątkiem kosztów wymienionych w art. 23.

Zatem, aby wydatek poniesiony przez podatnika mógł stanowić koszt uzyskania przychodów, muszą zaistnieć łącznie następujące przesłanki:

- został poniesiony przez podatnika,

- jest definitywny, a więc bezzwrotny,

- pozostaje w związku z prowadzoną przez podatnika działalnością gospodarczą,

- poniesiony został w celu uzyskania przychodów lub zachowania albo zabezpieczenia źródła przychodów,

- nie jest kosztem wymienionym w art. 23 ust. 1 ustawy,

- został właściwie udokumentowany."

Jak dokumentować koszty uzyskania przychodów?

Jak zostało wspomniane wyżej, aby wydatek mógł być kosztem firmowym, musi spełniać definicję kosztu uzyskania przychodu. To jednak nie wszystko. Aby móc ująć wydatek w KPiR, konieczne jest jego prawidłowe udokumentowanie.

Przepisy określające, jak należy dokumentować koszty uzyskania przychodów, zostały ujęte w rozporządzeniu Ministra Finansów w sprawie prowadzenia księgi przychodów i rozchodów. Zgodnie z § 11 ust. 3 podstawę zapisów w księgach stanowią następujące dowody księgowe:

- faktury, faktury VAT RR, rachunki i dokumenty celne;

- dokumenty określające zmniejszenie kosztów uzyskania przychodów lub zwiększenie przychodów na podstawie art. 22p ustawy o podatku dochodowym, zawierające co najmniej:

- datę wystawienia dokumentu oraz miesiąc, w którym dokonuje się zmniejszenia kosztów uzyskania przychodów lub zwiększenia przychodów,

- wskazanie faktury, a jeżeli nie istniał obowiązek wystawienia faktury, wskazanie umowy albo innego dokumentu, stanowiących podstawę do zaliczenia kosztu do kosztów uzyskania przychodów,

- wskazanie kwoty, o którą podatnik zmniejsza koszty uzyskania przychodów lub zwiększa przychody,

- podpis osoby sporządzającej dokument

- inne dowody wymienione w § 12 i 13 rozporządzenia, stwierdzające fakt dokonania operacji gospodarczej zgodnie z jej rzeczywistym przebiegiem, zawierające co najmniej:

- wiarygodne określenie stron uczestniczących w transakcji, której dowód dotyczy (nazwę i adresy),

- datę wystawienia dowodu oraz datę lub okres dokonania operacji gospodarczej, której dowód dotyczy, z tym że jeżeli data dokonania operacji gospodarczej odpowiada dacie wystawienia dowodu, wystarcza podanie jednej daty,

- przedmiot operacji gospodarczej i jego wartość oraz ilościowe określenie,

- podpisy osób uprawnionych do prawidłowego udokumentowania operacji gospodarczych.

Istotne, aby dokumenty stanowiące podstawę ujęcia kosztów uzyskania przychodów były sporządzone w języku polskim, w sposób pełny i zrozumiały. Oznacza to, że jeśli przedsiębiorcy chcą wykorzystywać np. skróty, to muszą one być powszechnie akceptowane. Dowód księgowy może być wystawiony w walucie obcej, ale przedsiębiorca będzie w takim przypadku zobligowany do przeliczenia kwot na złotówki zgodnie z wymogami ustawy o podatku dochodowym od osób fizycznych.

Koszty uzyskania przychodów – własnoręczne dokumentowanie

W określonych przypadkach przedsiębiorca nie musi starać się o uzyskanie dowodu dokumentującego poniesienie firmowego wydatku, w związku z czym może zrobić to sam. W takiej sytuacji wykorzystuje się dowody wewnętrzne, które:

- muszą posiadać datę i podpisy osób, które dokonały wydatku,

- określać nazwę, ilość, cenę jednostkową i wartość towaru,

- lub jeśli nie dotyczą towaru – przedmiot operacji gospodarczej i wysokość kosztu.

Zgodnie z § 13 ust. 2 ww. rozporządzenia przedsiębiorca może wystawić dowody wewnętrzne we własnym zakresie, m.in. w przypadku:

- zakupu, bezpośrednio od krajowego producenta lub hodowcy, produktów roślinnych i zwierzęcych, nieprzerobionych sposobem przemysłowym lub przerobionych sposobem przemysłowym, jeżeli przerób polega na kiszeniu produktów roślinnych lub przetwórstwie mleka albo na uboju zwierząt rzeźnych i obróbce poubojowej tych zwierząt;

- zakupu od ludności, sklasyfikowanych w Polskiej Klasyfikacji Wyrobów i Usług (PKWiU), surowców roślin zielarskich i ziół dziko rosnących leśnych, jagód, owoców leśnych i grzybów leśnych (PKWiU ex 02.30.40.0);

- wartości produktów roślinnych i zwierzęcych pochodzących z własnej uprawy lub hodowli prowadzonej przez podatnika;

- zakupu w jednostkach handlu detalicznego materiałów pomocniczych,

- kosztów diet i innych należności za czas podróży służbowej pracowników oraz wartości diet z tytułu podróży służbowych osób prowadzących działalność gospodarczą i osób z nimi współpracujących;

- zakupu od ludności odpadów poużytkowych, stanowiących surowce wtórne, z wyłączeniem zakupu (skupu) metali nieżelaznych oraz przeznaczonych na złom samochodów i ich części składowych;

- wydatków związanych z opłatami za czynsz, energię elektryczną, telefon, wodę, gaz i centralne ogrzewanie, w części przypadającej na działalność gospodarczą,

- opłat sądowych i notarialnych,

- wydatków związanych z parkowaniem samochodu w sytuacji, gdy są one poparte dokumentami niezawierającymi danych, o których mowa w § 11 ust. 3 pkt 3; podstawą wystawienia dowodu wewnętrznego jest bilet z parkometru, kupon, bilet jednorazowy załączony do sporządzonego dowodu.

Najpopularniejsze koszty uzyskania przychodów

Jakie wydatki najczęściej są uznawane za koszty uzyskania przychodów? Przede wszystkim zakup towarów handlowych i materiałów podstawowych. Dalej można wymienić niezbędne dla firmy pozostałe wydatki – domenę internetową, utrzymanie i wyposażenie lokalu (czynsz, media, telekomunikacja), usługi księgowe, opłaty bankowe, telefon, sprzęt komputerowy, samochód czy odpisy amortyzacyjne od środków trwałych. Ponadto wśród popularnych kosztów pojawiają się także zakupy paliwa i inne koszty związane z użytkowaniem pojazdu.

Należy również wspomnieć, że przedsiębiorcy bardzo często ponoszą wydatki, które poza związkiem z działalnością posiadają cechy wydatku prywatnego. Co do zasady kosztem firmowym mogą być wydatki, które mają związek z działalnością i które nie mają charakteru osobistego. W przypadku takich niestandardowych wydatków urzędy mogą zakwestionować zasadność kosztu i uznać go za koszt prywatny. Najbezpieczniej wtedy wystąpić o wydanie interpretacji indywidualnej.

Przykładem niestandardowego kosztu może być zakup garnituru przez przedsiębiorcę w ramach prowadzonej działalności. Nie jest możliwe jednoznaczne zakwalifikowanie takiego wydatku do kosztów uzyskania przychodów, ponieważ muszą zostać spełnione dodatkowe warunki, które wykluczają prywatny charakter wydatku. Stanowisko takie zajął Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej z 18 września 2017 roku o sygn. 0114-KDIP3-1.4011.235.2017.2.IF, w której czytamy, że:

(...) wydatki na zakup stroju biznesowego ze stałym oznaczeniem firmy Wnioskodawcy, spełnia funkcję reklamową, gdyż zmierza do zwiększenia rozpoznawalności firmy na rynku, co w efekcie może wpływać na zwiększenie przychodów, a tym samym pozostaje w związku przyczynowo-skutkowym z osiąganymi przychodami, w tym służy zachowaniu albo zabezpieczeniu funkcjonowania źródła przychodów.

Reasumując, należy stwierdzić, że wydatki poniesione na nabycie stroju biznesowego ze stałym oznaczeniem firmy pozostają w ścisłym związku z prowadzoną działalnością gospodarczą i stanowią koszt uzyskania przychodów na podstawie art. 22 ust. 1 ustawy o podatku dochodowym od osób fizycznych."

Przykład.1.

Pan Paweł świadczy usługi doradztwa podatkowego w ramach jednoosobowej działalności gospodarczej. W związku z tym zakupił garnitur (na fakturę VAT), który ubiera na ważne uroczystości, np. konferencje. Czy wydatek poniesiony na garnitur może stanowić koszt uzyskania przychodu?

Co do zasady, aby wydatek mógł zostać ujęty jako koszt, musi spełniać definicję kosztu uzyskania przychodu, czyli musi mieć związek z działalnością i nie może mieć charakteru osobistego. Dodatkowo wydatek nie może znajdować się w katalogu kosztów niestanowiących kosztów podatkowych. Mimo że wydatek na zakup garnituru nie zawiera się w tym katalogu, to może zostać uznany przez urzędy za wydatek o charakterze osobistym. Niekiedy rozwiązaniem może być umieszczone na garniturze logo firmy, które potwierdzać będzie wykorzystywanie garnituru w firmie w celach zwiększania rozpoznawalności i reklamy. Jednak w takiej sytuacji podatnik powinien wystąpić o wydanie interpretacji indywidualnej.

Do kosztów podatkowych można zaliczyć np.:

- zakup pieczęci firmowej,

- komputer bądź laptop,

- oprogramowanie niezbędne do prowadzenia działalności np. do księgowości online,

- telefon oraz abonament do telefonu,

- domena internetowa,

- utrzymanie i wyposażenie lokalu (czynsz, media, telekomunikacja),

- usługi księgowe,

- opłaty bankowe (w przypadku rachunku firmowego),

Koszt uzyskania przychodu - księgowanie w wFirma.pl

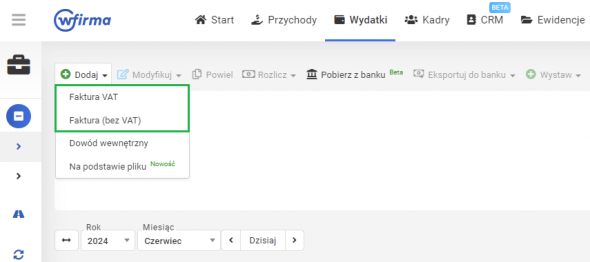

W systemie wFirma.pl księgowanie poniesionych wydatków, odbywa się w sposób bardzo prosty sposób. Aby zaksięgować poniesiony koszt należy przejść do zakładki WYDATKI » KSIĘGOWANIE następnie należy wybrać odpowiedni rodzaj dokumentu:

- W przypadku czynnych podatników VAT będzie to: Faktura VAT, Faktura (BEZ VAT) ale Dowód wewnętrzny

- W przypadku podatnika zwolnionego z VAT możliwy jest wybór: Wydatek ale także Dowód wewnętrzny

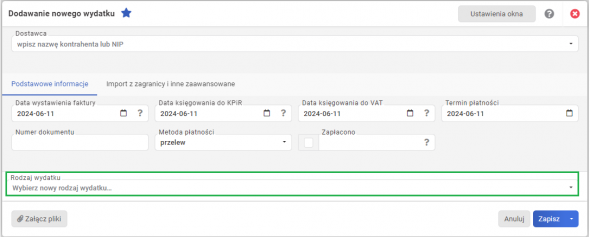

Następnie w wyświetlonym oknie należy wypełnić wymagane pola, zgodnie z otrzymanym dokumentem zakupu m.in dane kontrahenta, datę wystawienia, odbioru oraz termin płatności. Ponadto w wyświetlonym oknie należy również wybrać odpowiedni rodzaj wydatku np. INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ, dzięki czemu system automatycznie ujmie poniesiony koszt w KPiR w odpowiedniej kolumnie.

Możliwe jest również korzystanie z funkcji Cyfrowego Asystenta Księgowego - na podstawie dodanych plików z fakturami zakupu system automatycznie dokonuje rozpoznania rodzaju wydatku i pozostawia do weryfikacji użytkownika.