Przekazywanie darowizn staje się coraz częstsze wśród przedsiębiorców. Zazwyczaj darowizny te odliczane są dopiero w zeznaniu rocznym, a czasem możliwe jest ich ujęcie bezpośrednio w kosztach podatkowych. Z początkiem roku 2019 wprowadzona została nowa ulga podatkowa tj. możliwość odliczenia darowizny na rzecz publicznych szkół prowadzących kształcenie zawodowe. Darowizna na rzecz szkoły a koszty uzyskania przychodu – czy jest możliwe ujęcie tej darowizny w KPiR? Odpowiadamy.

Darowizna – nieodpłatna umowa

Darowizna jest tzw. umową, w której muszą uczestniczyć co najmniej dwie strony. Po jednej stronie występuje darczyńca (osoba przekazująca darowiznę), a po drugiej stronie obdarowany bądź obdarowani (osoba lub osoby przyjmujące darowiznę).

Rodzaje darowizn zaliczające się do ulg podatkowych

Ulgę podatkową stanowią na podstawie art. 26 ust. 1 pkt 9 ustawy o PIT, niżej wymienione rodzaje darowizn:

- na rzecz organizacji pożytku publicznego (OPP),

- na cele kultu religijnego,

- na krwiodawstwo,

- na cele kształcenia zawodowego publicznym szkołom prowadzącym kształcenie zawodowe.

Dodatkowo zaliczana jest również darowizna na cele charytatywno-opiekuńcze kościoła i kościelnych osób prawnych na podstawie innych ustaw (np. ustawy o stosunku Państwa do Kościoła Katolickiego w Rzeczypospolitej Polskiej – art. 55 ust. 7).

Darowizna na rzecz szkoły a koszty uzyskania przychodu

W ustawie o PIT kosztem uzyskania przychodów mogą być wydatki, które mają ścisły związek z osiąganym przychodem lub mają służyć zabezpieczeniu źródła przychodów. Dodatkowo powinny one zostać poniesione w ramach prowadzonej działalności gospodarczej, a nie powinny być wymienione w katalogu wydatków zawartym w art. 23 ust. 1 ustawy o PIT.

Analizując katalog, należy wskazać, że darowizny (niezależnie od tego, na jaką instytucje czy rzecz zostały przekazane) nie mogą stanowić kosztu uzyskania przychodu (art. 23 ust 1 pkt 11 ustawy). Konkludując, darowizna na rzecz szkoły nie będzie mogła zostać ujęta w KPiR.

Darowizna na rzecz szkoły w zeznaniu rocznym

Na jakich zasadach możliwe jest odliczenie darowizny na rzecz szkoły?

Zgodnie z art. 26 ust. 6ea odliczenie darowizny na rzecz szkoły możliwe jest w sytuacji, gdy przedmiotem darowizny są:

- materiały dydaktyczne lub

- środki trwałe,

Przy tym przedmiot darowizny musi być kompletny, zdatny do użytku i nie może być starszy niż 12 lat. Tak więc darowizny pieniężne czy w naturze nie podlegają odliczeniu.

- zaliczona do kosztów uzyskania przychodów lub

- zwrócona podatnikowi w jakiejkolwiek formie albo

- została odliczona od dochodów opodatkowanych na zasadach określonych w art. 30c (tj. podatkiem liniowym) lub została odliczona od przychodu na podstawie ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

Przykład 1.

Pan Jan przekazał ze swojej młodości pomoce dydaktyczne, które wykorzystywane były ponad 20 lat temu. W związku z tym, że pomoce dydaktyczne mają więcej niż 12 lat, pan Jan nie będzie mógł dokonać odliczenia przekazanej darowizny.

Przykład 2.

Pani Monika zdecydowała się przekazać swój środek trwały na cele kształcenia zawodowego publicznym szkołom prowadzącym kształcenie zawodowe. Spełnia on warunki kompletnego, zdatnego do użytku i ma on 3 lata. W związku z tym, że majątek ten spełnia warunki, darowizna może być odliczona.

Przykład 3.

Pan Władysław w swoim majątku firmowym posiada rzutnik, który chciałby przekazać na cele kształcenia zawodowego publicznym szkołom prowadzącym kształcenie zawodowe. Pod kątem technicznym nie jest on kompletny, ale jest zdatny do użytku, a od jego nabycia minęły 2 lata. W związku z tym, że rzutnik jest niekompletny, nie spełnia on warunków do odliczenia jego przekazania w formie darowizny.

Odliczenie darowizny w PIT na rzecz jakich szkół?

Aby móc odliczyć darowiznę na cele kształcenia zawodowego, należy ją przekazać na rzecz szkół wymienionych przez ustawodawcę (ale nie np. na radę rodziców czy radę pedagogiczną). Poniżej przestawiamy tabele z wykazem szkół, na rzecz których darowiznę można odliczyć:

| Szkoła, na której rzecz darowiznę można odliczyć: | Dodatkowe warunki dla szkoły, aby móc skorzystać z odliczenia: |

| Szkoły artystyczne | Brak dodatkowych warunków. |

| Pięcioletnie technikum | Do szkoły mogą być przyjmowane osoby niepełnoletnie oraz niepełnoletnie i pełnoletnie osoby objęte kształceniem specjalnym zorganizowanym zgodnie z przepisami rozporządzenia w sprawie warunków organizowania kształcenia, wychowania i opieki dla dzieci i młodzieży niepełnosprawnych, niedostosowanych społecznie i zagrożonych niedostosowaniem społecznym. |

| Trzyletnia branżowa szkoła I stopnia | |

| Dwuletnia branżowa szkoła II stopnia | Do szkoły mogą być przyjmowane osoby pełnoletnie i niepełnoletnie. |

| Szkoła policealna dla osób posiadających wykształcenie średnie lub wykształcenie średnie branżowe, o okresie nauczania nie dłuższym niż 2,5 roku | |

| Publiczna placówka lub centrum będące placówkami kształcenia ustawicznego, placówkami kształcenia praktycznego oraz ośrodkami dokształcania i doskonalenia zawodowego, umożliwiającymi uzyskanie i uzupełnienie wiedzy, umiejętności i kwalifikacji zawodowych | Brak dodatkowych warunków. |

Przykład 4.

Pani Monika przekazała szkole artystycznej w formie darowizny pomoce dydaktyczne. W związku z tym, że darowizna została przekazana dla szkoły, która wskazana została w wykazie szkół, które uprawniają do skorzystania z ulgi, darowizna może zostać odliczona w zeznaniu rocznym.

Przykład 5.

Pan Andrzej przekazał komitetowi rodzicielskiemu technikum ekonomicznego darowiznę w formie środków pieniężnych. W związku z tym, że komitet rodzicielski oraz forma darowizny nie spełnia warunków umożliwiających odliczenie darowizny w zeznaniu rocznym, pan Andrzej nie będzie mógł jej odliczyć.

Jak wykazać darowiznę na rzecz szkoły w zeznaniu rocznym?

Darowiznę na cele kształcenia zawodowego publicznym szkołom prowadzącym kształcenie zawodowe można odliczyć dopiero w zeznaniu rocznym:

- PIT-36 – formularz składany przez podatnika prowadzącego działalność gospodarczą opodatkowaną skalą podatkową,

- PIT-36L – formularz składany przez podatnika prowadzącego działalność gospodarczą opodatkowaną podatkiem liniowym,

- PIT-28 – formularz składany przez podatnika prowadzącego działalność gospodarczą opodatkowaną ryczałtem od przychodów ewidencjonowanych.

Zaznaczyć należy, że wysokość dokonanej darowizny, nie może być jednak wyższa od kwoty stanowiącej 6% dochodu. Limit odliczenia jest wspólny z odliczeniami z tytułu darowizn na cele pożytku publicznego, kultu religijnego oraz honorowego krwiodawstwa.

Pan Jarosław osiągnął w 2020 roku dochód w wysokości 90 tys. złotych. W ramach darowizny na cele kształcenia zawodowego przekazał zespoły komputerowe uprzednio uwzględnione w jego ewidencji środków trwałych o wartości 15 tys. złotych. Jaką wartość ulgi podatkowej z tego tytułu pan Jarosław będzie mógł odliczyć?

Obliczenie limitu ulgi: 90 000 zł * 6% = 5 400 zł

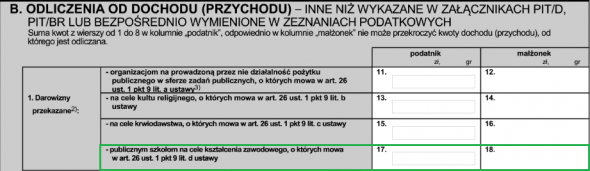

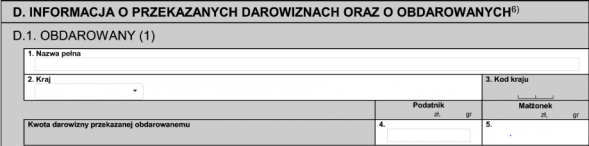

W związku z tym, że limit odliczenia ulgi wynosi 5 400 zł, pan Jarosław będzie mógł odliczyć tylko 5 400 zł, mimo że wartość darowizny wynosi 15 000 złotych. Ulgę wykaże w załączniku PIT/O w części B w pozycji 17, a w części D wykaże dane obdarowanej szkoły.

Dokumenty potrzebne do odliczenia darowizny na rzecz szkolnictwa

Podstawowym dokumentem, za pomocą którego dokumentuje się darowiznę, jest umowa darowizny (powinna ona zawierać dane identyfikujące darczyńcę, obdarowanego oraz wartość przekazanej darowizny) oraz w innych określonych przypadkach oświadczenie o przyjęciu konkretnych dóbr materialnych.

Wycena darowizny na rzecz szkoły

Dla celów umowy darowizny jej wartość należy oprzeć o wartość rynkową objętych nią rzeczy i praw (art. 26 ust. 6 w związku z art. 19 ustawy o PIT). W sytuacji, gdy darowizna dotyczy rzeczy używanych, wycena w wartości nierynkowej tj. wartość szacowana bez uwzględnienia cen rynkowych powinna wynikać z określonego stanu przedmiotów.

Jeżeli przekazywane towary są opodatkowane podatkiem VAT, za kwotę darowizny przyjmuje się ich wartość wraz z tym podatkiem, w części przekraczającej kwotę VAT naliczonego, którą darczyńca, zgodnie z przepisami o VAT, ma prawo odliczyć z tytułu dokonania tej darowizny.

Darowizna na rzecz szkoły w formie towaru, wyposażenia bądź środka trwałego

Przekazanie darowizny konsekwencje na gruncie PIT

W przypadku gdy towar, wyposażenie lub środki trwałe zostały ujęte w kosztach uzyskania przychodu, to nie ma możliwości odliczenia darowizny w zeznaniu rocznym. Są jednak pewne wyjątki. Jeśli przedsiębiorca przekaże w ramach darowizny:

- towary handlowe – to wówczas konieczne jest wyksięgowanie kosztu z kol. 10, w której pierwotnie zostały ujęte i następnie, po przekazaniu darowizny, ujęcie ich przekazania w formie odliczenia,

- środki trwałe – nie ma konieczności wyksięgowania dotychczas ujętych odpisów amortyzacyjnych. Przy tym po przekazaniu środka trwałego w formie darowizny należy dokonać jego likwidacji i zaprzestać ujmowania pozostałych do odliczenia odpisów amortyzacyjnych od miesiąca, w którym miała miejsce darowizna.

Przekazanie darowizny konsekwencje na gruncie VAT

Darowizna na gruncie VAT uznawana jest za dostawę towarów podlegającą opodatkowaniu VAT, jeżeli podatnikowi przysługiwało w całości lub w części, prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego przy nabyciu tych podarowanych towarów. Jeśli podatnik miał prawo do odliczenia VAT, ale z niego nie skorzystał, to mimo to musi dokonać opodatkowania przekazania darowizny.

Darowizna na rzecz szkoły a koszty uzyskania przychodu – podsumowanie

W związku z powyższym, przedsiębiorca, który przekaże darowiznę na rzecz szkoły, nie będzie mógł ująć jej bezpośrednio w kosztach uzyskania przychodu i tym samym na bieżąco zmniejszyć podstawy opodatkowania. Rozliczenie nastąpi dopiero w zeznaniu rocznym za pomocą załącznika PIT/O.

Darowizna na rzecz szkoły w systemie wFirma.pl

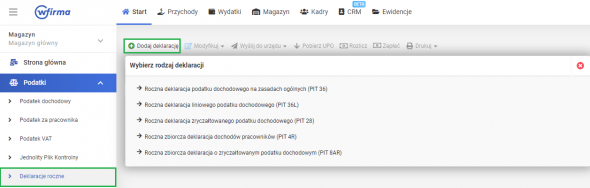

W systemie wFirma.pl podatnik, który przekazał darowiznę na rzecz szkoły i spełnia warunki potrzebne, aby odliczyć ją w zeznaniu rocznym, będzie mógł to uczynić bezpośrednio na załączniku PIT/O na zeznaniu rocznym PIT-36, PIT-36L i PIT-28. Aby wygenerować zeznanie roczne, należy przejść do zakładki START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ i następnie wybrać jeden z odpowiednich formularzy:

- Roczna deklaracja podatku dochodowego na zasadach ogólnych (PIT 36),

- Roczna deklaracja liniowego podatku dochodowego (PIT 36L),

- Roczna deklaracja zryczałtowanego podatku dochodowego (PIT 28).

W oknie, w którym definiuje się załączniki, należy wybrać ZAŁĄCZNIK PIT/O (ulgi podatkowe).

Następnie na załączniku w poz. w pozycji 17 (jeśli występuje jako podatnik) lub 18 (jeśli podatnik występuje jako małżonek) należy uzupełnić kwotę darowizny.

W kolejnym kroku należy wskazać konkretnie, na czyją rzecz została przekazana darowizna w części D.