Świadczę usługi programistyczne i od 2022 roku przeszedłem na ryczałt 12%. Polski Ład 2.0 umożliwia przedsiębiorcom takim jak ja zmianę formy opodatkowania w trakcie roku na skalę podatkową. Co będzie bardziej opłacalne – zmiana formy opodatkowania w trakcie roku, czy po jego zakończeniu? A może nie powinienem zmieniać formy opodatkowania? Obecnie mój miesięczny przychód to 13 500 zł, koszty około 2000 zł i nie opłacam składek społecznych.

Michał, Katowice

Podatnicy, którzy prowadzą działalność opodatkowaną ryczałtem, od lipca 2022 roku będą mogli zmienić formę opodatkowania na skalę podatkową – mają na to czas do 22 sierpnia 2022 roku. W związku z tym pierwsza połowa roku 2022 – od stycznia do czerwca – może być rozliczana na zasadach ryczałtu, a druga – od lipca do grudnia – opodatkowana jest skalą podatkową. Inna możliwość polega na zmianie formy opodatkowania po zakończeniu roku z mocą wsteczną, co oznacza, że cały 2022 rok może być rozliczany na zasadach skali podatkowej.

O czym należy pamiętać przy analizie opłacalności formy opodatkowania?

Decydując się na przejście z ryczałtu na skalę podatkową, należy mieć na uwadze, że oprócz innego sposobu wyliczania podatku dochodowego na danej formie opodatkowania zmianie ulegnie również sposób ustalania składki zdrowotnej. Dodatkowo, aby przeanalizować opłacalność zmiany formy opodatkowania, trzeba wziąć pod uwagę obciążenia zarówno z tytułu podatku dochodowego, jak i składki zdrowotnej.

Należy mieć również na względzie, że wraz z wejściem w życie przepisów Polskiego Ładu 2.0 od lipca 2022 roku podatnicy na ryczałcie mają prawo odliczać 50% zapłaconych składek zdrowotnych od podstawy opodatkowania (przychodu). Takiej możliwości nie mają przedsiębiorcy, którzy zdecydowali się na rozliczanie w oparciu o skalę podatkową.

Poniżej znajdują się symulacje dostępnych form opodatkowania w 2022 roku. Nie uwzględniają one dodatkowych ulg i odliczeń, z jakich pan Michał mógłby skorzystać w danej formie opodatkowania, np. rozliczeniu z małżonką.

Polski Ład 2.0 a ryczałt od przychodów ewidencjonowanych

Uzyskując miesięczny przychód w kwocie 13 500 zł, w skali roku przychód wyniesie 162 000 zł. Ryczałtowcy nie uwzględniają kosztów w wyliczeniu zaliczki na podatek, ponieważ podstawą opodatkowania jest przychód. Oznacza to, że roczny podatek dochodowy (dla uproszczenia w wyliczeniu nie są brane pod uwagę składki społeczne) na ryczałcie wynosi:

Polski Ład 1.0 | Polski Ład 2.0 | Różnica |

19 440 zł | 19 099 zł | 341 zł (zysk) |

Różnica w wysokości podatku dochodowego wynika z zasad ustalania podstawy opodatkowania. Przed wejściem w życie Polskiego Ładu 2.0 podatnicy nie mieli możliwości odliczania składki zdrowotnej. Dzięki zmianom przepisów pan Michał zaoszczędzi 341 zł na zaliczce na podatek dochodowy na skutek zmniejszenia podstawy opodatkowania o wysokość 50% zapłaconej składki zdrowotnej.

Polski Ład 2.0 a skala podatkowa (po zakończeniu roku)

Decydując się na zmianę formy opodatkowania na skalę podatkową po zakończonym roku, podstawą wyliczenia podatku dochodowego będzie dochód, czyli przychody pomniejszone o koszty. Przy czym należy mieć na uwadze, że na dochód końcowy wpływ mają różnice remanentowe. Zarówno przed zmianami w ramach Polskiego Ładu 2.0 od lipca, jak i po nich, podatnicy będący na skali podatkowej nie mają prawa odliczać składki zdrowotnej. Stosują natomiast kwotę zmniejszającą podatek w wysokości 3600 zł, a stawka podatku wynosi 12% dla dochodu do 120 000 zł i 32% dla nadwyżki ponad ten dochód. Polski Ład 2.0 obniżył stawkę podatku w pierwszym progu podatkowym z 17% na 12%. W związku z tym w przypadku pana Michała roczny podatek dochodowy na skali podatkowej przed tą zmianą i po niej wynosi:

Polski Ład 1.0 | Polski Ład 2.0 | Różnica |

21 060 zł | 16 560 zł | 4500 zł (zysk) |

Oznacza to, że zmiany wprowadzone w ramach Polskiego Ładu 2.0 należy ocenić pozytywnie. Dlaczego? Ponieważ porównując sytuację, w której w 2022 roku pan Michał rozliczałby się na zasadach skali podatkowej przed zmianami i po zmianach, okazuje się, że to Polski Ład 2.0 pozwoli zaoszczędzić aż 4500 zł na podatku dochodowym.

Polski Ład 2.0 a przejście z ryczałtu na skalę podatkową w trakcie roku

Jeżeli jednak pan Michał zdecyduje się na zmianę formy opodatkowania w połowie roku z ryczałtu na skalę podatkową, to za pierwsze półrocze będzie rozliczał się ryczałtem, a w drugim półroczu na zasadach skali podatkowej. W związku z tym wysokość rocznego podatku dochodowego wyniesienie 14 263 zł.

Podatek na ryczałcie za okres 01–06.2022 | Podatek na skali za okres 07–12.2022 | Roczny podatek dochodowy |

9583 zł | 4680 zł | 14 263 zł |

Powyższa analiza wskazuje wprost, że na gruncie podatku dochodowego bardziej korzystną dla pana Michała zmianą jest zmiana formy opodatkowania z ryczałtu na skalę podatkową w trakcie roku. Ma to związek z tym, że w drugim półroczu jego dochód nie przekroczy progu podatkowego 120 000 zł – dochód od lipca do grudnia wynosić będzie 69 000 zł, czyli 81 000 zł – 12 000 zł. Dzięki temu będzie opodatkowany tylko stawką 12% podatku. Natomiast gdyby pan Michał zdecydował się na zmianę formy opodatkowania od początku roku na skalę podatkową, wówczas roczny dochód przekroczyłby próg podatkowy i wyniósłby 138 000 zł. W związku z powyższym do wysokości 120 000 zł dochód opodatkowany będzie stawką 12%, a 18 000 zł stawką 32% podatku. Niemniej jednak zmiana formy opodatkowania na skalę od początku roku byłoby bardziej korzystne niż brak jakiejkolwiek zmiany formy opodatkowania i rozliczanie się na zasadach ryczałtu przez cały 2022 rok.

Forma opodatkowania w 2022 roku | Roczny podatek dochodowy |

Skala podatkowa przez cały rok | 16 560 zł |

Przejście w trakcie roku z ryczałtu na skalę | 14 263 zł |

12% ryczałt przez cały rok | 19 099 zł |

Zmiana formy opodatkowania a całkowite obciążenie

Nie należy zapominać o tym, że podatek dochodowy to nie jedyne obciążenie podatkowe, które płaci przedsiębiorca. Oprócz zaliczek na podatek uiszcza również składkę zdrowotną będącą dodatkowym obciążeniem względem ZUS-u. Wysokość rocznej składki zdrowotnej, jaką pan Michał płaci przy założonych dochodach, prezentuje poniższa tabela:

Forma opodatkowania w 2022 roku | Roczna zapłacona składka zdrowotna* |

Skala podatkowa przez cały rok | 12 241,92 zł |

Przejście w trakcie roku z ryczałtu na skalę | 8916,15 zł |

12% ryczałt przez cały rok | 6540,60 zł |

*W wyliczeniu uwzględnione są składki za grudzień 2021 płatne w styczniu 2022 w kwocie 381,81 zł i składki zapłacone w 2022 roku. Składka za grudzień 2022 jest pominięta w wyliczeniu, ponieważ uiszcza się ją w styczniu 2023 roku.

Wyliczenia uwzględniają kwotę dopłaty rocznej w składce zdrowotnej, którą rozlicza się w ZUS DRA za kwiecień 2023.

W przypadku skali podatkowej składka zdrowotna płacona jest w wysokości 9% dochodu, czyli w przypadku pana Michała liczona jest jako 9% * (162 000 zł – 24 000 zł). Na ryczałcie wysokość składki zdrowotnej uzależniona jest od progu, w którym znajduje się przychód. Jeżeli roczny przychód mieści się w przedziale 60 000 zł – 300 000 zł, to miesięczna składka zdrowotna wynosi 559,89 zł. Oznacza to, że w skali roku zapłacone składki zdrowotne wynoszą 6540,60 zł (z uwzględnieniem dopłaty w ZUS DRA za kwiecień 2023).

W poniższej tabeli znajduje się analiza opłacalności zmiany formy opodatkowania po zakończonym roku, w trakcie roku lub brak zmiany.

Forma opodatkowania w 2022 roku | Roczny podatek dochodowy | Roczna składka zdrowotna* | Łączne obciążenia |

Skala podatkowa przez cały rok | 16 560 zł | 12 241,92 zł | 28 801,92 zł |

Przejście w trakcie roku z ryczałtu na skalę | 14 263 zł | 8916,15 zł | 23 179,15 zł |

12% ryczałt przez cały rok | 19 099 zł | 6540,60 zł | 25 639,60 zł |

*W wyliczeniu uwzględnione są składki za grudzień 2021 płatne w styczniu 2022 w kwocie 381,81 zł i składki zapłacone w 2022 roku. Składka za grudzień 2022 jest pominięta w wyliczeniu, ponieważ uiszcza się ją w styczniu 2023 roku.

Wyliczenia uwzględniają kwotę dopłaty rocznej w składce zdrowotnej, którą rozlicza się w ZUS DRA za kwiecień 2023.

Analizując łączne obciążenia będące sumą rocznego podatku dochodowego oraz rocznej składki zdrowotnej, można stwierdzić, że najkorzystniejszą opcją będzie zmiana formy opodatkowania w trakcie roku.

Przejście z ryczałtu na skalę podatkową w trakcie roku w systemie wFirma.pl

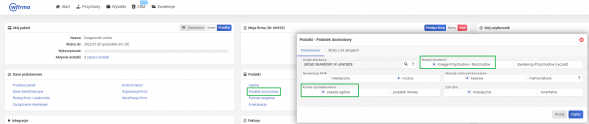

W systemie wFirma.pl zmiana formy opodatkowania z ryczałtu na skalę możliwa jest w trakcie roku w ramach jednego konta. W tym celu należy przejść do zakładki: USTAWIENIA » PODATKI » PODATEK DOCHODOWY i jako:

- Rodzaj Ewidencji wybrać opcję Księga Przychodów i Rozchodów,

- Forma opodatkowania wybrać opcję Zasady ogólne.

Dzięki temu zostanie dodana ewidencja księgowa w formie KPiR. Zarówno Ewidencja przychodów (dla ryczałtu) jak i KPiR dostępne są w zakładce: EWIDENCJE » EWIDENCJE KSIĘGOWE.

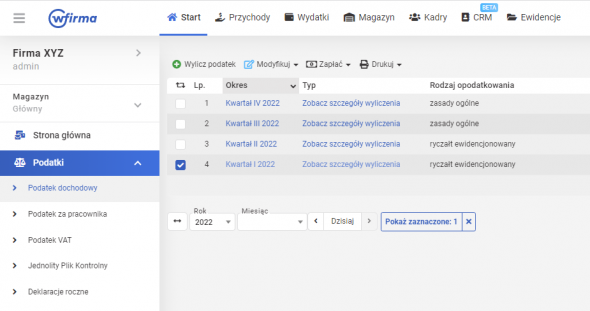

W celu wyliczenia zaliczki na podatek dochodowy na skali podatkowej należy przejść do zakładki: START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK. W tabeli będą widoczne wszystkie zaliczki dotyczące 2022 roku czyli zarówno za I półrocze wyliczone na zasadach ryczałtu jak i za II półrocze na skali podatkowej.