W praktyce większość osób ma świadomość, że darowizna w najbliższej rodzinie jest zwolniona z podatku od spadku i darowizn. Jednak nie wszyscy wiedzą, że w niektórych przypadkach, aby zwolnienie przysługiwało, należy dopełnić pewnych formalności w urzędzie skarbowym. Ponadto obowiązują kwoty wolne od podatku w zależności od grupy podatkowej, w jakiej znajduje się darczyńca. Czy darowizna od rodziców jest opodatkowana podatkiem od spadków i darowizn w 2026 roku? Odpowiedź znajdziesz w artykule.

Darowizna dla dziecka od rodziców 2026

Wszystkie darowizny bez wyjątku opodatkowane są podatkiem od spadków i darowizn. Jednak w poszczególnych grupach podatkowych przewidziane zostały pewne zwolnienia. W zależności od grupy podatkowej darczyńcy zostały określone kwoty wolne od podatku i jeżeli wartość darowizny ich nie przekroczy, wówczas obdarowany nie ma obowiązku zapłaty podatku.

Na gruncie podatku od spadków i darowizn wyróżnia się następujące grupy podatkowe:

| Grupa podatkowa | Kto należy? | Kwota wolna od podatku obowiązująca do 1 lipca 2023 | Kwota wolna od podatku obowiązująca od 1 lipca 2023 (obowiązująca w 2026 roku) |

| Grupa 1 | małżonek, zstępni (np. syn, córka, wnuki, prawnuki), wstępni (np. matka, ojciec, dziadkowie), rodzeństwo, ojczym, macocha, pasierb, zięć, synowa, teściowie | 10 434 zł | 36 120 zł |

| Grupa 2 | zstępni rodzeństwa, rodzeństwo rodziców, zstępni i małżonkowie pasierbów, małżonkowie rodzeństwa i rodzeństwo małżonków, małżonkowie rodzeństwa małżonków, małżonkowie innych zstępnych | 7 878 zł | 27 090 zł |

| Grupa 3 | pozostałe osoby, nie zaliczone do pozostałych grup | 5 308 zł | 5 733 zł |

Jednak jeżeli nabycie na własność rzeczy bądź praw majątkowych od tej samej osoby następuje więcej niż jeden raz, to wówczas ujmuje się wartość przekazanej darowizny łącznie w okresie 5 lat poprzedzających rok, w którym nastąpiło ostatnie nabycie. Suma wszystkich otrzymanych darowizn od jednej osoby w ciągu 5 lat będzie stanowiła podstawę opodatkowania.

W ramach grupy 1 wyróżnia się tzw. grupę 0. Należą do niej:

- małżonek,

- zstępni (np. syn, córka, wnuki, prawnuki),

- wstępni (np. matka, ojciec, dziadkowie),

- pasierb,

- rodzeństwo,

- ojczym,

- macocha.

W przypadku 0 grupy podatkowej wszystkie darowizny, bez względu na ich wartość, mogą być zwolnione z opodatkowania. Po przekroczeniu kwoty wolnej nadal można skorzystać ze zwolnienia. Otrzymanie darowizny od tej grupy osób wymaga jednak jej zgłoszenia właściwemu naczelnikowi urzędu skarbowego w terminie 6 miesięcy od dnia powstania obowiązku podatkowego na druku SD-Z2. Obowiązek zgłoszenia powstaje po przekroczeniu kwoty wolnej od podatku, która dla grupy 1 (w tym grupy 0) wynosi 36 120 zł.

Przykład 1.

Matka podarowała synowi w 2025 roku samochód o wartości 30 000 zł. Natomiast w grudniu 2025 roku syn otrzymał od matki laptop, którego wartość wynosiła 6 637 zł. Czy w tym przypadku wystąpi podatek od darowizny od rodziców?

Syn ma obowiązek zgłosić na druku SD-Z2 w terminie 6 miesięcy od momentu otrzymania darowizny (samochodu) kwotę różnicy między sumą otrzymanych darowizn a kwotą wolną od podatku, wówczas darowizna będzie zwolniona z opodatkowania.

Przykład 2.

Dziadek przekazał wnukowi darowiznę pieniężną w wysokości 1 000 złotych. Czy darowizna ta jest zwolniona z podatku?

Darowizna ta zwolniona jest z podatku od spadku i darowizn. Jednakże jeśli wnuk dostanie od dziadka w przeciągu 5 lat darowiznę przekraczającą łączną wartość 36 120 zł, to wówczas zobowiązany on będzie do poinformowania urzędu skarbowego o nadwyżce na druku SD-Z2.

W przypadku otrzymania tytułem darowizny środków pieniężnych, gdy łączna wartość majątku nabytego przekracza kwotę 36 120 zł, należy otrzymane środki udokumentować dowodem przekazania na rachunek płatniczy nabywcy albo jego rachunek prowadzony w spółdzielczej kasie oszczędnościowo-kredytowej lub przekazem pocztowym.

Podatek od darowizny od rodziców w 2026 roku

Rodzice należą do 0 grupy podatkowej, zatem mas miejsce darowizna bez podatku, pod warunkiem że po przekroczeniu kwoty wolnej od podatku zostanie dopełniony obowiązek zgłoszeniowy do US.

Darowizna od rodziców o wartości poniżej 36 120 zł nie musi być zgłoszona do urzędu skarbowego i jest zwolniona z podatku. Darowiznę o wartości powyżej 36 120 zł należy zgłosić do właściwego urzędu skarbowego na formularzu SD-Z2 – zgłoszenie o nabyciu własności rzeczy lub praw majątkowych w terminie 6 miesięcy od jej otrzymania. Dopiero wtedy darowizna jest zwolniona z podatku.

Zgłoszenie darowizny od rodziców w 2026 roku

Rozliczenie darowizny środków pieniężnych wygląda nieco odmiennie. Dokonana darowizna w grupie 0 o wartości powyżej 36 120 zł nie podlega opodatkowaniu, jeżeli jej otrzymanie zostało udokumentowane:

- dowodem przekazania na rachunek bankowy nabywcy,

- lub przekazem pocztowym,

- bądź darowizna wpłynęła na jego rachunek prowadzony w spółdzielczej kasie oszczędnościowo-kredytowej.

Reasumując w przypadku gdy zostanie właściwie udokumentowana darowizna można skorzystać z prawa do zwolnienia z podatku od spadków i darowizn. Wówczas do formularza SD-Z2 dołącza się dowody otrzymania darowizny (np. wydruki z rachunku bankowego).

Przykład 3.

Student w pierwszym roku otrzymał od swojej mamy darowiznę pieniężną o równowartości 3 000 zł, w drugim roku 3 000 zł, a w trzecim – 5 000 zł, co w sumie daje 11 000 zł w okresie 3 lat. Kolejna darowizna będzie na kwotę 30 000 zł, tym samym przekroczony zostanie limit 36 120 zł. Czy otrzymaną darowiznę należy zgłosić w urzędzie?

Od momentu, w którym zostanie przekroczony limit 36 120 zł, syn ma 6 miesięcy na to, aby zgłosić otrzymanie darowizny do urzędu skarbowego. W przeciwnym wypadku zapłaci podatek od spadków i darowizn.

Niezgłoszona darowizna od rodziców a konsekwencje w 2026 roku

Niezgłoszona darowizna od rodziców skutkuje tym, że jest ona opodatkowana na zasadach ogólnych. Oznacza to, że w takim wypadku darowizna powoduje konieczność złożenia deklaracji i zapłaty podatku.

W praktyce często zdarza się, że rodzice kupują mieszkanie dziecku, które wyjeżdża na studia. Obdarowany (dziecko) powinien zgłosić ten fakt do urzędu skarbowego na formularzu SD-Z2 w terminie 6 miesięcy od otrzymania mieszkania, w przeciwnym wypadku darowizna od rodziców jest opodatkowana podatkiem od spadków i darowizn.

Jeżeli nieświadomi rodzice i przyszły student nie zgłoszą takiej darowizny do urzędu skarbowego i po kilku latach okaże się, że student otrzymał mieszkanie, darowizna jest opodatkowana na zasadach ogólnych. W zależności od stanowiska urzędu skarbowego może się to wiązać również z karą za niedotrzymanie obowiązku zgłoszeniowego.

Co ważne, rodzice powinni potrafić wykazać źródło pochodzenia pieniędzy na zakup mieszkania (zasadniczo zakup mieszkania wiąże się z dużym wydatkiem), tj. taki wydatek powinien mieć pokrycie w osiąganych przez nich dochodach. Brak takiego pokrycia może się dodatkowo wiązać z zapłatą podatku od nieujawnionych dochodów.

Przekazanie do majątku firmowego darowizny otrzymanej od rodziców

Otrzymany przedmiot w formie darowizny może zostać przekazany przez przedsiębiorcę na cele działalności, czyli jako środek trwały. W związku z wejściem w życie dnia 19 lipca 2018 roku nowelizacji ustawy o PIT, odpisy amortyzacyjne od środków trwałych otrzymanych w darowiźnie wprowadzonych do majątku firmowego tylko w określonym przypadku mogą stanowić koszt podatkowy.

Jak zostało wskazane w art. 23 ust. 1 pkt 45a lit. a ustawy o PIT, nie uważa się za koszty uzyskania przychodów odpisów amortyzacyjnych od wartości początkowej środków trwałych oraz wartości niematerialnych i prawnych nabytych nieodpłatnie, z wyjątkiem nabytych w drodze spadku, jeżeli nabycie to korzysta ze zwolnienia od podatku od spadków i darowizn. Przy czym nowelizacja ustawy wprowadziła do art. 23 ustawy ustęp 9, który brzmi:

"Przepisu ust. 1 pkt 45a lit. a nie stosuje się do środków trwałych oraz wartości niematerialnych i prawnych, nabytych w drodze darowizny, jeżeli darczyńca dokonywał odpisów amortyzacyjnych od tych składników. W tym przypadku stosuje się odpowiednio przepisy art. 22g ust. 12 oraz art. 22h ust. 3 i nie stosuje się przepisu art. 22g ust. 15.”

Wprowadzony przez ustawodawcę ustęp daje przedsiębiorcy możliwość kontynuacji dokonywanych przez darczyńcę odpisów amortyzacyjnych i tym samym możliwość do ujmowania odpisów amortyzacyjnych w swoich kosztach podatkowych. Wówczas w dniu przyjęcia środka trwałego podatnik przyjmuje między innymi tę samą wartość początkową, stawkę oraz metodę amortyzacji stosowaną przez darczyńcę. W przypadku gdy środek trwały nie był wcześniej amortyzowany przez darczyńcę, to dokonywane od jego wartości odpisy amortyzacyjne nie będą mogły na mocy art. 23 ust. 1 pkt 45a lit a ustawy o PIT stanowić kosztu uzyskania przychodu.

Przykład 4.

Ojciec podarował synowi w 2025 roku w darowiźnie samochód, który wcześniej od 2022 roku stanowił jego majątek firmowy (był środkiem trwałym w prowadzonej przez niego działalności gospodarczej). Pojazd amortyzowany został w 50%, a jego wartość początkowa stanowiła 30 000 zł. Syn postanowił wprowadzić otrzymany w darowiźnie pojazd do swojej działalności gospodarczej. W związku z czym, w jaki sposób powinien wprowadzić do ewidencji oraz jaka wartość stanowić będzie jego koszt podatkowy?

Pojazd należy wprowadzić do środków trwałych w dacie jego wprowadzenia do użytku w firmie. Syn może kontynuować dotychczasową amortyzację.

Przykład 5.

Przedsiębiorca otrzymał w maju 2025 roku od rodziców mieszkanie, którego wartość rynkowa wynosi 425 000 złotych. Otrzymana przez niego darowizna od rodziców nie była wykorzystywana przez żadnego z nich w działalności gospodarczej. Czy w związku z tym odpisy amortyzacyjne będą stanowić koszt podatkowy przedsiębiorcy?

W tym przypadku, odpisy amortyzacyjne nie będą mogły stanowić kosztu uzyskania przychodu.

Dodatkowo należy mieć na uwadze, że obecne przepisy nie zezwalają na amortyzowanie lokali mieszkalnych, o czym więcej w artykule: Zakaz amortyzacji lokali mieszkalnych.

Reasumując, w sytuacji gdy darowizna od rodziców korzysta z ww. zwolnienia i chcemy ją wprowadzić w środki trwałe firmy, to wówczas powinnyśmy rozpatrzyć czy wg. opisywanych wcześniej przepisów ustawy o PIT będzie można ujmować w odpisy amortyzacyjne w kosztach firmowych.

Pojazd otrzymany w darowiźnie a ujęcie w ewidencji środków trwałych w systemie wFirma.pl

W systemie wFirma.pl składniki majątku, które znajdują się w ewidencji środków trwałych są automatycznie amortyzowane, a odpisy amortyzacyjny ujmowane są w kolumnie 13 KPiR - Pozostałe wydatki.

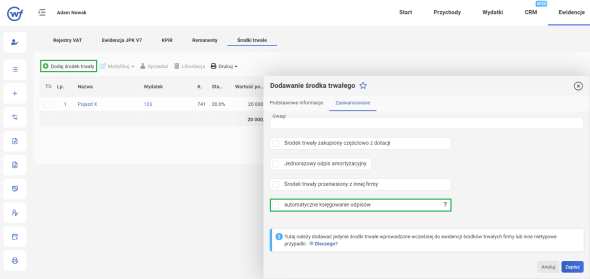

Warto jednak mieć na uwadze, że w przypadku środka trwałego otrzymanego w darowiźnie odpisy amortyzacyjne nie stanowią kosztu. Środek trwały należy zatem dodać poprzez: EWIDENCJE » ŚRODKI TRWAŁE » DODAJ ŚRODEK TRWAŁY, gdzie w podzakładce ZAAWANSOWANE należy odznaczyć opcję "Automatyczne księgowanie odpisów".

Polecamy:

Darowizna od rodziców w 2026 roku - najczęstsze pytania

Ile wynosi kwota wolna od podatku przy darowiźnie otrzymanej od rodziców w 2026 roku?

Jaki jest termin zgłoszenia darowizny od rodziców w przypadku przekroczenia kwoty wolnej?

Czy czynny żal będzie skuteczny, jeśli nie dopełni się obowiązku zgłoszenia darowizny otrzymanej od rodziców?