Prowadzenie działalności gospodarczej w prywatnym mieszkaniu, będącym własnością przedsiębiorcy, od lat cieszy się dużą popularnością. To rozwiązanie pozwala ograniczyć koszty związane z wynajmem i utrzymaniem odrębnego lokalu biurowego. W artykule wyjaśniamy, jak wygląda funkcjonowanie firmy w warunkach domowych.

Działalność gospodarcza w mieszkaniu - o czym należy pamiętać?

Osoby zamierzające otworzyć jednoosobową działalność gospodarczą często decydują się na jej rejestrację we własnym mieszkaniu. Wiąże się to przede wszystkim z oszczędnością, ale jest też wygodne. Należy jednak pamiętać, że konieczne jest oddzielenie wydatków prywatnych od tych, które są związane z działalnością, ponieważ tylko te drugie mogą stanowić koszt uzyskania przychodu. Zgodnie z ustawą o podatku dochodowym za koszty uzyskania przychodów uznaje się wydatki, które zostały poniesione w celu osiągnięcia przychodów lub zabezpieczenia ich źródła. Najważniejsze jednak jest przygotowanie oświadczenia, w którym przedsiębiorca wykaże jaką cześć mieszkania przeznaczy na potrzeby działalności.

Co do zasady nie trzeba informować wspólnoty mieszkaniowej o zamiarze prowadzenia działalności w mieszkaniu. Jednakże przed rozpoczęciem prowadzenia firmy należy sprawdzić, czy możliwe jest jej prowadzenie w danym budynku.

Zmiany w użytkowaniu lokalu

Kolejnym krokiem, jaki powinien podjąć przyszły przedsiębiorca, jest zgłoszenie w starostwie zmiany sposobu użytkowania części bądź całości lokalu, o ile rzeczywiście do takiej zmiany dochodzi. Dzięki temu przedsiębiorca będzie wiedział, czy zmiana przeznaczenia lokalu będzie wymagała dodatkowych działań, związanych z rodzajem wykonywanej działalności. W dokumencie składanym do starostwa właściciel firmy powinien opisać obecny sposób użytkowania lokalu oraz przedstawić prace, które będzie wykonywał po założeniu firmy. Do takiego zgłoszenia należy dołączyć listę zawartą w art. 71 ust. 2 ustawy prawo budowlane:

- opis i rysunek określający usytuowanie obiektu budowlanego w stosunku do granic nieruchomości i innych obiektów budowlanych istniejących lub budowanych na tej i sąsiednich nieruchomościach, z oznaczeniem części obiektu budowlanego, w której zamierza się dokonać zmiany sposobu użytkowania;

- zwięzły opis techniczny, określający rodzaj i charakterystykę obiektu budowlanego oraz jego konstrukcję, wraz z danymi techniczno-użytkowymi, w tym wielkościami i rozkładem obciążeń, a w razie potrzeby, również danymi technologicznymi;

- oświadczenie o posiadanym prawie do dysponowania nieruchomością na cele budowlane;

- zaświadczenie lub kopię zaświadczenia wójta, burmistrza albo prezydenta miasta o zgodności zamierzonego sposobu użytkowania obiektu budowlanego z ustaleniami obowiązującego miejscowego planu zagospodarowania przestrzennego albo decyzję o warunkach zabudowy i zagospodarowania terenu lub kopię tej decyzji, w przypadku braku obowiązującego miejscowego planu zagospodarowania przestrzennego;

- w przypadku zmiany sposobu użytkowania - ekspertyzę techniczną wykonaną przez osobę posiadającą uprawnienia budowlane bez ograniczeń w odpowiedniej specjalności, lub kopię takiej ekspertyzy;

- w zależności od potrzeb - pozwolenia, uzgodnienia i opinie, których obowiązek dołączenia wynika z przepisów odrębnych ustaw, w szczególności decyzję o środowiskowych uwarunkowaniach, zgodnie z art. 72 ust. 3 ustawy z dnia 3 października 2008 r. o udostępnianiu informacji o środowisku i jego ochronie, udziale społeczeństwa w ochronie środowiska oraz o ocenach oddziaływania na środowisko, lub kopie tych pozwoleń, uzgodnień i opinii.

Starosta ma 30 dni na wniesie ewentualnego sprzeciwu. Jeśli przedsiębiorca nie otrzyma w tym czasie żadnych informacji z urzędu, może przyjąć, że wniosek został zaakceptowany i przejść do kolejnego kroku, którym jest rejestracja miejsca prowadzenia działalności w CEIDG.

Działalność gospodarcza w mieszkaniu a rejestracja w CEIDG

Działalność gospodarcza wymaga rejestracji w Centralnej Ewidencji i Informacji o Działalności Gospodarczej. Można jej dokonać w następujące sposoby:

- online - wówczas wymagany jest kwalifikowany podpis elektroniczny lub bezpłatny profil zaufany na platformie ePUAP,

- wypełnienie i złożenie papierowego wniosku w urzędzie,

- wypełnienie papierowego wniosku i przesłanie go listem poleconym z podpisem potwierdzonym notarialnie.

Działalność gospodarcza w mieszkaniu to niższe podatki?

Wydatki na czynsz

W przypadku czynszu zastosowanie co do zasady będzie miał współczynnik metrażowy. Jeżeli w celu prowadzenia działalności wykorzystywana będzie tylko część mieszkania, należy obliczyć procentowy udział tej części do całości mieszkania i na jego podstawie dokonać przemnożenia przez wartość z faktury w celu ustalenia wysokości kosztu uzyskania przychodu podlegającego ewidencji.

Rozliczanie mediów

Wydatki takie jak ogrzewanie, woda, ścieki, gaz itp. podatnik również może zewidencjonować w kosztach firmowych. W tym przypadku do kosztów można zaliczyć jedynie te wydatki, które związane są rzeczywiście z prowadzoną działalnością.

Jednym z rozwiązań, które pozwolą na ustalenie faktycznego zużycia mediów w ramach prowadzonej działalności, jest założenie osobnych liczników. W odniesieniu do tego typu wydatków bezsensowne wydaje się stosowanie współczynnika, ponieważ przedsiębiorca może korzystać w mediów w mniejszym stopniu w działalności niż w mieszkaniu. Wielu przedsiębiorców, również przy rozliczaniu mediów, wykorzystuje jednak współczynnik powierzchniowy.

Wydatki na telefon i internet

W tym przypadku najlepszym rozwiązaniem jest podzielenie kosztów na podstawie billingu. W takiej sytuacji możliwe jest ustalenie kosztów faktycznie poniesionych na rozmowy służbowe. Na takim potwierdzeniu przedsiębiorca powinien zaznaczyć, które z telefonów były wykonane w celach związanych z prowadzoną działalnością.

Analogicznie do sytuacji z opłacanym abonamentem prywatnego telefonu wygląda sytuacja z internetem. Jeżeli natomiast przedsiębiorca osobno założy telefon lub internet w domu, właśnie do celów związanych z prowadzeniem działalności gospodarczej w mieszkaniu, może wykorzystywać go do celów związanych z prowadzoną firmą. Ma też prawo zaliczyć wydatek na abonament do kosztów uzyskania przychodu w całości.

Odsetki od kredytu hipotecznego

Jeżeli przedsiębiorca zaciągnął kredyt na zakup mieszkania w celach prywatnych, a następnie postanowił wykorzystać jego część do celów związanych z prowadzoną działalnością, nic nie stoi na przeszkodzie, aby odsetki od takiego kredytu zaliczyć do kosztów uzyskania przychodów. Odliczyć można część odsetek, proporcjonalnie przypadających na powierzchnię wykorzystywaną w działalności gospodarczej.

Należy przy tym pamiętać, że do kosztów uzyskania przychodu przedsiębiorca ma prawo zaliczyć jedynie zapłacone już odsetki od zaciągniętych kredytów. Jednocześnie część mieszkania przeznaczoną na działalność, należy wprowadzić do ewidencji środków trwałych firmy.

Jak należy zaksięgować wydatki związane z działalnością gospodarczą w mieszkaniu?

Co do zasady, koszty związane z użytkowaniem części mieszkania w prowadzonej działalności oraz sprzęt zakupiony na potrzeby działalności przedsiębiorca powinien ująć w kol. 13 podatkowej księgi przychodów i rozchodów jako pozostałe wydatki. Koszty ustalane na podstawie współczynników, bilingów itp. powinien natomiast ewidencjonować za pomocą dowodu wewnętrznego, pod który należy podpiąć pierwotne dokumenty zakupu z opisem sposobu wyliczeń.

Jak zaksięgować koszty prowadzenia działalności w mieszkaniu w systemie wFirma.pl?

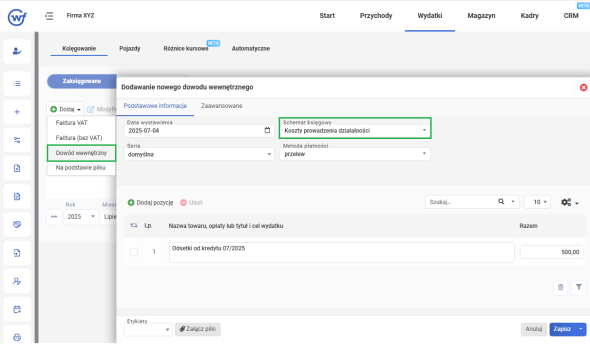

W systemie wFirma.pl, aby zaksięgować wydatki związane z działalnością w prywatnym mieszkaniu (np. czynsz czy odsetki od kredytu), które wynikają z zastosowania współczynnika należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » DOWÓD WEWNĘTRZNY » Schemat księgowy: KOSZTY PROWADZONEJ DZIAŁALNOŚCI. W polu "Nazwa towaru, opłaty lub tytuł i cel wydatku" należy wprowadzić koszt w kwocie wynikającej z zastosowanego obliczenia. Pod wydrukowany DW dołącza się dokument potwierdzający wydatek, na którym warto uwzględnić sposób wyliczenia.

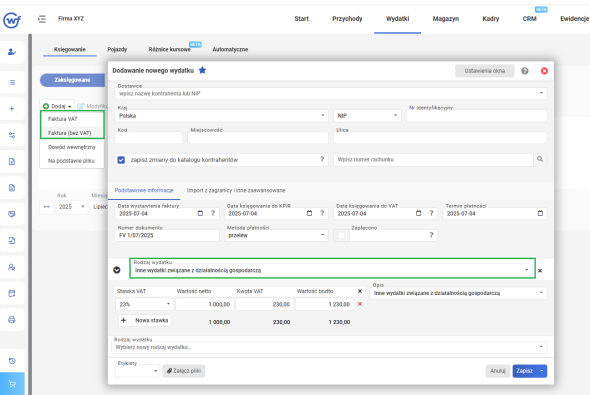

Przy rozliczaniu kosztów telefonu czy internetu najlepszym rozwiązaniem byłoby podpisanie osobnej umowy na działalność gospodarczą. W takiej sytuacji gdy wydatki w całości związane są z prowadzoną działalnością, księgowania dokonuje się za pomocą zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT » RODZAJ WYDATKU: INNE WYDATKI ZWIĄZANE Z DZIAŁALNOŚCIĄ GOSPODARCZĄ.