Osoby prowadzące jednoosobową działalność gospodarczą często jako siedzibę firmy wybierają swoje mieszkanie. Takie rozwiązanie powoduje, iż możliwe staje się zaliczenie wydatków związanych z eksploatacją lokalu, w części przeznaczonej na prowadzenie działalności, do kosztów uzyskania przychodu. Osobną kwestię stanowi podatek od nieruchomości. Zdarzają się bowiem sytuacje, w których przedsiębiorcy zobowiązani są zapłacić wyższą stawkę od metra kwadratowego, właściwą dla powierzchni przeznaczonej na działalność gospodarczą.

Stawkę ustala gmina

Osoba, która zdecydowała się na prowadzenie działalności we własnym mieszkaniu ma obowiązek zgłoszenia tego faktu w gminie, w celu ustalenia, czy spowoduje to przekształcenie mieszkania w lokal użytkowy.

Stawka podatku zależy od decyzji gminy oraz od ustalonych przez nią, na podstawie uchwały, stawek. Wyznacznikiem są ogłaszane w drodze obwieszczenia Ministra Finansów wysokości maksymalnych stawek podatku od nieruchomości. W 2024 roku dla lokalu mieszkalnego podatek ten wynosi 1,15 zł od m2 powierzchni użytkowej, natomiast dla budynku lub jego części, które są związane z prowadzoną działalnością gospodarczą oraz zajęte na prowadzenie działalności, podatek ten wynosi 33,10 zł od m2 powierzchni użytkowej. Jak widać - różnica jest ogromna.

Nie zawsze następuje zmiana sposobu użytkowania lokalu

Zmiana sposobu użytkowania lokalu ma miejsce w sytuacji, gdy mieszkanie w całości lub w wydzielonej części służy wyłącznie prowadzeniu działalności gospodarczej. Jeżeli natomiast przedsiębiorca prowadzi firmę w pomieszczeniu, które wykorzystywane jest również do celów mieszkalnych, wówczas nie ma podstaw do zmiany stawki opodatkowania podatkiem od nieruchomości.

Dlatego samo zarejestrowanie firmy we własnym mieszkaniu nie jest podstawą do płacenia wyższego podatku - inaczej sytuacja wygląda w przypadku, gdy przedsiębiorca wydziela np. cały pokój i tworzy w nim biuro lub gabinet lekarski, a inaczej, gdy w części pomieszczenia wykorzystywanego również do celów mieszkalnych stawia biurko, komputer i regał z kilkoma segregatorami. Druga z opisanych sytuacji nie może stanowić podstawy do zwiększenia stawki podatku od nieruchomości.

Przy ocenie stanu faktycznego organ bierze pod uwagę warunki określone w art. 71 ustawy Prawo budowlane, zgodnie z którym przez zmianę sposobu użytkowania obiektu budowlanego lub jego części rozumie się w szczególności:

- podjęcie albo zaniechanie w obiekcie budowlanym lub jego części działalności zmieniającej warunki bezpieczeństwa pożarowego, powodziowego lub pracy, warunki zdrowotne, higieniczno-sanitarne lub ochrony środowiska, bądź wielkość lub układ obciążeń,

- podjęcie w obiekcie budowlanym lub jego części działalności zaliczanej do przedsięwzięć mogących znacząco oddziaływać na środowisko.

Należy przy tym pamiętać o fakcie, iż z zapłaty ww. omawianego podatku nie zwalnia zawieszenie prowadzenia działalności gospodarczej. Jest to spowodowane opinią organów podatkowych, zgodnie z którą zawieszenie nie jest równoznaczne z zaprzestaniem, a dopiero taka sytuacja powoduje zmianę sposobu użytkowania lokalu.

Księgowanie opłaty za podatek od nieruchomości w systemie wFirma.pl

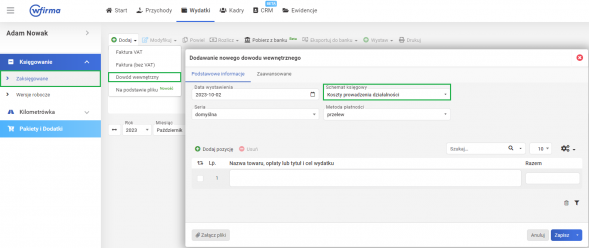

Aby zaksięgować opłatę za podatek od nieruchomości w systemie wFirma.pl, należy wygenerować dowód wewnętrzny, przez zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » DOWÓD WEWNĘTRZNY w dacie zapłaty podatku. Jako schemat księgowy należy wybrać KOSZTY PROWADZENIA DZIAŁALNOŚCI.

Koszt zostanie ujęty w kolumnie 13 KPIR - Pozostałe wydatki w dacie dokonania płatności. Pod wygenerowane DW należy podpiąć potwierdzenie dokonania przelewu i przechowywać w dokumentacji księgowej.