Kasa fiskalna staje się coraz bardziej powszechna. Zgodnie z obowiązującymi przepisami coraz mniejsza liczba podatników może korzystać ze zwolnień z obowiązku stosowania kasy fiskalnej. Obowiązek posiadania kasy fiskalnej nie dotyczy przedsiębiorców, którzy sprzedają towary lub świadczą usługi wyłącznie na rzecz firm lub organizacji oraz organów administracji samorządowej i państwowej. Zatem należy zadać pytanie, kto musi mieć kasę fiskalną? Sprawdź!

Kogo obejmuje obowiązek posiadania kasy fiskalnej w 2025 roku?

Co do zasady, zgodnie z art. 111 ustawy o podatku od towarów i usług za pomocą kasy fiskalnej rejestrować sprzedaż muszą przedsiębiorcy, którzy sprzedają towary lub usługi osobom fizycznym nieprowadzącym działalności gospodarczej i rolnikom ryczałtowym. Jednak od tej zasady obowiązują wyjątki, o czym w dalszej części artykułu.

Kasa fiskalna w działalności - kto może być zwolniony?

Przedsiębiorca nie ma obowiązku posiadania kasy rejestrującej, jeżeli dokonuje dostawy towarów i świadczenia usług na rzecz osób fizycznych nieprowadzących działalności gospodarczej zwolnionych z ewidencjonowania (które zostały określone w części I załącznika do rozporządzenia). Należy się jednak zastanowić, jak należałoby postąpić, kiedy prowadzona jest sprzedaż zarówno zwolniona z ewidencjonowana (z załącznika I), jak i ta, która zwolnieniu nie podlega?

W takiej sytuacji zgodnie z par. 3 ust. 1 pkt 3 rozporządzenia MF w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących, zwolnienie z konieczności posiadania kasy fiskalnej przysługuje, jeżeli udział obrotów uzyskiwanych ze sprzedaży zwolnionej w obrotach ogółem (na rzecz osób prywatnych i rolników ryczałtowych) w poprzednim roku był wyższy niż 80%.

Zwolnienie z kasy fiskalnej ze względu na nieprzekroczenie 20 000 zł obrotu

Ustawodawca w przytoczonym rozporządzeniu wskazał kolejny wyjątek, kiedy przedsiębiorca nie musi kupować kasy fiskalnej. Następuje to wówczas, gdy jego obrót na rzecz osób prywatnych oraz rolników ryczałtowych nie przekroczył w poprzednim roku podatkowym 20 000 zł (jeżeli rozpoczęcie sprzedaży nastąpiło w trakcie obecnego roku podatkowego, wówczas obrót nie może przekroczyć tego limitu w proporcji do okresu wykonywania tych czynności w obecnym roku podatkowym).

Sprzedaż wysyłkowa a obowiązek posiadania kasy fiskalnej

Ministerstwo nie zniosło również zwolnienia z kas fiskalnych podatników prowadzących sprzedaż przez internet, czyli w systemie wysyłkowym (pocztą lub kurierem). Jednak są pewne warunki, jakie muszą zostać spełnione. Z rozporządzenia wynika, że zwolnieniu z kasy fiskalnej podlega dostawca towaru, który otrzyma w całości zapłatę za wykonaną czynność za pośrednictwem poczty, banku lub spółdzielczej kasy oszczędnościowo-kredytowej (odpowiednio na rachunek bankowy podatnika lub na rachunek podatnika w spółdzielczej kasie oszczędnościowo-kredytowej, której jest członkiem), a z ewidencji i dowodów dokumentujących zapłatę jednoznacznie wynika, jakiej konkretnie czynności dotyczyła i na czyją rzecz została dokonana (dane nabywcy, w tym jego adres). Tutaj należy jednak mieć na uwadze wyjątki opisane w par. 4 rozporządzenia.

Czynności bezwzględnie wyłączone ze zwolnienia z kas fiskalnych w 2025 roku

Zgodnie z § 4 rozporządzenia Ministra Finansów w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących wyróżnia się pewne grupy przedsiębiorców, którzy są wyłączeni ze zwolnienia z kas fiskalnych. Od momentu rozpoczęcia działalności gospodarczej mają oni obowiązek posiadania kasy fiskalnej i muszą ewidencjonować obrót na kasie, gdy dokonują m.in.:

- sprzedaży gazu płynnego,

- przewozów pasażerskich, samochodowych bez względu na to, czy kursy te są regularne, czy nie,

- usług taksówkarskich,

- sprzedaży silników do napędu pojazdów i motocykli,

- sprzedaży komputerów, wyrobów elektronicznych i optycznych

- sprzedaży sprzętu fotograficznego, z wyłączeniem części i akcesoriów do sprzętu i wyposażenia fotograficznego,

- sprzedaży wyrobów z metali szlachetnych lub z udziałem tych metali, których dostawa nie może korzystać ze zwolnienia od podatku,

- sprzedaży zapisanych i niezapisanych nośników danych cyfrowych i analogowych,

- dostawy wyrobów przeznaczonych do użycia, oferowanych na sprzedaż lub używanych jako paliwa silnikowe albo jako dodatki lub domieszki do paliw silnikowych, bez względu na symbol PKWiU,

- wyrobów tytoniowych (CN 2401, 2402, 2403), napojów alkoholowych o zawartości alkoholu powyżej 1,2% oraz napojów alkoholowych będących mieszaniną piwa i napojów bezalkoholowych, w których zawartość alkoholu przekracza 0,5%, bez względu na kod CN, z wyłączeniem towarów dostarczanych na pokładach samolotów,

- perfum i wód toaletowych (CN 3303 00 10, 3303 00 90), z wyłączeniem towarów dostarczanych na pokładach samolotów,

- wyrobów klasyfikowanych do CN 2404 i 8543 40 00, przeznaczonych do palenia lub do wdychania bez spalania, z wyłączeniem towarów dostarczanych na pokładach samolotów,

- wyrobów zawierających w swym składzie alkohol etylowy o objętościowej mocy powyżej 50 % objętości, nie przeznaczonych do spożycia przez ludzi, w tym rozpuszczalników, płynów odkażających, rozcieńczalników farb, płynów do odmrażania,

- węgla, brykietów i podobnych paliw stałych wytwarzanych z węgla, węgla brunatnego, koksu i półkoksu, przeznaczonych do celów opałowych,

- towarów przy użyciu urządzeń obsługiwanych przez klienta, które również w systemie bezobsługowym przyjmują należność w bilonie, banknotach lub innej formie (bezgotówkowej) i wydają towar.

Dodatkowo do listy towarów i usług, przy których przedsiębiorcy nie mogą korzystać ze zwolnienia, zaliczają się przede wszystkim takie czynności, jak:

- naprawa pojazdów samochodowych, motocykli, motorowerów (w tym naprawy opon, ich zakładania, bieżnikowania i regenerowania),

- usługi w zakresie wymiany opon i kół,

- usługi dotyczące badań i przeglądów technicznych pojazdów,

- świadczenie usług w zakresie opieki medycznej świadczonej przez lekarzy i lekarzy dentystów, z wyłączeniem usług świadczonych przez osoby wymienione w poz. 51 załącznika do rozporządzenia,

- usługi doradztwa podatkowego,

- usługi prawnicze, z wyłączeniem usług określonych w poz. 27 załącznika do rozporządzenia (czynności notarialne),

- usługi fryzjerskie, kosmetyczne i kosmetologiczne,

- usługi gastronomiczne świadczone przez stacjonarne placówki (także sezonowe) oraz catering.

- kulturalnych i rozrywkowych – wyłącznie w zakresie wstępu na przedstawienia cyrkowe,

- związanych z rozrywką i rekreacją – wyłącznie w zakresie wstępu do wesołych miasteczek, parków rozrywki, na dyskoteki, sale taneczne,

- mycia, czyszczenia samochodów i podobnych usług (PKWiU 45.20.30.0), w tym przy użyciu urządzeń obsługiwanych przez klienta, które w systemie bezobsługowym przyjmują należność w bilonie lub banknotach, lub innej formie (bezgotówkowej),

- parkingu samochodów i innych pojazdów,

- przy użyciu urządzeń, w tym wydających bilety, obsługiwanych przez klienta, które również w systemie bezobsługowym przyjmują należność w bilonie, banknotach lub innej formie (bezgotówkowej).

Przykład 1.

Przedsiębiorca Michał zajmuje się przewozem osób na trasie Kraków - Wrocław. Kursy te odbywają się nieregularnie. Czy pan Michał powinien posiadać kasę fiskalną?

Pana Michała obejmuje obowiązek posiadania kasy fiskalnej, ponieważ zgodnie z § 4 rozporządzenia Ministra Finansów w sprawie zwolnień z obowiązku prowadzenia ewidencji przy zastosowaniu kas rejestrujących, usługi przewozów pasażerskich, samochodowych (bez względu na to, czy kursy te są regularne, czy nie) są wyłączone ze zwolnienia z kas fiskalnych.

Obowiązek posiadania kasy fiskalnej a moment zakupu kasy

W przypadku przedsiębiorców, którzy świadczą usługi bezwzględnie wyłączone ze zwolnienia z kasy fiskalnej (na podstawie § 4 rozporządzenia), muszą jeszcze przed pierwszą transakcją zainstalować kasę, aby móc prawidłowo wykonywać działalność. Natomiast jeśli chodzi o przedsiębiorców, których jeszcze obejmuje zwolnienie do 20 000 zł, zobowiązani są do zakupu kasy przed upływem dwóch miesięcy następujących po miesiącu, kiedy doszło do przekroczenia tej kwoty.

Przykład 2.

Podatnik korzystał ze zwolnienia z obowiązku posiadania kasy fiskalnej ze względu na nieprzekroczenie limitu obrotu 20 000 zł. W grudniu 2024 roku przekroczył ten limit. Zatem, co w takiej sytuacji powinien zrobić?

Po przekroczeniu limitu obrotu powstaje obowiązek zakupu i instalacji kasy fiskalnej w okresie dwóch miesięcy od miesiąca, w którym nastąpiło przekroczenie, czyli w tym wypadku od marca 2025 roku.

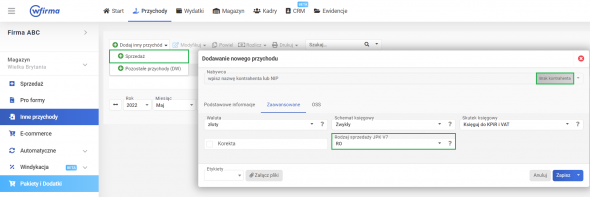

Księgowanie sprzedaży paragonowej w systemie wFirma.pl

Sprzedaż paragonową należy księgować na podstawie łącznego raportu z kasy fiskalnej - dziennego (na koniec każdego dnia) lub miesięcznego (na koniec każdego miesiąca). Raport z kasy fiskalnej posiada dodatkowe oznaczenie "RO" które wykazywane jest w części ewidencyjnej pliku JPK V7. W celu zaksięgowania raportu z kasy fiskalnej w systemie wFirma.pl należy przejść do zakładki: PRZYCHODY » INNE PRZYCHODY » ZAKSIĘGOWANE » DODAJ INNY PRZYCHÓD » SPRZEDAŻ i uzupełnić wymagane dane zgodnie z podsumowaniem raportu z kasy fiskalnej. Łączny raport okresowy powinien mieć nadany przez podatnika numer (np. ŁRO nr porządkowy/miesiąc/rok). W oknie dodawania przychodu należy dodatkowo jako nabywcę zaznaczyć opcję BRAK KONTRAHENTA. W podzakładce ZAAWANSOWANE jako Rodzaj sprzedaży w JPK V7 należy wybrać z listy opcję RO.