Przedsiębiorca, który pomimo upływu terminu płatności wskazanego na fakturze nie uzyskał zapłaty, może odzyskać odprowadzony do urzędu VAT, korzystając z ulgi na złe długi. W ten sposób przepisy umożliwiają mu ubieganie się o zwrot podatku.

Na czym polega ulga na złe długi u sprzedawcy?

Istotą instytucji ulgi na złe długi jest umożliwienie wierzycielowi (sprzedawcy) odzyskanie części należności, jaką z tytułu wykazanej sprzedaży zobowiązany był odprowadzić do urzędu skarbowego.

Obowiązek podatkowy w VAT

Przy zasadach ogólnych obowiązek podatkowy z tytułu VAT powstaje w momencie dokonania dostawy towarów lub wykonania usługi. Bez względu więc na to, czy zapłata została otrzymana, czy też nie, przedsiębiorca (czynny podatnik VAT), który dokonał sprzedaży, zobowiązany jest wykazać i odprowadzić do urzędu skarbowego należny od transakcji podatek VAT.

Wierzytelności nieściągalne a ulga na złe długi

Ustawa o VAT przewiduje pewne przywileje w rozliczaniu tzw. nieściągalnych wierzytelności.

| Art. 89a. 1. “Podatnik może skorygować podstawę opodatkowania oraz podatek należny z tytułu dostawy towarów lub świadczenia usług na terytorium kraju w przypadku wierzytelności, których nieściągalność została uprawdopodobniona.” |

Czym zatem jest owa nieściągalna i uprawdopodobniona wierzytelność? Nieściągalna wierzytelność to taka, której mimo prób (wysyłanie przypomnień, wezwań do zapłaty) nie udało się odzyskać. Natomiast jej uprawdopodobnienie następuje w przypadku, gdy nie została uregulowana lub sprzedana w jakiejkolwiek formie w ciągu 150 dni od dnia upływu terminu jej płatności określonego w umowie lub na fakturze. Głównymi czynnikami, jakie stanowią bodziec do skorzystania z ulgi na złe długi, są:

- brak otrzymania zapłaty,

- upływ czasu (150 dni od terminu płatności).

Ulga na złe długi a częściowa zapłata

W praktyce często dochodzi do sytuacji, w których przedsiębiorca otrzymuje jedynie część zapłaty. Czy wówczas przysługuje ulga na złe długi?

| Art. 89a. 1. ”(...) Korekta dotyczy również podstawy opodatkowania i kwoty podatku przypadającej na część kwoty wierzytelności, której nieściągalność została uprawdopodobniona.” |

Zgodnie z przytoczonym artykułem ustawy o VAT nawet przy częściowym otrzymaniu zapłaty wierzyciel może dla pozostałej części skorzystać z ulgi na złe długi. Ważne jest jednak wówczas, aby prawidłowo ustalić część, w stosunku do której możliwe jest zastosowanie korekty. Otrzymana część zapłaty powinna być rozdzielona proporcjonalnie na kwotę netto i VAT. Przedsiębiorca zatem nie może dowolnie przyjąć, iż otrzymał od klienta np. jedynie wartość netto. Konieczny jest podział otrzymanej części zapłaty na całą wartość zamówienia.

Warunki do skorzystania z ulgi na złe długi

Skorzystanie z ulgi na złe długi możliwe jest tylko wtedy, gdy spełnione zostaną wskazane przez ustawę o VAT warunki:

- dostawa towaru lub świadczenie usług jest dokonane na rzecz podatnika, czyli podmiotu zarejestrowanego jako podatnik VAT czynny,

- nabywca nie jest w trakcie postępowania upadłościowego ani w trakcie likwidacji;

- na dzień poprzedzający dzień złożenia deklaracji podatkowej, w której dokonuje się korekty z tytułu ulgi:

a) wierzyciel i dłużnik są podatnikami zarejestrowanymi jako podatnicy VAT czynni,

b) dłużnik nie jest w trakcie postępowania upadłościowego lub w trakcie likwidacji;

-

od daty wystawienia faktury dokumentującej wierzytelność nie upłynęły 2 lata, licząc od końca roku, w którym została wystawiona.

| Uwaga! Ulga na złe długi pozwala skorygować jedynie VAT należny - nie ma wpływu na podatek dochodowy. |

Kiedy skorzystać z ulgi na złe długi?

Korekta z tytułu ulgi na złe długi może nastąpić w rozliczeniu za okres, w którym nieściągalność wierzytelności uznaje się za uprawdopodobnioną (czyli w okresie, w którym upływa 150. dzień od terminu płatności określonego na fakturze bądź umowie). Oczywiście musi być przy tym spełniony drugi warunek: do dnia złożenia przez wierzyciela deklaracji podatkowej za ten okres wierzytelność nie została uregulowana lub zbyta w jakiejkolwiek formie.

Co jeżeli podatnik nie skorzysta we wspomnianym okresie z korekty, a podejmie taką decyzję dopiero po upływie kolejnych miesięcy? Ponieważ jednym z warunków ulgi na złe długi jest nieprzekroczenie terminu 2 lat w stosunku do daty wystawienia faktury (sporządzenia umowy), może się tak zdarzyć w praktyce, że

Porady online

Prowadzisz firmę i masz pytania?

Skorzystaj z porad ekspertów Poradnika Przedsiębiorcy

Taki stan rzeczy potwierdza wydana 2 stycznia 2014 roku przez Dyrektora Izby Skarbowej w Łodzi interpretacja indywidualna, w której czytamy:

“(...) Dłużnik, dokonując korekty, musi dokonać jej w konkretnej deklaracji, tj. w deklaracji za okres, w którym upłynął 150. dzień od terminu płatności określonego w umowie lub na fakturze.

Jeżeli dłużnik nie skorzysta z przysługującego mu prawa do dokonania korekty w ww. terminie, może dokonać stosownej korekty w terminie późniejszym, jednak musi „wrócić” do deklaracji za okres, w którym upłynął 150. dzień od umownego terminu płatności.

W świetle przytoczonych uregulowań Wnioskodawca nie ma więc możliwości swobodnego wyboru okresu rozliczeniowego, za który będzie korygował deklarację(...)”.

Jak skorzystać z ulgi na złe długi?

W celu skorzystania z ulgi na złe długi konieczne jest:

- dokonanie korekty w rejestrze sprzedaży VAT,

- uwzględnienie wartości tej korekty w deklaracji VAT-7 lub VAT-7K,

- zawiadomienie o korekcie właściwego naczelnika urzędu skarbowego wraz z podaniem kwot korekty oraz danych dłużnika, co dokonuje się na druku VAT-ZD stanowiącym załącznik do okresowej deklaracji rozliczeniowej.

Ulga na złe długi - deklaracja VAT-7 lub VAT-7K

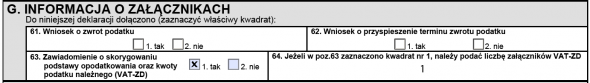

Gdy podatnik korzysta z ulgi na złe długi, na deklaracji okresowej podatku VAT oprócz wykazania korekty sprzedaży w pozycjach, w których pierwotnie była ujęta sprzedaż, dodatkowo w części G poz. 63 należy zaznaczyć, iż zawiadamia się naczelnika urzędu o dokonaniu korekty, oraz w poz. 64 wprowadzić liczbę załączników VAT-ZD (zwykle 1).

Przykład:

Ulga na złe długi - załącznik VAT-ZD do deklaracji VAT-7/VAT-7K

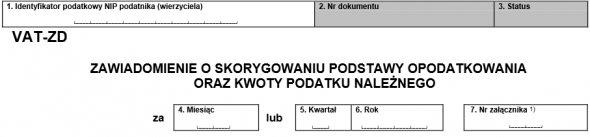

Uzupełniając załącznik VAT-ZD, należy zacząć tradycyjnie od wprowadzenia w lewym górnym rogu formularza numeru identyfikacji podatkowej (NIP sprzedawcy, który w stosunku do sprzedanych przez siebie towarów lub usług postanowił skorzystać z ulgi na złe długi) oraz podania okresu, za który składana jest informacja.

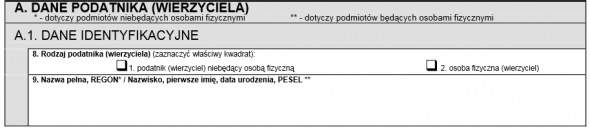

Następnie należy przejść do części A formularza, gdzie uzupełnia się podstawowe dane identyfikacyjne dotyczące sprzedawcy (wierzyciela). Przedsiębiorca prowadzący jednoosobową działalność gospodrczą w poz. 8 zaznacza pkt. 2 osoba fizyczna, a w poz. 9 podaje:

- nazwisko,

- imię (wystarczy pierwsze),

- datę urodzenia,

- numer PESEL.

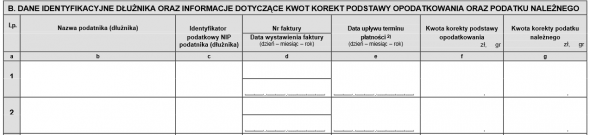

Część B jest głównym i ostatnim elementem załącznika VAT-ZD. Podaje się tu dane dłużnika:

- nazwa (kolumna b),

- NIP (kolumna c),

oraz informacje dotyczące kwot korekty i tytułu, z jakiego powstały:

- numer oraz data wystawienia faktury (kolumna d),

- datę terminu płatności z faktury lub umowy (kolumna e),

- kwota korekty podstawy opodatkowania, czyli korygowana kwota netto (kolumna f),

- kwota korekty podatku należnego (kolumna g).

Podawane na formularzu wartości kwot należy zaokrąglić do pełnych złotych:

- kwoty poniżej 50 groszy pomija się,

- kwoty równe lub powyżej 50 groszy podwyższa się do pełnych złotych.

Zapłata po uldze na złe długi

W przypadku gdy po złożeniu deklaracji podatkowej, w której dokonano korekty, dług zostanie uregulowany lub sprzedany w jakiejkolwiek formie, wierzyciel zobowiązany jest na powrót zwiększyć podstawę opodatkowania oraz kwoty podatku należnego w rozliczeniu za okres, w którym należność została uregulowana lub zbyta. W przypadku częściowego uregulowania należności podstawę opodatkowania oraz kwotę podatku należnego zwiększa się jedynie w odniesieniu do tej części.