Przedsiębiorcy często nabywają składniki majątku, które wymagają remontu lub przystosowania do używania w firmie. Czy tego typu środki trwałe można wprowadzić do ewidencji i amortyzować? W jaki sposób rozliczyć środki trwałe w budowie na gruncie VAT i PIT?

Definicja środka trwałego

W celu ustalenia sposobu księgowania środka trwałego należy w pierwszej kolejności sięgnąć do jego definicji. Na mocy art. 22a ustawy o PIT za środki trwałe uważa się nabyte lub wytworzone we własnym zakresie, kompletne i zdatne do użytku w dniu przyjęcia do używania:

- budowle,

- budynki oraz lokale będące odrębną własnością,

- maszyny, urządzenia, środki transportu oraz inne przedmioty,

których przewidywany okres użytkowania w firmie jest dłuższy niż rok. Ponadto przedmioty te powinny być wykorzystywane na potrzeby związane z prowadzoną działalnością gospodarczą albo oddane do używania na podstawie umowy najmu, dzierżawy lub umowy leasingu.

Kluczowym kryterium w ocenie czy dane przedmioty mogą zostać wprowadzone do ewidencji środków trwałych, czy nadal stanowią środki trwałe w budowie, jest ich kompletność i zdatność do użytku w momencie przyjęcia do używania. W praktyce oznacza to, że na dzień wprowadzenia danego przedmiotu do ewidencji środków trwałych musi być on gotowy do używania. Jeśli nabyte składniki majątku wymagają jeszcze prac remontowych lub dostosowawczych, stanowią środki trwałe w budowie i na gruncie podatku dochodowego nie mogą stanowić kosztu uzyskania przychodu ani podlegać amortyzacji do momentu, w którym faktycznie zostaną przyjęte do używania w firmie.

Przykład 1.

Przedsiębiorca Stanisław dokonał zakupu mieszkania i garażu, które zamierza wynajmować w ramach prowadzonej działalności gospodarczej. Będą one stanowiły dwa odrębne środki trwałe. Zakupione mieszkanie wymaga remontu, a w garażu brakuje bramy wjazdowej, przez co na ten moment nie mogą jeszcze zostać wynajęte.

Przedsiębiorca nie może wprowadzić mieszkania i garażu do ewidencji środków trwałych, gdyż nie są one jeszcze kompletne i zdatne do użytku. Na chwilę obecną stanowią one środki trwałe w budowie.

Jak amortyzować środki trwałe w budowie?

Środki trwałe w budowie nie mogą zostać wprowadzone do ewidencji środków trwałych i poddawane amortyzacji. Jest to możliwe dopiero po zakończeniu prac związanych z ich przystosowaniem do użytku w firmie. Wówczas należy prawidłowo ustalić ich wartość początkową, od której uzależniona jest wysokość miesięcznych odpisów amortyzacyjnych. Na wartość początkową środka trwałego składa się cena nabycia lub koszt wytworzenia powiększona o wszelkie nakłady poniesione na jego przystosowanie do używania poniesione przed dniem wprowadzenia do ewidencji środków trwałych. Mogą to być m.in.

- materiały wykorzystane do jego budowy,

- media zużyte do wytworzenia lub dostosowania środka trwałego,

- wynagrodzenia wypłacone pracownikom biorącym udział w pracach związanych z budową składnika majątku,

- koszty montażu, transportu i ubezpieczenia,

- różnice kursowe,

- odsetki od kredytu poniesione przed wprowadzeniem środka trwałego do ewidencji

- wydatki na ekspertyzy, nadzór budowlany,

- cło, podatek akcyzowy, opłaty skarbowe lub inne opłaty urzędowe wymagane przy zakupie.

Niejednokrotnie działania związane z przystosowaniem środka trwałego do użytku w firmie trwają dłuższy czas, a na wartość początkową składa się duża ilość faktur. W takiej sytuacji warto prowadzić odrębną ewidencję faktur składających się na wartość początkową środka trwałego w budowie, ponieważ po zakończeniu prac konieczne będzie zsumowanie netto wartości wszystkich faktur.

- metodę liniową,

- metodę degresywną (malejącego salda),

- metodę naturalną.

Środki trwałe w budowie na gruncie VAT

Przepisy ustawy o VAT nie rozgraniczają nabytych składników majątku na środki trwałe i środki trwałe w budowie. Niezależnie od tego, czy składnik majątku jest kompletny i zdatny do użytku od faktur składających się na wartość początkową środka trwałego w budowie, czynny podatnik VAT ma prawo odliczyć VAT na zasadach ogólnych.

Na mocy art. 86 ust. 10 ustawy o VAT prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego powstaje w rozliczeniu za okres, w którym w odniesieniu do nabytych lub importowanych przez podatnika towarów i usług powstał obowiązek podatkowy, nie wcześniej niż w rozliczeniu za okres, w którym podatnik otrzymał fakturę.

Zatem z tytułu faktur składających się na wartość środka trwałego w budowie przedsiębiorca będący czynnym podatnikiem VAT ma prawo odliczyć VAT na bieżąco w miesiącu powstania obowiązku podatkowego bądź w jednym w dwóch kolejnych okresów rozliczeniowych.

Reasumując, na gruncie podatku dochodowego nabyte składniki majątku (do momentu, w którym nie są m.in. kompletne i zdatne do użytku) stanowią środki trwałe w budowie i nie podlegają ujęciu w kosztach do momentu zakończenia prac związanych z ich przystosowaniem. Natomiast podatek VAT z tytułu faktur składających się na wartość początkową środka trwałego podatnik ma prawo odliczać na bieżąco.

Środki trwałe w budowie – księgowanie w systemie wfirma.pl

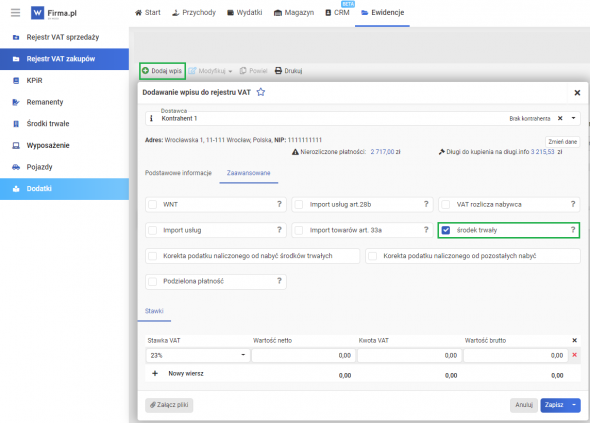

W systemie wFirma.pl faktury składające się na wartość początkową środka trwałego w budowie otrzymane przed wprowadzeniem go do ewidencji środków trwałych należy księgować wyłącznie do rejestru zakupów VAT schematem: EWIDENCJE » REJESTR VAT ZAKUPÓW » DODAJ WPIS. W oknie, które się pojawi, należy uzupełnić dane zgodnie z otrzymaną fakturą, a w zakładce ZAAWANSOWANE zaznaczyć dodatkowo opcję ŚRODEK TRWAŁY.

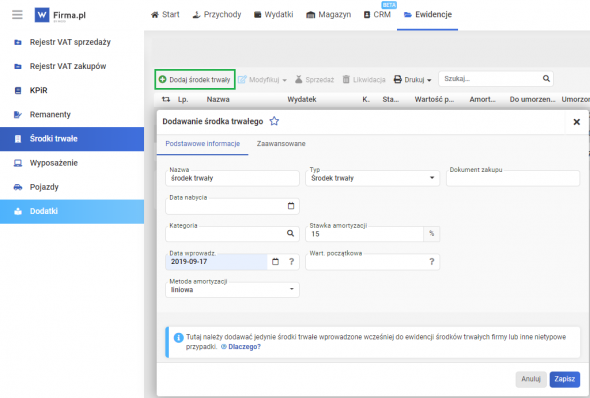

Natomiast łączną wartość netto środka trwałego, na podstawie wszystkich składających się na jego wartość początkową faktur, należy zaksięgować poprzez: EWIDENCJE » ŚRODKI TRWAŁE » DODAJ ŚRODEK TRWAŁY, odpowiednio w dacie przekazania go do używania w działalności.