Amortyzacja podatkowa to jedno z najbardziej efektywnych narzędzi umożliwiających przedsiębiorcom optymalizację kosztów działalności. Każdy środek trwały, niezależnie od branży, z czasem traci na wartości w wyniku eksploatacji. Z tego względu, już na etapie zakupu warto przewidzieć i zaplanować rozłożenie jego kosztu w czasie. Amortyzacja polega na systematycznym ujmowaniu w kosztach działalności ustalonej wartości środka trwałego, aż do momentu jego całkowitego zużycia. Dzięki temu przedsiębiorca może nie tylko lepiej zarządzać finansami firmy, ale również realnie zmniejszyć podstawę opodatkowania, co przekłada się na oszczędności podatkowe.

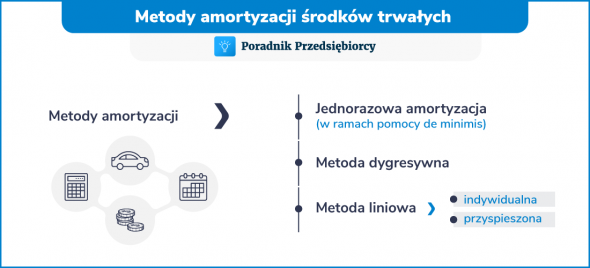

Metody amortyzacji środków trwałych

Wyróżnia się trzy metody amortyzacji środków trwałych:

- metodę liniową,

- metoda degresywna (określana również jako metoda amortyzacji przyspieszonej lub metoda amortyzacji malejącej),

- metoda naturalna (określana również jako metoda jednostek produkcji lub metoda zróżnicowanego odpisu).

Każda z nich ma swoje wady i zalety, więc dobrze jest je dokładnie poznać, zanim podatnik zdecyduje się na konkretną metodę – ponieważ raz wybranej metody co do zasady już nie można zmienić.

Amortyzacja środków trwałych - metoda liniowa

Amortyzacja metodą liniową jest najpopularniejszą i uznawaną za najprostszą metodę amortyzacji środków trwałych. W tej sytuacji podatnik zakłada, że zużywanie się środka trwałego będzie równomierne przez cały okres jego użytkowania. Wówczas odpisy amortyzacyjne ustala się zgodnie ze stawkami amortyzacyjnymi zawartymi w załączniku nr 1 ustawy PIT oraz CIT, a te ustalane są w oparciu o Klasyfikację Środków Trwałych (KŚT).

W metodzie liniowej koszty amortyzacji każdy podatnik wylicza indywidualnie. Jeżeli chce wiedzieć, ile wyniesie roczna kwota amortyzacji, musi zastosować się do poniższego wzoru:

WARTOŚĆ ŚRODKA TRWAŁEGO x USTALONA PROCENTOWO ROCZNA STAWKA AMORTYZACJI

Natomiast jeżeli interesuje go kwota miesięcznej kwoty amortyzacji, wystarczy otrzymany wynik podzielić przez 12, czyli liczbę miesięcy w roku.

Przykład 1.

Firma XYZ w czerwcu 2024 zakupiła maszynę do robót budowlanych o wartości 450 000 zł, która została zakwalifikowana do środków trwałych przedsiębiorstwa. Podatnik wybrał liniową metodę amortyzacji. Stawka amortyzacji zgodnie z wykazem wynosi 20%.

wartość amortyzacji rocznej - 450 000 zł x 20% = 90 000 zł

wartość amortyzacji miesięcznej - 90 000 zł :12 = 7 500 zł

Firma XYZ dokona następujących odpisów amortyzacyjnych:

za lipiec 2024 - grudzień 2024 (6 miesięcy) - 7 500 x 6 = 45 000 zł

rok 2025 - 90 000 zł

rok 2026 - 90 000 zł

rok 2027 - 90 000 zł

rok 2028 - 90 000 zł

w roku 2029 do amortyzacji pozostanie 37 500 zł.

Wartość amortyzacji miesięcznej wynosi 7 500 zł zatem:

45 000 zł : 7 500 zł = 6 - miesięcy amortyzacji w 2029 roku

Amortyzacja zakończy się w czerwcu 2029 roku.

Co ciekawe, podatnicy amortyzujący środek trwały metodą liniową, mogą w trakcie obniżyć stawkę amortyzacji. Jej zmiana może być dokonywana wielokrotnie, a przepisy nie określają poziomu, do jakiego można obniżyć stopę amortyzacyjną.

Amortyzacja środków trwałych - metoda liniowa indywidualna

Podatnik może ustalić stawkę indywidualnie, w przypadku kiedy nabyte środki trwałe są używane lub ulepszone. Jednak ma prawo to zrobić tylko w przypadku, kiedy środki trwałe wprowadzane są do ewidencji przedsiębiorstwa po raz pierwszy.

W takich sytuacjach poszczególne kategorie środków trwałych muszą posiadać minimalne okresy amortyzacji. Poniżej przedstawiamy klasyfikację.

dla grup 3-6 oraz 8 KŚT:

- 24 miesiące - gdy wartość początkowa jest mniejsza, niż 25.000 zł,

- 36 miesięcy - gdy wartość początkowa jest większa niż 25 tys. złotych, ale mniejsza bądź równa 50 tys. zł,

- 60 miesięcy - w pozostałych przypadkach;

dla środków transportu:

30 miesięcy

dla budynków (lokali) niemieszkalnych, dla których stawka amortyzacyjna z Wykazu stawek amortyzacyjnych wynosi 2,5%:

- 40 lat - pomniejszone o pełną liczbę lat, które upłynęły od dnia ich oddania po raz pierwszy do używania do dnia wprowadzenia do ewidencji ŚT oraz WNiP prowadzonej przez podatnika, z tym że okres amortyzacji nie może być krótszy niż 10 lat dla pozostałych budynków (lokali) i budowli,

- 10 lat (z wyjątkiem trwale związanych z gruntem budynków handlowo-usługowych wymienionych w rodzaju 103 Klasyfikacji i innych budynków niemieszkalnych wymienionych w rodzaju 109 Klasyfikacji, trwale związanych z gruntem, kiosków towarowych o kubaturze poniżej 500 m3, domków kempingowych i budynków zastępczych, dla których okres amortyzacji nie może być krótszy niż 3 lata).

Dodatkowo, podatnik musi udowodnić, że środek trwały nabyty przez niego jest używany co najmniej:

- 6 miesięcy - w przypadku środków trwałych z grup 3-6 oraz 8, a także w przypadku środków transportu

- 60 miesięcy - w przypadku budynków i budowli, wymienionych w art. 22j ust. 1 pkt 3 ustawy PIT oraz art. 16j ust. 1 pkt 3 ustawy CIT

Natomiast, aby środek ulepszony został za taki uznany, ulepszenie to musi stanowić:

- 20% wartości początkowej - w stosunku do środków trwałych zaliczanych do grupy 3-6 i 8 KŚT oraz środków transportu

- 30% wartości początkowej - w stosunku do budynków i budowli

Amortyzacja środków trwałych - metoda liniowa przyspieszona

W wyjątkowych przypadkach stawki amortyzacyjne, które są podane w Wykazie stawek, mogą zostać odpowiednio powiększone. Dotyczy to środków trwałych, które są wykorzystywane w sposób szczególny. Dla wybranych środków trwałych stosuje się konkretny współczynnik, który wystarczy pomnożyć przez stawkę amortyzacyjną tego środka trwałego:

- 1,2 - dla budynków i budowli używanych w warunkach pogorszonych,

- 1,4 - dla budynków i budowli używanych w warunkach złych,

- 1,4 - dla maszyn, urządzeń i środków transportu (z wyjątkiem morskiego taboru pływającego) używanych bardziej intensywnie w stosunku do warunków przeciętnych albo wymagających szczególnej sprawności technicznej,

- 2,0 - dla maszyn i urządzeń zaliczonych do grupy 4-6 i 8 KŚT poddanych szybkiemu postępowi technicznemu.

Wszystkie ustalenia dotyczące podwyższenia stawki amortyzacyjnej można znaleźć w ustawach PIT (art. 22i ust. 2-7) i CIT (16i ust. 2-7).

Amortyzacja środków trwałych - metoda degresywna

Aby skorzystać z tej metody amortyzacji, środki trwałe podatnika muszą być maszynami i urządzeniami zaliczającymi się do grup: 3-6 i 8 KŚT. Metoda degresywna dotyczy także wszystkich środków transportu, oprócz samochodów osobowych.

Amortyzacja degresywna jest drugą co do popularności metodą amortyzacyjną, wybieraną przez podatników. W tym przypadku wartość amortyzacji zmienia się, ponieważ wydajność środka trwałego spada wraz z czasem jego użytkowania. Dlatego, jeżeli przedsiębiorca chce równomiernie przyjmować koszty na wszystkie zrobione produkty, powinien przyjąć malejącą stawkę amortyzacyjną. Przez pierwszy rok korzystania z amortyzacji degresywnej stosuje się stawkę podaną w Wykazie, jednak pomnożoną o współczynnik (maksymalnie 2,0).

Chcąc wyliczyć stawkę na kolejny rok podatkowy, przedsiębiorca odejmuje zgromadzone wpisy amortyzacyjne od kwoty netto używanego środka trwałego. Jednak z tej metody nie można korzystać w nieskończoność. Podatnik musi zmienić metodę na liniową w momencie, kiedy wartość rocznego odpisu okaże się niższa od wartości rocznego odpisu w przypadku metody liniowej.

Przejście z metody degresywnej na liniową odbywa się z początkiem nowego roku podatkowego. Dlatego też przedsiębiorca, pod koniec roku powinien obliczyć wartość rocznego odpisu w metodzie degresywnej i porównać ją z wartością, jaką otrzyma przy metodzie liniowej.

Zostaną dokonane następujące odpisy amortyzacyjne:

rok 2025

podstawa obliczenia stawki: 450 000 zł

odpis roczny: 450 000 x 40% = 180 000 zł

odpis miesięczny 180 000 zł : 12 miesięcy = 15 000 zł

w 2024 r. dokonamy 11 miesięcznych odpisów amortyzujących:

15 000 zł x 11 miesięcy = 165 000 zł

rok 2026

podstawa obliczenia stawki 450 000 zł - 165 000 zł = 285 000 zł

odpis roczny: 285 000 zł x 40% = 114 000 zł

odpis miesięczny: 9 500 zł

rok 2027

podstawa obliczenia stawki (450 000 zł - 165 000 zł - 114 000 zł) = 171 000 zł

odpis roczny: 171 000 x 0,4 = 68 400 ---> odpis niższy niż w przypadku amortyzacji metodą liniową*

OD 2027 r. NALEŻY ROZPOCZĄĆ AMORTYZACJĘ METODĄ LINIOWĄ

do zamortyzowania pozostało 171 000 zł

odpis roczny: 90 000 zł

odpis miesięczny: 7 500 zł

rok 2028

do zamortyzowania pozostało 81 000 zł

ostatni odpis amortyzujący wystąpi w listopadzie 2027 r.

styczeń - październik: 7 500 x 10 m-cy = 75 000 zł

do amortyzacji pozostanie 6 000 zł

listopad - 6 000 zł

* wartość rocznego odpisu amortyzującego zgodnie z metodą liniową: 90 000 zł

Jednorazowa amortyzacja środków trwałych

Jednorazowa amortyzacja możliwa jest w przypadku środków trwałych o wartości nieprzekraczającej 10 000 zł. Innym rodzajem preferencji jest jednorazowa amortyzacja fabrycznie nowych środków trwałych zaliczonych do grupy 3-6 oraz 8 KŚT (a więc bez samochodów).

Limit jednorazowej amortyzacji z której może skorzystać każdy przedsiębiorca wynosi w danym roku 100 000 zł. Jednak aby tego dokonać należy spełnić dodatkowe warunki. Prawo do jednorazowej amortyzacji przy zakupie nowych fabrycznie środków trwałych przysługuje pod warunkiem, że:

- wartość początkowa jednego środka trwałego, nabytego w roku podatkowym, wynosi co najmniej 10.000 zł lub

- łączna wartość początkowa co najmniej dwóch środków trwałych, nabytych w roku podatkowym, wynosi co najmniej 10.000 zł, a wartość początkowa każdego z nich przekracza 3.500 zł.

Kolejnym sposobem na jednorazową amortyzację, również dotyczącą sprzętów o wartości powyżej 10 000 zł jest skorzystanie z pomocy de minimis. Można tego dokonać jeżeli środki trwałe zaliczają się do grupy 3-8 KŚT, nie wliczając samochodów osobowych.

Jednorazowa amortyzacja w ramach pomocy de minimis środków trwałych to oferta dla tzw. małych podatników oraz przedsiębiorców, którzy w danym roku dopiero rozpoczęli działalność gospodarczą. Warto wiedzieć, że łączna kwota jednorazowych amortyzacji w jednym roku nie może przekroczyć kwoty 50 tys. euro. Jeżeli odpis nie obejmuje całej początkowej kwoty środka trwałego, kolejnego odpisu można dokonać dopiero w następnym roku podatkowym. Podatnik co rok otrzymuje nowy limit w wysokości 50 tys. euro, jednak „zaoszczędzony” limit nie przechodzi na kolejny rok.

Przykład 3.

W styczniu 2024 r. dokonano odpisu w wysokości 230 000 zł (kwota limitu jednorazowej amortyzacji w 2024 r.)

W latach następnych dokonuje się odpisów amortyzujących zgodnie z metodą liniową, naliczając odpis od wartości początkowej:

- odpis roczny 450 000 zł x 14% = 63 000 zł

- odpis miesięczny 63 000 zł : 12 miesięcy = 5 250 zł

- do amortyzacji pozostało 220 000 zł (450 000 - 230 000)

- w 2025 r. - 63 000 zł

- w 2026 r. - 63 000 zł

- w 2027 r. - 63 000 zł

- w 2028 r. do amortyzacji pozostanie 31 000 zł.