Drukowanie i wysyłanie faktur papierowych w dobie cyfryzacji staje się kłopotliwe i czasochłonne. Problem ten jest szczególnie odczuwalny w firmach, które współpracują ze sporą liczbą kontrahentów. W takiej sytuacji alternatywą stała się tzw. faktura elektroniczna, która eliminuje potrzebę drukowania, wysyłania pocztą i przechowywania papierowych dokumentów, co przyspiesza procesy księgowe i redukuje koszty administracyjne. Przechodzenie na faktury elektroniczne to część szerszego trendu cyfrowej transformacji, który odgrywa coraz większą rolę w dzisiejszej gospodarce globalnej. Jak wdrożyć faktury elektroniczne oraz czy są one tym samym co e-faktury przesyłane w KSeF?

Czym jest faktura elektroniczna?

Faktury elektroniczne, znane również jako e-faktury, to dokumenty finansowe generowane i przesyłane w formie elektronicznej. Zamiast tradycyjnego papierowego formatu, e-faktury są tworzone, wysyłane i przechowywane w formie cyfrowej. Jest to coraz bardziej popularny sposób rozliczeń handlowych, który przynosi liczne korzyści zarówno dla przedsiębiorców, jak i dla środowiska. Faktura elektroniczna a papierowa mogą budzić wątpliwości, jaką przewagę mogą mieć e-faktury. E-faktury są bardziej ekologiczne, ograniczając zużycie papieru i emisję CO2 związaną z transportem. Wiele krajów na całym świecie wprowadziło przepisy regulujące stosowanie faktur elektronicznych, aby zwiększyć efektywność i promować digitalizację w biznesie.

W przepisach faktura elektroniczna zdefiniowana jest w art. 2 ust. 32 ustawy o VAT, gdzie wskazane jest, że:

"(...) Ilekroć w dalszych przepisach jest mowa o: (...) 32) fakturze elektronicznej - rozumie się przez to fakturę w formie elektronicznej wystawioną i otrzymaną w dowolnym formacie elektronicznym."

Dodatkowo w przepisie tym znajduje się również w ust. 31 definicja faktury, przez którą rozumie się "dokument w formie papierowej lub w formie elektronicznej zawierający dane wymagane ustawą i przepisami wydanymi na jej podstawie".

Jakie dane powinna zawierać faktura elektroniczna?

Zgodnie z przytoczonym powyżej przepisem, za fakturę uchodzić może każdy dokument zawierający wymagane przez ustawę dane bez względu na formę. Przy czym przedsiębiorca ma obowiązek zamieścić na fakturze dane wymagane w art. 106e ustawy o VAT tj. między innymi:

- datę wystawienia,

- kolejny numer, nadany w ramach jednej lub więcej serii, który w sposób jednoznaczny identyfikuje fakturę,

- imiona i nazwiska lub nazwy podatnika i nabywcy towarów lub usług oraz ich adresy,

- numer, za pomocą którego podatnik jest zidentyfikowany dla podatku, z zastrzeżeniem ust. 2 pkt 11 lit. a,

- numer, za pomocą którego nabywca towarów lub usług jest zidentyfikowany dla podatku lub podatku od wartości dodanej, pod którym otrzymał on towary lub usługi, z zastrzeżeniem ust. 2 pkt 11 lit. b,

- datę dokonania lub zakończenia dostawy towarów lub wykonania usługi, o ile taka data jest określona i różni się od daty wystawienia faktury; w przypadku sprzedaży o charakterze ciągłym podatnik może podać na fakturze miesiąc i rok dokonania sprzedaży,

- nazwę (rodzaj) towaru lub usługi,

- miarę i ilość (liczbę) dostarczonych towarów lub zakres wykonanych usług,

- cenę jednostkową towaru lub usługi bez kwoty podatku (cenę jednostkową netto),

- kwoty wszelkich rabatów, w tym za wcześniejsze otrzymanie należności, o ile nie zostały one uwzględnione w cenie jednostkowej netto,

- wartość dostarczonych towarów lub wykonanych usług, objętych transakcją, bez kwoty podatku (wartość sprzedaży netto),

- stawkę podatku,

- sumę wartości sprzedaży netto z podziałem na sprzedaż objętą poszczególnymi stawkami podatku i sprzedaż zwolnioną od podatku,

- kwotę podatku od sumy wartości sprzedaży netto, z podziałem na kwoty dotyczące poszczególnych stawek podatku,

- kwotę należności ogółem.

Przy czym posiadanie przez fakturę powyższych danych nie powoduje, że faktura ta jest fakturą elektroniczną, aby tak się stało muszą zostać spełnione dodatkowe warunki, a mianowicie:

- dokument musi zostać wystawiony oraz otrzymany przez kontrahenta elektronicznie,

- faktura powinna być wystawiona w dowolnym formacie elektronicznym,

- musi być zapewniona autentyczność, integralność oraz czytelność faktury.

Faktura elektroniczna - w jaki sposób uzyskać format elektroniczny?

Jak już zostało wspomniane zgodnie z art. 2 pkt 32 ustawy o VAT za fakturę elektroniczną uznaje się fakturę wystawioną i otrzymaną w dowolnym formacie elektronicznym. W związku z tym za fakturę elektroniczną należy uznać plik cyfrowy, który rozumiany jest jako "obraz" faktury. Może nią być w związku z tym:

- obraz zeskanowanej faktury papierowej - pod warunkiem, że nie zostały wcześniej wprowadzone do obrotu w wersji papierowej,

- faktura w formacie PDF bądź DOC,

- faktura w formacie XML,

o ile została przesłana elektronicznie np. mailem czy faksem.

W jaki sposób powinna być przesłana faktura elektroniczna?

Faktura elektroniczna może być przesłana na różne sposoby. Oto kilka z nich:

- e-mail - jest jednym z najpopularniejszych sposobów przesyłania faktur elektronicznych. Faktury internetowe mogą zostać dołączone jako załącznik do wiadomości e-mail i wysłane bezpośrednio do kontrahenta,

- platformy elektroniczne - istnieją specjalne platformy elektroniczne, które umożliwiają wystawianie i przesyłanie faktur elektronicznych. Kontrahenci mogą mieć dostęp do tych platform, gdzie otrzymują faktury oraz mogą je akceptować i opłacać,

- przesyłka przez systemy EDI: EDI (Electronic Data Interchange) to protokół wymiany danych między różnymi systemami komputerowymi. Przesyłka faktur elektronicznych za pomocą systemów EDI umożliwia automatyczną transmisję danych między systemami księgowymi firm.

Faktura elektroniczna - o czym pamiętać? Kilka zasad

Ustawa o VAT przewiduje, iż w przypadku faktur przesyłanych w formie elektronicznej:

- sprzedawca lub osoba trzecia upoważniona przez sprzedawcę do wystawiania faktur przesyła je lub udostępnia nabywcy,

- nabywca przesyła lub udostępnia e-faktury sprzedawcy (jeśli nabywca wystawia faktury w imieniu sprzedawcy) z uwzględnieniem zasad wynikających z procedury zatwierdzania faktur przez podatnika dokonującego sprzedaży,

- nabywca, który otrzymał e-fakturę zawierającą pomyłki (pozwalające na sporządzenie noty korygującej), przesyła lub udostępnia notę korygującą wystawcy faktury,

- jeśli wystawcą faktury jest organ egzekucyjny lub komornik sądowy wykonujący czynności egzekucyjne w rozumieniu przepisów Kodeksu postępowania cywilnego - e-faktury przesyła lub udostępnia zarówno nabywcy, jak i dłużnikowi.

Dodatkowo należy pamiętać, że wystawca zobowiązany jest jednocześnie zachować e-faktury we własnej dokumentacji.

Zapewnienie autentyczności, integralności oraz czytelności a faktura elektroniczna

W myśl ustawy o VAT podatnik sam decyduje o sposobie zapewnienia autentyczności pochodzenia, integralności treści i czytelności faktury elektronicznej. Zgodnie z art. 106m ust. 2-3 omawianej ustawy przez:

- autentyczność pochodzenia faktury rozumie się jako pewność co do tożsamości dokonującego dostawy towarów lub usługodawcy albo wystawcy faktury,

- integralność treści faktury rozumie się, że w fakturze nie zmieniono danych, które powinna zawierać faktura.

Autentyczność pochodzenia, integralność treści oraz czytelność faktury można zapewnić za pomocą dowolnych kontroli biznesowych, które ustalają wiarygodną ścieżkę audytu między fakturą a dostawą towarów lub świadczeniem usług.

Dodatkowo w ww. przepisie ustawodawca dla przykładu wymienia też:

- możliwość zastosowania bezpiecznego podpisu elektronicznego weryfikowanego za pomocą ważnego kwalifikowanego certyfikatu

- możliwość zastosowania elektronicznej wymiany danych (EDI) zgodnie z umową w sprawie europejskiego modelu wymiany danych elektronicznych, jeżeli zawarta umowa dotycząca tej wymiany przewiduje stosowanie procedur gwarantujących autentyczność pochodzenia faktury i integralność jej danych.

Czy faktura elektroniczna wymaga zgody nabywcy?

Stosowanie e-faktur wymaga przyzwolenia odbiorcy faktury. Jednocześnie ustawodawca nie wskazuje konkretnej metody akceptacji. Sprzedawca ma zatem prawo wysyłać e-faktury na podstawie jedynie domniemanej zgody nabywcy. Za taką zgodę sprzedawca może uznać np. opłacenie przez kontrahenta należności wskazanych na wysyłanych e-fakturach. Jeśli nabywca nie chce otrzymywać faktur drogą elektroniczną może zgłosić sprzeciw - w tym wypadku wystawca ma obowiązek dostarczać kontrahentowi faktury w tradycyjnej formie od dnia następnego. Wyjątek stanowi sytuacja gdy strony za porozumieniem ustalą inny termin utraty prawa do wysłania faktur elektronicznych - nie może być on dłuższy niż 30 dni.

Faktura elektroniczna zostaje uznana za otrzymaną, gdy dotrze do odbiorcy. Może być to np. moment wpłynięcia wiadomości e-mail z załączoną e-fakturą na pocztę elektroniczną odbiorcy.

Faktura elektroniczna a KSeF

Na wstępie należy omówić czym jest KSeF tj. Krajowy System e-Faktur. Jest to system wprowadzony przez Ministerstwo Finansów w Polsce, który umożliwia wymianę faktur elektronicznych pomiędzy podmiotami gospodarczymi. KSeF jest narzędziem, które ułatwia wystawianie, przesyłanie i odbieranie faktur zgodnie z obowiązującymi regulacjami. Aktualnie korzystanie z tego systemu jest dobrowolne. KSeF będzie jednak obowiązkowy:

- od 1 lutego 2026 roku dla podmiotów dużych (którzy w poprzednim roku przekroczyli 200 mln złotych obrotów),

- od 1 kwietnia 2026 roku dla wszystkich podmiotów.

W KSeF wystawiana jest tzw. faktura ustrukturyzowana (rozumie się przez to fakturę wystawioną przy użyciu Krajowego Systemu e-Faktur wraz z przydzielonym numerem identyfikującym tę fakturę w systemie KSeF). W związku ze sposobem wystawiania faktury ustrukturyzowanej można ją określić również mianem faktury elektronicznej. Natomiast fakturę elektroniczną nie można już określić fakturą ustrukturyzowaną, ponieważ nie zawsze zawiera ona zapis w formacie XML oraz numer nadany w systemie KSeF.

Faktura elektroniczna KSeF nie zastąpi całkowicie zwykłych faktur elektronicznych. Ustawodawca zastrzegł sytuacje, w których podatnik nie ma obowiązku wystawienia faktury ustrukturyzowanej w KSeF. Według proponowanego art. 106ga ust. 2. ustawy o VAT obowiązek wystawiania faktur ustrukturyzowanych nie będzie dotyczył:

- podatnika nieposiadającego siedziby działalności gospodarczej ani stałego miejsca jej prowadzenia na terytorium kraju,

- podatnika nieposiadającego siedziby działalności gospodarczej w Polsce, który posiada stałe miejsce jej prowadzenia w Polsce, przy czym to stałe miejsce prowadzenia działalności nie uczestniczy w dostawie towarów lub świadczeniu usług, dla których wystawiono fakturę,

- podatnika korzystającego z procedur szczególnych, o których mowa w dziale XII w rozdziale 7, 7a i 9 ustawy o VAT, dokumentujących czynności rozliczane w tych procedurach,

- dokumentowania sprzedaży na rzecz osób fizycznych nieprowadzących działalności,

- dokumentowania dostaw towarów lub świadczenia usług, określonych w przepisach wydanych na podstawie art. 106s.

Jeśli obecny stan prawny się nie zmieni, to w tych przypadkach podatnik będzie wystawiał faktury elektroniczne lub faktury w postaci papierowej.

Jak faktura elektroniczna wpływa na obieg dokumentów w firmie?

Faktura elektroniczna ma istotny wpływ na obieg dokumentów w firmie, przyczyniając się do jego usprawnienia i automatyzacji. Oto kilka sposobów, w jaki faktura elektroniczna wpływa na obieg dokumentów w firmie:

- skrócenie czasu obsługi - faktura elektroniczna eliminuje potrzebę fizycznego przetwarzania i przechowywania dokumentów papierowych, co skraca czas obsługi faktur. Procesowanie i przekazywanie faktur elektronicznych jest bardziej efektywne i szybsze niż tradycyjne metody.

- automatyzacja procesów - faktura elektroniczna może być łatwo zintegrowana z systemami informatycznymi firmy, co umożliwia automatyczne przetwarzanie danych np. czytanie faktury przez OCR.

- redukcja błędów - wprowadzanie faktur elektronicznych do systemu informatycznego eliminuje ryzyko ludzkich błędów związanych z przepisywaniem danych. Automatyzacja procesu sprawia, że dane są przetwarzane bezpośrednio z systemu źródłowego, co zmniejsza ryzyko popełnienia błędów.

- śledzenie i kontrola: faktury elektroniczne są łatwe do śledzenia i kontrolowania. Można monitorować status płatności, terminy płatności oraz historię faktur w jednym miejscu, co ułatwia zarządzanie finansami firmy.

- oszczędność kosztów: korzystanie z faktur elektronicznych eliminuje potrzebę drukowania, wysyłania pocztą i przechowywania dokumentów papierowych. To prowadzi do znacznych oszczędności w zakresie kosztów związanych z materiałami biurowymi, przesyłkami i przechowywaniem.

Ile lat przechowywana jest faktura elektroniczna?

Faktury elektroniczne podobnie jak faktura papierowa - przechowuje się przez okres 5 lat, licząc od końca roku kalendarzowego, w którym minął termin płatności podatku. E-faktury można przechowywać w formie elektronicznej, nie ma konieczności ich drukowania. Należy przechowywać je jednak w sposób pozwalający łatwe odnalezienie oraz identyfikację dowodu oraz dający możliwość udostępnienia ich organom kontroli.

Faktura elektroniczna w systemie wFirma.pl - jak ją wystawić i przekazać do nabywcy?

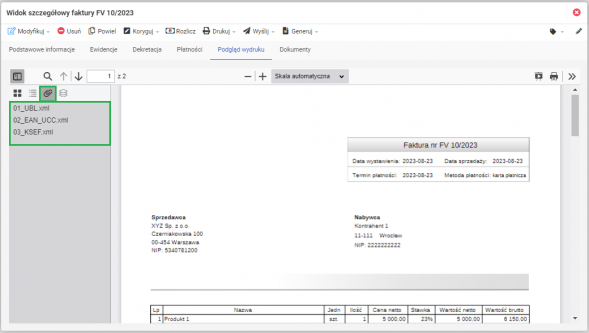

W systemie wFirma.pl każda wystawiana faktura posiada odzwierciedlenie cyfrowe w formie PDF oraz zapisu faktury w formacie XML, co czyni je fakturami elektronicznymi oraz jednocześnie posiadają strukturę wymaganą w KSeF. Oznacza to, że bez względu czy nabywca chce, aby otrzymana była faktura elektroniczna czy papierowa, użytkownik ma możliwość przekazania jej w sposób uzgodniony z nabywcą.

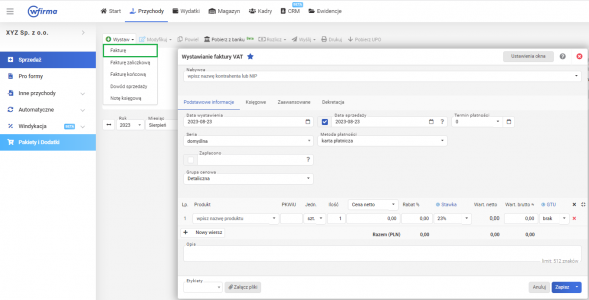

Fakturę VAT w systemie można wystawić schematem: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ.

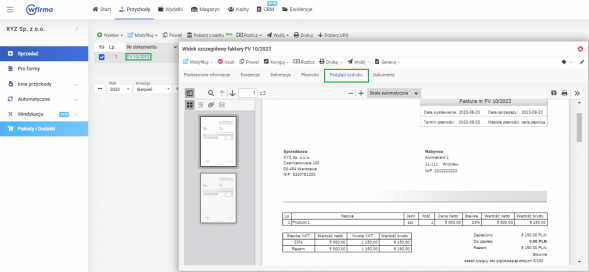

Po wystawieniu faktury można jej zapis w PDF bądź XML podglądnąć poprzez kliknięcie na numer dokumentu i następnie przejście do podzakładki PODGLĄD WYDRUKU.

Po kliknięciu na ikonę

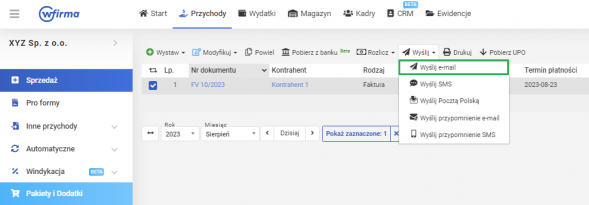

Aby dokonać przesłania faktury elektronicznej mailowo wystarczy zaznaczyć ją na liście w zakładce PRZYCHODY » SPRZEDAŻ i skorzystać z akcji WYŚLIJ » WYŚLIJ E-MAIL.