Przedsiębiorcy prowadzący działalność gospodarczą często decydują się na zawieszenie wykonywania działalności, np. na okres wakacyjny lub z powodów problemów finansowych. W okresie tym przedsiębiorcy nie są automatycznie zwolnieni z obowiązku regulowania zobowiązań, jakie powstały przed momentem zawieszenia. Podatnicy zadają sobie zatem pytanie, jakie wydatki ponoszone w okresie zawieszenia działalności mogą stanowić koszty uzyskania przychodu? Sprawdźmy!

Kto może zawiesić działalność?

Każdy przedsiębiorca, który nie zatrudnia pracowników, ma możliwość zawieszenia działalności bez konieczności spełniania dodatkowych warunków. Co więcej, zgodnie z art. 22 ust. 2 ustawy Prawo przedsiębiorców zawieszenie wykonywania działalności możliwe jest również w sytuacji, gdy podatnik zatrudnia wyłącznie pracowników przebywających na:

- urlopie macierzyńskim,

- urlopie na warunkach urlopu macierzyńskiego,

- urlopie wychowawczym,

- urlopie rodzicielskim.

Na jak długo można zawiesić działalność?

Zgodnie z ogólną zasadą dotyczącą okresu zawieszenia działalności, okres ten nie może być krótszy niż 30 dni. Podatnicy wpisani do CEIDG mogą zawiesić działalność na czas nieokreślony. Wyjątkiem są przedsiębiorcy, którzy podlegają wpisowi do rejestru przedsiębiorców Krajowego Rejestru Sądowego, ponieważ mogą oni zawiesić działalność gospodarczą maksymalnie na okres 24 miesięcy.

Jeżeli okres zawieszenia wykonywania działalności gospodarczej obejmuje wyłącznie pełny miesiąc luty danego roku kalendarzowego, za minimalny okres zawieszenia wykonywania działalności gospodarczej przyjmuje się liczbę dni miesiąca lutego przypadającą w danym roku kalendarzowym.

Przykład 1.

Pani Anna prowadzi kiosk z gazetami i planuje zawiesić swoją jednoosobową działalność gospodarczą od 1 lutego 2024 roku. W związku z trudną sytuacją finansową nie jest w stanie określić, kiedy ponownie wznowi prowadzenie działalności. Na jaki okres pani Anna może maksymalnie zawiesić prowadzoną działalność, jeżeli nie zatrudnia pracowników?

W związku z tym, że pani Anna nie zatrudnia pracowników, ma możliwość zawieszenia działalności na okres nie krótszy niż 30 dni. Przepisy pozwalają na zawieszenie wykonywania działalności gospodarczej wpisanej do CEIDG na czas nieokreślony, w związku z czym pani Anna nie musi deklarować, kiedy nastąpi odwieszenie działalności.

Czynności wykonywane w okresie zawieszenia wykonywania działalności

Zgodnie z art. 25 ust. 2 ustawy Prawo przedsiębiorców przedsiębiorca w okresie zawieszenia działalności:

W związku z powyższym w okresie zawieszenia istnieje możliwość uznania za koszty podatkowe wydatków, które miały na celu zachowanie lub zabezpieczenie źródła przychodów.

Zawieszenie wykonywania działalności a wydatki stanowiące koszty podatkowe

Przepisy ustawy nie wskazują jednoznacznie katalogu wydatków, które można uznać za celowe i istotne podczas zawieszenia. W praktyce do takich kwalifikuje się m.in.:

- wydatki na ochronę majątku działalności,

- podatek od nieruchomości,

- wydatki wynikające z konieczności przedłużenia polis ubezpieczeniowych zabezpieczających mienie firmowe,

- wydatki poniesione na ewentualną naprawę związaną z nieprzewidzianymi awariami.

Ponadto przedsiębiorca w okresie zawieszenia wykonywania działalności ma możliwość regulowania zobowiązań powstałych przed okresem zawieszenia. Do tych będą należeć tzw. koszty stałe, takie jak:

- opłaty za najem biura,

- rachunki telefoniczne mające na celu utrzymanie numerów firmowych,

- opłaty za inne media na podstawie zawartych umów,

- raty leasingowe,

- odsetki za prowadzenie rachunku bankowego.

Co ważne, to przedsiębiorca decyduje o tym, co jest celowe i potrzebne firmie, aby przetrwać okres zawieszenia. W przypadku kontroli organów skarbowych powinien on zatem wytłumaczyć racjonalność ponoszonych podczas zawieszenia wydatków i ich związek z działalnością. Ponadto nie należy zapominać o podstawowej zasadzie uznania wydatku za koszt, czyli konieczności jego prawidłowego udokumentowania, wykazania związku z przychodem i sprawdzenia, czy nie jest to wydatek wymieniony w art. 23 ustawy o podatku dochodowym od osób fizycznych (czyli w katalogu wydatków, które nie stanowią kosztów uzyskania przychodów).

Przykład 2.

Pan Łukasz zdecydował się na zawieszenie wykonywania działalności gospodarczej na okres 3 miesięcy od 1 lutego 2024 roku. W okresie tym opłacał czynsz za wynajem lokalu, w którym prowadzi firmę. Dodatkowo pan Łukasz posiada samochód osobowy finansowany leasingiem operacyjnym, w związku z czym opłaca comiesięczne raty leasingowe. Czy pan Łukasz może uznać powyższe wydatki poniesione w okresie zawieszenia działalności za koszty podatkowe?

Co do zasady wydatki ponoszone w okresie zawieszenia działalności na podstawie umów zawartych przed okresem zawieszenia, mające na celu zabezpieczenie źródła przychodu, stanowią koszty uzyskania przychodu. Rozliczenie wydatków będzie możliwe w pierwszym okresie po wznowieniu działalności lub, jeżeli okres zawieszenia będzie obejmował przełom roku, zostaną wykazane w deklaracji rocznej.

Wydatki, które nie stanowią kosztów podatkowych w okresie zawieszenia działalności

Jednym z głównych wydatków, których nie można uznać za koszty podatkowe podczas zawieszenia działalności gospodarczej, są odpisy amortyzacyjne. Co więcej, w okresie zawieszenia amortyzacja składników majątku również powinna zostać wstrzymana. W związku z tym, pomimo zawieszenia działalności, podatnik nie zostaje pozbawiony części odpisów amortyzacyjnych.

Amortyzacji nie podlegają: (...)

5) składniki majątku, które nie są używane na skutek zawieszenia wykonywania działalności gospodarczej na podstawie przepisów dotyczących zawieszenia wykonywania działalności gospodarczej albo zaprzestania działalności, w której te składniki były używane; w tym przypadku składniki te nie podlegają amortyzacji od miesiąca następującego po miesiącu, w którym zawieszono albo zaprzestano tej działalności.

Ponadto, w okresie zawieszenia działalności gospodarczej przedsiębiorca nie będzie mógł ująć w kosztach podatkowych wydatków dotyczących zakupu towarów handlowych lub promocji czy reklamy firmy. Wydatki te mogą zostać uznane przez organ skarbowy jako nieistotne przy zabezpieczeniu źródła przychodów, gdy zostaną poniesione w okresie zawieszenia działalności gospodarczej (przedsiębiorca w okresie tym nie ma możliwości dokonywania sprzedaży).

Podsumowując, zawieszenie wykonywania działalności gospodarczej nie pozbawia przedsiębiorcy możliwości ponoszenia wydatków, które mogą zostać uznane za koszty podatkowe. Dodatkowo, w przypadku podatników wpisanych do CEIDG, ustawodawca określił wyłącznie minimalny okres zawieszenia wynoszący 30 dni. Oznacza to, że przedsiębiorcy mają możliwość zawieszenia wykonywania działalności gospodarczej nawet na kilka lat, bez konsekwencji w postaci wykreślenia z rejestru CEIDG.

Księgowanie wydatków po odwieszeniu działalności w systemie wFirma.pl

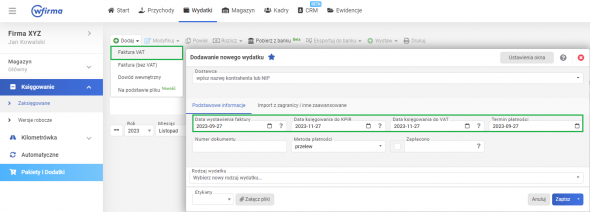

Aby zaksięgować koszty stałe z okresu zawieszenia w systemie wFirma.pl, należy wejść w zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT, gdzie po uzupełnieniu wymaganych danych i wyborze rodzaju wydatku, należy przyjąć następujące daty:

- DATA WYSTAWIENIA FAKTURY - zgodnie z datą wystawienia na fakturze,

- DATA KSIĘGOWANIA DO KPiR - pierwszy dzień odwieszenia działalności lub ostatni dzień danego roku podatkowego, jeśli działalność nie zostanie wznowiona w roku, w którym wydatki zostaną poniesione,

- DATA KSIĘGOWANIA DO VAT - pierwszy dzień odwieszenia działalności,

- TERMIN PŁATNOŚCI - zgodnie z terminem płatności na fakturze. W przypadku przedpłaty, dla celów technicznych należy wybrać datę wystawienia faktury.

Dzięki temu, wydatek trafi do odpowiedniej kolumny KPIR i rejestru VAT zakupów (gdy możliwe jest jego odliczenie).