Formularz VAT-8 składany jest w celu rozliczenia podatkowego transakcji dotyczącej wewnątrzwspólnotowego nabycia towarów przez podatników, którzy nie są zobowiązani do składania okresowych deklaracji VAT-7 czy VAT-7K. Formularz VAT-8 wypełniać zatem będą m.in. przedsiębiorcy, którzy na mocy ustawy korzystają ze zwolnienia podmiotowego z VAT (tzw. nievatowcy) a dokonali zakupu towaru od kontrahenta z kraju Unii Europejskiej.

Formularz VAT-8 - obowiązek składania

W przypadku, gdy wartość w danym roku podatkowym lub w roku ubiegłym wewnątrzwspólnotowej dostawy towarów u podatnika niebędącego czynnym podatnikiem VAT przekroczyła kwotę 50.000 zł, taki podatnik ma obowiązek rozliczyć zakup składając formularz VAT-8 oraz opłacić wynikający z niej podatek. Jeżeli więc dany przedsiębiorca nie przekroczył limitu określonego w ustawie, nie ma obowiązku rozliczania transakcji jako wewnątrzwspólnotowego nabycia towarów i nie ma również obowiązku składania formularza VAT-8.

Ponieważ przekroczenie limitu związane jest również z obowiązkiem dokonania rejestracji w VAT dla celów dokonywania transakcji wewnątrzwspólnotowych, przedsiębiorca, który poza WNT dokonuje również innych transakcji zobowiązujących go pomimo zwolnienia z VAT do rozliczenia podatku od towarów i usług (np. import usług), będzie zobowiązany rozliczyć je również na formularzu VAT-8.

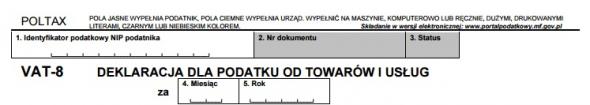

Pierwszym polem, jakie należy uzupełnić w przypadku wypełniania VAT-8, jest okno dotyczące numeru identyfikacyjnego NIP podatnika. Następnie należy uzupełnić poz. 4 i 5 odnoszące się do okresu, za jaki deklaracja jest składana.

Okres, za jaki składany jest formularz VAT-8, wiąże się z momentem powstania obowiązku podatkowego. W wewnątrzwspólnotowym nabyciu towarów obowiązek podatkowy powstaje z chwilą wystawienia faktury przez podatnika podatku od wartości dodanej, nie później jednak niż 15 dnia miesiąca następującego po miesiącu, w którym dokonano dostawy towaru będącego przedmiotem wewnątrzwspólnotowego nabycia. Dla celów ustalenia, za jaki miesiąc składana jest deklaracja znaczenie więc ma przede wszystkim data wystawienia faktury. Miesiąc, który widnieje w dacie wystawienia faktury, będzie miesiącem, który należy ująć w polu 4 deklaracji.

W przypadku wewnątrzwspólnotowego nabycia nowych środków transportu obowiązek podatkowy powstaje natomiast z chwilą otrzymania tych towarów, nie później jednak niż z chwilą wystawienia faktury przez podatnika podatku od wartości dodanej. W tym przypadku może być zatem konieczność wykazania WNT już w miesiącu otrzymania środka transportu a nie w miesiącu otrzymania faktury.

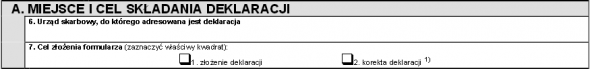

Część A Miejsce i cel składania deklaracji

W poz. 6 należy podać właściwy ze względu na miejsce wykonywania czynności opodatkowanych przez przedsiębiorcę urząd skarbowy (w przypadku rozliczania się z WNT - urząd skarbowy właściwy ze względu na miejsce zamieszkania przedsiębiorcy - ponieważ przedsiębiorca nie wykonuje czynności opodatkowanych na terenie kraju).

Kolejna poz. 7 dotyczy celu składania formularza. Jeżeli jest to formularz pierwotny, wybiera się okienko 1 - złożenie formularza. Natomiast jeżeli przedsiębiorca składa deklarację w celu poprawienia pomyłek, wybiera okienko 2 - korekta deklaracji.

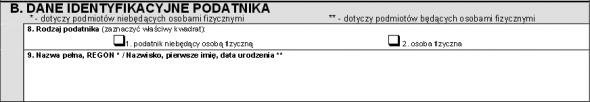

Część B Dane Identyfikacyjne podatnika

Jeżeli deklarację wypełnia właściciel jednoosobowej działalności gospodarczej należy w poz. 8 zaznaczyć

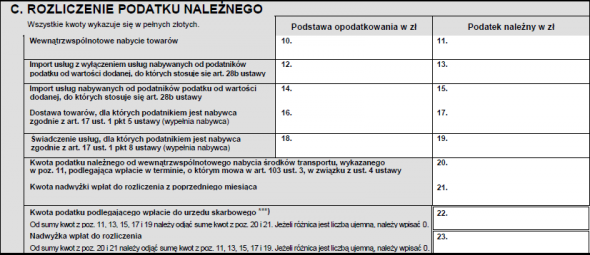

W tej części przedsiębiorca wykazuje wartości transakcji z danego miesiąca oraz należny od nich podatek VAT. Podstawą opodatkowania (poz. 10,12,14,16) zawsze będzie kwota brutto z otrzymanej na potwierdzenie zakupu faktury. Od tej kwoty przedsiębiorca ma obowiązek rozliczyć podatek od nabycia, wylicza wartość należnego VAT (poz. 11,13,15,17), jaki zależy od krajowej stawki podatku na dany towar czy usługę. Jeżeli zatem zakupiony towar w Polsce jest opodatkowany stawką 23%, to taką też stosuje podatnik w celu wykazania wartości VAT od zakupów z UE.

W pozycji 18 zapisuje się wartość odprowadzonego już do urzędu skarbowego podatku w związku z nabyciem nowych środków transportu w przypadku, których podatnik zobowiązany był podatek opłacić szybciej, bo w terminie 14 dni od daty otrzymania środka transportu.

W związku z możliwością wystąpienia nadwyżki wpłat podatku w stosunku do faktycznie należnego ustawodawca w poz. 21 nakazuje umieścić wartość nadwyżki, jaka wynika z równania: (poz.18 + poz.19) - (poz.11 + poz.13 + poz.17).

Wartość tej nadwyżki należy uwzględnić w deklaracji za przyszły miesiąc w poz. 19.

Kwotę podatku należnego do zapłaty wykazuje się w poz. 20 na podstawie wyniku z rachunku uwzględniającego:

(poz.11 + poz.13 + poz. 17) - (poz. 18 + poz. 19)

Kwotę podatku należnego, jaki został wykazany w poz. 20 należy opłacić do US w terminie analogicznym do złożenia deklaracji, a więc do 25. dnia miesiąca następującego po miesiącu, za który składana jest deklaracja.

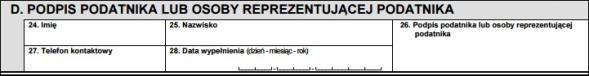

Część D Oświadczenie podatnika

Na koniec nie należy zapominać o konieczności uzupełnienia podstawowych danych i obowiązkowym podpisie formularza VAT-8. Bez podpisu deklaracja jest nieważna.

Termin złożenia VAT-8 upływa 25. dnia kolejnego miesiąca następującego po miesiącu w którym powstał obowiązek podatkowy.

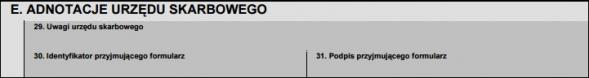

Część E Adnotacje urzędu skarbowego

Zobowiązanym do uzupełnienia tej części deklaracji jest pracownik urzędu skarbowego - przedsiębiorca pozostawia więc część E “pustą”.