Podstawą do ujęcia wydatku w KPiR jest zasadniczo faktura. Niemniej jednak w przypadku niektórych wydatków, gdy podatnik nie otrzyma faktury, jedynym potwierdzeniem poniesienia wydatku jest dowód zapłaty. Kiedy jest możliwe ujęcie wydatku w KPiR na podstawie potwierdzenia przelewu? Czy bankowy dowód wpłaty jest wystarczającym dowodem? Jak należy zewidencjonować poniesiony koszt? Odpowiadamy w artykule.

Czym jest bankowy dowód wpłaty?

Bankowy dowód wpłaty to druk dokumentujący dokonaną wpłatę bankową. Na formularzu uzupełnia się dane takie jak:

- nazwa odbiorcy,

- numer rachunku bankowego odbiorcy,

- kwotę deklarowanej na formularzu wpłaty,

- numer rachunku bankowego zleceniodawcy lub nazwę zleceniodawcy,

- tytuł przelewu.

Dokument sporządza kasjer bankowy w trzech egzemplarzach. Na podstawie wypełnionego bankowego dowodu wpłaty, dokonuje on transakcji przelewu gotówki na wskazane na formularzu konto bankowe.

Dowody księgowe w KPiR

Najpopularniejszym dowodem księgowym, na którego podstawie można zewidencjonować poniesiony koszt, jest faktura. Ustawodawca przewidział również możliwość ujęcia wydatku w KPiR na podstawie innych dowodów księgowych wymienionych w § 12 oraz § 13 rozporządzenia Ministra Finansów w sprawie prowadzenia podatkowej księgi przychodów i rozchodów. Podstawą zapisów w KPiR mogą być m.in.:

- faktury VAT, faktury VAT marża, rachunki, faktury VAT RR, faktury z adnotacją „metoda kasowa”;

- noty i faktury korygujące;

- dokumenty celne;

- dzienne zestawienia sprzedaży do zaksięgowania zbiorczym wpisem;

- dowody opłat bankowych i pocztowych;

- dowody przesunięć;

- noty księgowe;

- pozostałe dowody opłat zawierające wymagane dane identyfikacyjne.

Bankowy dowód wpłaty – czy stanowi podstawę do ujęcia w KPiR?

Co do zasady podstawą zapisów w księdze mogą być również inne dowody księgowe stwierdzające fakt dokonania operacji gospodarczej. Ważne natomiast, aby dowody te posiadały co najmniej elementy wskazane w § 12 ust. 3 pkt 2 ww rozporządzenia:

- nazwy i adresy stron uczestniczących w operacji gospodarczej, której dowód dotyczy;

- datę wystawienia dowodu oraz datę/okres dokonania operacji gospodarczej;

- nazwę zakupionego towaru lub usługi z określeniem ilości oraz wartości transakcji;

- podpisy osób uprawnionych.

Jeżeli zatem bankowy dowód wpłaty posiada niezbędne elementy, a ponadto dokumentuje poniesienie kosztu ściśle związanego z charakterem prowadzonej działalności – może zostać ujęty w KPiR.

Potwierdzeniem powyższego jest stanowisko Dyrektora Izby Skarbowej w Warszawie w interpretacji indywidualnej z 7 lipca 2010 r. o sygn. IPPB5/423-279/10-2/AJ, w którym można przeczytać że:

„Dowód w postaci wyciągu bankowego zawiera nie tylko opis operacji finansowych dokonywanych przez jednostkę, ale także kwoty pobrane przez bank z tytułu świadczonych usług bankowych, np. wysokość prowizji bankowych. Wyciąg, na którym widnieją w/w kwoty można uznać za dowód poniesienia określonych wydatków, tj. z tytułu opłat, prowizji, odsetek itp., a także zastosowanego kursu przeliczeniowego waluty. (...) wydruk z systemu bankowości elektronicznej będzie mógł być uznany za dokument spełniający wymogi dowodu księgowego i podstawę zaliczenia określonych pozycji do kosztów uzyskania przychodów”.

Bankowy dowód wpłaty – ujęcie w systemie wFirma.pl

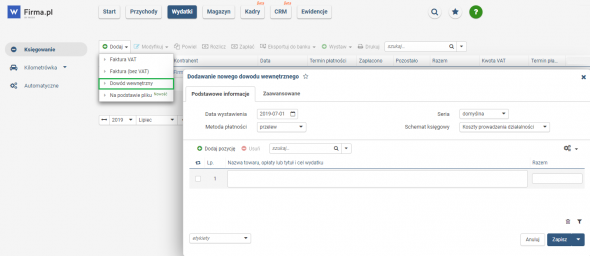

Bankowy dowód wpłaty dokumentujący dokonaną opłatę skarbową należy zewidencjonować w systemie wFirma.pl poprzez zakładkę WYDATKI » KSIĘGOWANIE » DODAJ » DOWÓD WEWNĘTRZNY.

Po zapisaniu wydatku, zostanie on ujęty w kolumnie 13 KPiR – Pozostałe wydatki.