W celu budowania pozytywnego wizerunku podatnik może decydować o przekazywaniu określonych świadczeń rzeczowych na rzecz kontrahentów. Jednym z wielu przykładów są w tym przypadku słodycze dla kontrahentów. W związku zatem z takim przekazaniem zastanowimy się, czy wydatek na zakup słodyczy będzie dla podatnika stanowił koszt uzyskania przychodów oraz czy możliwe jest odliczenie podatku naliczonego.

Słodycze dla kontrahentów a PIT

Na wstępie zajmiemy się wyjaśnieniem, czy wydatek poniesiony na zakup słodyczy może stanowić koszt uzyskania przychodu.

Kosztem uzyskania przychodów będzie taki koszt, który spełnia łącznie następujące warunki:

- został poniesiony przez podatnika, tj. w ostatecznym rozrachunku musi zostać pokryty z jego zasobów majątkowych,

- jest definitywny (rzeczywisty), tj. wartość poniesionego wydatku nie została podatnikowi w jakikolwiek sposób zwrócona,

- pozostaje w związku z prowadzoną przez podatnika działalnością gospodarczą,

- poniesiony został w celu uzyskania przychodów, zachowania lub zabezpieczenia źródła przychodów,

- został właściwie udokumentowany,

- nie może znajdować się w grupie wydatków, których zgodnie z art. 23 ust. 1 ustawy o PIT nie uważa się za koszty uzyskania przychodów.

W tym kontekście trzeba mieć przede wszystkim na względzie treść art. 23 ust. 1 pkt 23 ustawy PIT, który podaje, że nie uważa się za koszt podatkowy kosztów reprezentacji, w szczególności poniesionych na usługi gastronomiczne, zakup żywności oraz napojów, w tym alkoholowych.

Ustawa podatkowa nie definiuje terminu „reprezentacja” ani też nie odsyła do innych przepisów prawa. W oparciu o wykładnię językową możemy stwierdzić, że o reprezentacji można mówić w odniesieniu do działań mających na celu stworzenie i utrwalenie jak najkorzystniejszego wizerunku firmy na zewnątrz, to jest w relacji z kontrahentami (ich przedstawicielami), gośćmi i potencjalnymi klientami, akcentowania jej renomy i poszanowania kontrahenta. Obejmuje ona działania zmierzające do:

- zarówno stworzenia oczekiwanego wizerunku, pozycji podatnika jako podmiotu prowadzącego działalność gospodarczą, jak i

- stworzenia korzystnych warunków w celu nawiązania nowych lub też podtrzymania (rozszerzenia) dotychczasowych kontaktów.

W interpretacji Dyrektora IS w Łodzi z 5 kwietnia 2016 roku, nr IPTPB1/4511-875/15-4/AG, czytamy, że wskazanie w art. 23 ust. 1 pkt 23 ustawy określonych grup wydatków (poniesionych na usługi gastronomiczne, zakup żywności i napojów, w tym alkoholowych), bez doprecyzowania, że chodzi o wydatki w tym zakresie przekraczające określoną wysokość lub niemieszczące się w określonej formie, jako w szczególności będące kosztami reprezentacji, oznacza, że ustawodawca nie wiąże wyrażenia „koszty reprezentacji” z wytwornością, okazałością, wystawnością, ale właśnie z wszelkimi kosztami występowania w imieniu i w interesie podatnika, kosztami reprezentowania go na zewnątrz, w kontaktach z kontrahentami i partnerami biznesowymi, kosztami budowania i podtrzymywania pozytywnego wizerunku firmy.

Zatem wydatki na reprezentację to wszelkie wydatki związane nie tylko z reprezentowaniem firmy podatnika na zewnątrz, ale także te łączące się z tworzeniem określonego, pozytywnego wizerunku firmy.

Słodycze dla kontrahentów a odliczenie podatku VAT

Podstawowym prawem podatnika podatku VAT jest możliwość odliczenia podatku naliczonego.

Zgodnie z art. 86 ust. 1 ustawy VAT w zakresie, w jakim towary i usługi są wykorzystywane do wykonywania czynności opodatkowanych, podatnikowi, o którym mowa w art. 15 ww. ustawy, przysługuje prawo do obniżenia kwoty podatku należnego o kwotę podatku naliczonego.

Przepis art. 88 ust. 1 pkt 4 ustawy o VAT stanowi natomiast, że obniżenia kwoty lub zwrotu różnicy podatku należnego nie stosuje się do nabywanych przez podatnika usług noclegowych i gastronomicznych, z wyjątkiem nabycia gotowych posiłków przeznaczonych dla pasażerów przez podatników świadczących usługi przewozu osób.

Jeżeli zatem uznamy, że podatnik nabywa usługę gastronomiczną, to w takim przypadku nie przysługuje mu prawo do odliczenia podatku naliczonego od zakupionych słodyczy.

Nieodliczony podatek VAT jako koszt podatkowy w podatku PIT

Warto też wskazać, że w świetle ustawy PIT podatku od towarów i usług co do zasady nie zalicza się do kosztów uzyskania przychodu. Wyjątek stanowi jednak przepis art. 23 ust. 1 pkt 43 ustawy PIT.

Zgodnie z tą regulacją nie uważa się za koszt uzyskania przychodów podatku od towarów i usług, z tym że jest kosztem uzyskania przychodów podatek naliczony:

- jeżeli podatnik zwolniony jest od podatku od towarów i usług lub nabył towary i usługi w celu wytworzenia albo odprzedaży towarów bądź świadczenia usług zwolnionych od podatku od towarów i usług,

- w tej części, w której zgodnie z przepisami o podatku od towarów i usług podatnikowi nie przysługuje obniżenie kwoty lub zwrot różnicy podatku od towarów i usług – jeżeli naliczony podatek od towarów i usług nie powiększa wartości środka trwałego lub wartości niematerialnej i prawnej.

Przepis ten daje możliwość zaliczenia do kosztów uzyskania przychodów naliczonego podatku od towarów i usług, o ile podatnikowi nie przysługuje obniżenie kwoty lub zwrot różnicy takiego podatku. Innymi słowy, wskazany przepis nie dotyczy sytuacji, w których podatnik miał możliwość skorzystania z odliczenia w podatku od towarów i usług, ale tego nie zrobił.

Jeżeli zatem podatnik jest ustawowo pozbawiony prawa do odliczenia podatku naliczonego, to kwota tego podatku może stanowić koszt uzyskania przychodu. Jest to uprawnienie niezależne od braku możliwości uznania za koszt podatkowy kwoty netto z wydatku na nabycie słodyczy.

Jak czytamy w interpretacji Dyrektora KIS z 4 stycznia 2018 roku, nr 0111-KDIB2-1.4010.327.2017.1.AP, naliczony podatek od towarów i usług od nabywanych usług gastronomicznych stanowiących wydatki na cele reprezentacyjne (wyłączone z kosztów podatkowych) może zostać zaliczony do kosztów uzyskania przychodów, o ile dotyczy/dotyczyć będzie wydatków, które zostały/ną poniesione w celu osiągnięcia przychodów lub zachowania albo zabezpieczenia źródła przychodów.

Przykład 1.

Podatnik zakupił usługę gastronomiczną w postaci cateringu dla swojego kontrahenta. Kwota netto wydatku to 1000 zł, VAT 230 zł. Wydatek jest traktowany jako koszt reprezentacji. Dodatkowo podatnik nie ma prawa do odliczenia podatku naliczonego. W konsekwencji jako koszt w podatku PIT może potraktować niepodlegający odliczeniu podatek VAT, czyli kosztem będzie kwota 230 zł.

W przypadku nabycia słodyczy przekazywanych dla kontrahentów mamy do czynienia z wydatkiem na reprezentację, który ustawowo jest wyłączony z kosztów uzyskania przychodu. W ocenie fiskusa reguła ta dotyczy kwoty netto. Natomiast niepodlegający odliczeniu podatek VAT może zostać zaliczony do kosztów w zakresie podatku dochodowego.

Jak wprowadzić do systemu wFirma.pk fakturę za wydatki nieksięgowanie do ewidencji?

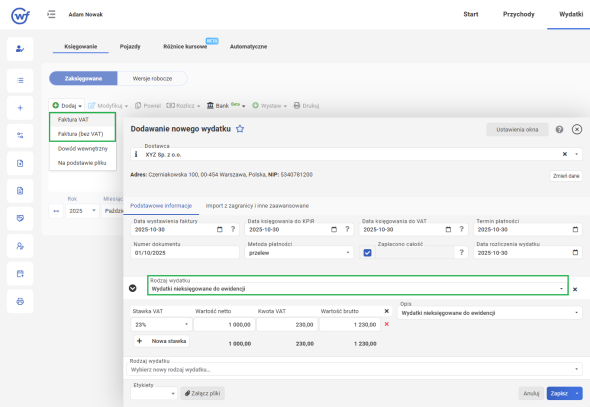

Jeśli dany wydatek nie spełnia definicji kosztu uzyskania przychodu użytkownik może wprowadzić taką fakturę do systemu wFirma.pl przez zakładkę: WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWENE » DODAJ » FAKTURA VAT/FAKTURA (BEZ VAT) » WYDATKI NIEKSIĘGOWANE DO EWIDENCJI.

Faktura zaksięgowana w powyższy sposób nie zostanie ujęta ani w rejestrach VAT ani w Podatkowej Księdze Przychodów i Rozchodów lub Ewidencji Przychodów (w przypadku ryczałtowców).

Polecamy: