Krajowy System e-Faktur (KSeF), wprowadzony przez Ministerstwo Finansów, to ogólnokrajowy program informatyczny służący do wystawiania i otrzymywania faktur ustrukturyzowanych. Choć początkowo dobrowolny, system ten stanie się wkrótce obowiązkowym standardem w polskim obrocie gospodarczym. Przedsiębiorcy, którzy zdecydują się na wcześniejsze wdrożenie KSeF, mogą liczyć na korzyści podatkowe, m.in. szybszy zwrot VAT.

Co to jest KSeF (Krajowy System e-Faktur)?

Krajowy System e-Faktur (KSeF) to system teleinformatyczny umożliwiający generowanie, udostępnianie i przechowywanie faktur ustrukturyzowanych. Jego głównym celem jest centralizacja rejestracji faktur – dokumenty sprzedaży trafiają do jednej, centralnej bazy Ministerstwa Finansów. Dzięki integracji programów księgowych z KSeF proces przesyłania i odbierania faktur odbywa się automatycznie. System posiada również funkcję zarządzania uprawnieniami, co gwarantuje bezpieczeństwo dostępu do danych firmowych.

Dołącz do grupy KSeF na Facebooku » KLIKNIJ TUTAJ «

Certyfikaty w KSeF – obejrzyj nasz webinar!

Krajowy System e-Faktur (KSeF) od kiedy?

Wielu przedsiębiorców, biur rachunkowych oraz doradców podatkowych intensywnie przygotowywało się do wdrożenia rewolucji w fakturowaniu. Praca ta nie pójdzie na marne – obowiązek korzystania z KSeF nie został anulowany, a jedynie przesunięty w czasie.

| od 1 lutego 2026 roku | dla dużych podmiotów (których obroty w 2024 r. przekroczyły 200 mln zł), |

| od 1 kwietnia 2026 roku | dla wszystkich pozostałych podmiotów |

| od 1 stycznia 2027 roku | możliwość skorzystania z odroczenia dla najmniejszych podatników (łączna wartość sprzedaży do 10 tys. zł brutto miesięcznie) |

Ostatnie zmiany, które zostały wprowadzone do KSeF

Ministerstwo Finansów doprecyzowało zasady wdrażania systemu. Oto kluczowe aspekty zawarte w przepisach:

- wystawianie faktur na kasach rejestrujących - będzie możliwe wyłącznie do 31 grudnia 2026 roku,

- numer KSeF przy realizacji płatności za fakturę - nie będzie obowiązkowe jego wskazywanie wyłącznie do 31 grudnia 2026 roku,

- tryb offline - podatnicy będą mieli możliwość stosowania dobrowolnie trybu offline (w przypadku problemów z przesłaniem faktury do KSeF),

- ujednolicenie daty wystawiania faktur w KSeF – zawsze, bez względu na to czy faktura będzie wystawiona w trybie online, czy w trybie offline24, data wystawienia będzie zgodna z tą wskazaną w treści faktury przez wystawcę;

- dobrowolne wystawianie faktur dla osób prywatnych - podatnicy będą mogli dobrowolnie wystawiać faktury w KSeF dla osób prywatnych, przy czym wystawienie e-faktury zobowiązuje podatnika do zapewnienia dostępu nabywcy do tej faktury,

- załączniki do faktury - dostosowanie schemy e-faktury do możliwości dołączania załączników, opcja ta będzie dobrowolna,

- instalacja certyfikatów do kodów QR przed wprowadzeniem obowiązku wystawiania faktur w KSeF - od 1 listopada 2025 przedsiębiorcy mogą występować o certyfikaty wystawcy faktury. Pozwalają one na uwierzytelnienie się w systemie i są niezbędne do wystawiania e-faktur na wypadek awarii systemu i w trybie „offline24" w okresie obligatoryjnego KSeF; Jak wskazuje MF w uzasadnieniu do projektu "(...) zostanie zapewniona możliwość wcześniejszego wygenerowania oraz poboru certyfikatów wystawcy faktur w okresie trwania awarii lub niedostępności KSeF, a także gdy podatnik będzie czasowo korzystał z wystawiania faktur poza KSeF. Narzędzie w postaci certyfikatu wystawcy jest niezbędne do wystawiania wyżej wskazanych faktur.(...)".

Dla kogo obowiązkowy KSeF?

Zgodnie z art. 106ga ust. 2 ustawy o VAT, obowiązek wystawiania faktur w KSeF nie dotyczy faktur wystawianych:

1) przez podatnika nieposiadającego siedziby działalności gospodarczej ani stałego miejsca prowadzenia działalności gospodarczej na terytorium kraju;

2) przez podatnika nieposiadającego siedziby działalności gospodarczej na terytorium kraju, który posiada stałe miejsce prowadzenia działalności gospodarczej na terytorium kraju, przy czym to stałe miejsce prowadzenia działalności nie uczestniczy w dostawie towarów lub świadczeniu usług, dla których wystawiono fakturę;

3) przez podatnika korzystającego z procedur szczególnych, o których mowa w dziale XII w rozdziałach 7, 7a i 9, dokumentujących czynności rozliczane w tych procedurach;

4) na rzecz nabywcy towarów lub usług będącego osobą fizyczną nieprowadzącą działalności gospodarczej;

5) w przypadku odpowiednio udokumentowanych dostaw towarów lub świadczenia usług, określonych w przepisach wydanych na podstawie art. 106s;

6) przez podatnika korzystającego ze zwolnienia, o którym mowa w art. 113a ust. 1.

Minister właściwy do spraw finansów publicznych może określić, w drodze rozporządzenia, przypadki odpowiednio udokumentowanych dostaw towarów lub świadczenia usług, w których podatnik nie ma obowiązku wystawiania faktur w ramach KSeF co wynika z art. 106s ustawy o VAT. Wydając rozporządzenie minister uwzględnia:

- specyfikę niektórych rodzajów działalności związaną z liczbą i rodzajem czynności wymagających udokumentowania;

- konieczność zapewnienia szczególnych sposobów dokumentowania czynności przez podatników;

- możliwości techniczno-organizacyjne związane z dokumentowaniem czynności przez podatników;

- konieczność przeciwdziałania nadużyciom związanym z unikaniem prawidłowego dokumentowania czynności przez podatników.

Jak działa KSeF w praktyce?

System umożliwia wystawianie faktur w formacie XML (tzw. faktura ustrukturyzowana). Proces wygląda następująco:

- Przedsiębiorca wystawia fakturę w swoim programie księgowym.

- Program wysyła dokument do KSeF.

- System weryfikuje zgodność ze strukturą logiczną (schema) i nadaje unikalny numer identyfikacyjny.

- Wystawca otrzymuje Urzędowe Poświadczenie Odbioru (UPO).

- Faktura jest automatycznie dostępna dla kontrahenta (odbiorcy).

Otrzymywanie faktur ustrukturyzowanych przy użyciu Krajowego Systemu e-Faktur wymaga akceptacji odbiorcy faktury.

Sposób wyrażenia tej zgody nie jest precyzyjnie określony w przepisach i pozostawia to odbiorcy dowolność (standardowo wszelkie wskazywanie zgód odbywa się np. mailowo czy poprzez akceptacje regulaminu fakturowania dostawcy). Jeśli odbiorca nie wyrazi zgody, wystawca nadal może korzystać z KSeF, ale powinien udostępnić dokument drugiej stronie transakcji w tradycyjny sposób - w formie papierowej lub elektronicznej. Co ważne nabywca może wyrazić zgodę na otrzymywanie faktur elektronicznych, nawet jeśli nie wyraził zgody na otrzymywanie faktur w KSeF.

Certyfikaty KSeF i kody QR – klucz do trybu offline

Wielu przedsiębiorców zastanawia się, co zrobić w sytuacji awarii internetu lub samego systemu ministerialnego. Tutaj z pomocą przychodzą certyfikaty wystawcy faktur. Są to specjalne cyfrowe poświadczenia, które przedsiębiorcy będą mogli generować w systemie KSeF.

Do czego służą? Certyfikat ten jest niezbędny do wystawiania faktur w trybie offline oraz w trakcie awarii. Pozwala on systemowi księgowemu wygenerować unikalny kod QR, który musi znaleźć się na wizualizacji faktury przekazywanej klientowi poza KSeF. Dzięki temu nabywca, skanując kod, może zweryfikować autentyczność dokumentu, nawet jeśli ten fizycznie nie trafił jeszcze na serwery Ministerstwa Finansów. Posiadanie wygenerowanego certyfikatu będzie więc polisą ubezpieczeniową firmy na wypadek problemów technicznych.

KSeF a Platforma Elektronicznego Fakturowania (PEF)

Krajowy System e-Faktur jest ogólnopolską platformą teleinformatyczną pozwalającą na wystawianie, przesyłanie i odbieranie faktur ustrukturyzowanych. Warto tu wspomnieć, że podobne rozwiązanie Ministerstwo Finansów pilotażowo prowadzi już na bazie tzw. PEF, czyli platformy elektronicznego fakturowania służącej wymianie faktur ustrukturyzowanych w obrocie z instytucjami budżetowymi. Natomiast są to dwa różne działające obok siebie rozwiązania.

Poza wystawianiem, przesyłaniem i otrzymywaniem faktur ustrukturyzowanych KSeF posiada również funkcje ich przechowywania, oznaczania numerem identyfikującym przydzielonym przez ten system oraz weryfikowania zgodności z określonym wzorem takiej faktury. Dodatkowo system służy do analizy i kontroli danych z faktur ustrukturyzowanych oraz wysyłki komunikatów dotyczących wystawienia, odrzucenia albo braku możliwości wystawienia faktury ustrukturyzowanej.

Jakie są korzyści z wykorzystywania KSeF?

Należy podkreślić, że obecnie przystąpienie do Krajowego Systemu e-Faktur jest jeszcze dobrowolne, w związku z czym przedsiębiorcy mogą samodzielnie zdecydować, czy chcą z platformy korzystać, czy też nie. W związku z powyższym rząd przygotował bonusy zachęcające do przystąpienia do Krajowego Systemu e-Faktur, takie jak:

- zwolnienie z obowiązku przechowywania faktur i ich archiwizacji – tę odpowiedzialność przejmuje KSeF;

- zwolnienie z obowiązku przekazywania plików JPK_FA na żądanie urzędu;

- skrócenie czasu oczekiwania na zwrot podatku z 60 do 40 dni;

- bezpieczeństwo interpretacyjne – jednolity format faktury elektronicznej taki sam dla wszystkich, a nabywca nie będzie mógł twierdzić, że faktury nie otrzymał, ponieważ będzie ona przesyłana natychmiast w czasie rzeczywistym, co usprawni m.in. wymianę korekt;

- większa automatyzacja procesów fakturowania i księgowania oznaczająca skrócenie czasu na formalności przy rozliczeniach oraz zmniejszenie podatności na błędy przy wystawianiu faktur;

- możliwość pobierania faktur kosztowych z systemu KSeF bez konieczności posiadania faktury w formie papierowej.

Wprowadzenie jednego wspólnego krajowego systemu e-faktur, przez który przepływać będą wszystkie transakcje fakturowane, da fiskusowi bieżące informacje odnoszące się do dokonywanych przez podatników transakcji zakupu/sprzedaży, co uprości i przyspieszy kontrole na gruncie VAT, a czego konsekwencją będzie uszczelnienie podatku VAT i zwiększenie dochodów budżetu państwa.

Kary za brak KSeF – na co trzeba uważać?

Choć Ministerstwo Finansów stawia na edukację i stopniowe wdrażanie systemu, ustawa przewiduje dotkliwe sankcje za ignorowanie nowych przepisów. Warto jednak pamiętać, że kary nie będą nakładane od razu. Ustawodawca przewidział tzw. okres przejściowy - do końca 2026 roku - po wejściu w życie obowiązku, w którym urzędy skarbowe nie będą karać za błędy.

Po zakończeniu tego okresu, za niedopełnienie obowiązków (np. niewystawienie faktury w KSeF, wystawienie jej z pominięciem systemu lub nieprzesłanie jej w terminie po awarii) naczelnik urzędu skarbowego będzie mógł nałożyć karę pieniężną.

Czy w związku z wejściem KSeF faktury papierowe znikną z obrotu?

Z uwagi na to, że cyfryzacja z roku na rok jest na coraz wyższym poziomie, również w obrocie gospodarczym, to – według zapowiedzi ministerstwa – ustrukturyzowane faktury będą obligatoryjne dla wszystkich bez względu na osiągane obroty od stycznia 2027 roku. Wówczas więc znikną faktury papierowe. Warto w tym miejscu podkreślić, że z obowiązku fakturowania KSeF zostaną wyłączone m.in.:

- faktury konsumenckie (tzw. B2C);

- bilety, które uznawane są za faktury w tym paragony na autostradach płatnych,

- świadczenia usług przewozu osób na dowolną odległość,

- świadczenia usług w zakresie kontroli i nadzoru ruchu lotniczego,

- świadczenia usług zwolnionych od podatku od towarów i usług na podstawie art. 43 ust. 1 pkt 7 i 37-41 ustawy,

- faktury wystawiane w ramach OSS i IOSS.

Czy KSeF zastąpi OCR?

Obecnie wielu księgowych i przedsiębiorców korzysta z OCR, czyli systemów odczytujących dane z obrazu faktury. Niestety nawet najlepsze OCR-y są omylne i wymagają przy rozliczaniu dokładnego sprawdzenia dat, numerów faktury, danych kontrahenta i zaksięgowanych wartości. Mimo, że przyspieszają znacząco proces księgowania to wciąż nie są doskonałe. Do doskonałości może natomiast przybliżyć nas KSeF. W jaki sposób? KSeF wprowadza jeden ustandaryzowany format faktury - tzw. faktura ustrukturyzowana. Oznacza to, że każda faktura wystawiana w formacie przygotowanym przez KSeF będzie miała ujęte w sobie takie same dane (co ważne wraz z pozycjami widniejącymi na fakturze). Technicznie daje to możliwość odczytania danych z takiej faktury przez systemy informatyczne bez wystąpienia błędów. To jeszcze bardziej usprawni proces rozliczania a księgowy czy przedsiębiorca będą mogli skupić się na merytorycznym aspekcie a nie na problemach z błędnym odczytaniem przez OCR numerów faktury.

Jak wygląda proces przygotowania faktur sprzedażowych w KSeF?

Proces przygotowania faktur sprzedażowych w KSeF składa się z następujących kroków:

- Przygotowanie merytoryczne faktury. Obejmuje to określenie wszystkich wymaganych i opcjonalnych pól schemy faktury, takich jak nazwa i adres nabywcy, dane sprzedawcy, opis towarów lub usług, kwota netto, stawka podatku VAT, kwota podatku VAT i kwota brutto.

- Przygotowanie techniczne faktury. Polega na utworzeniu pliku XML zawierającego dane faktury w formacie zgodnym ze schematem KSeF.

- Autoryzacja użytkownika w KSeF. Użytkownik, który ma wystawiać faktury w KSeF, musi posiadać uprawnienia do tego.

- Wysłanie faktury do KSeF - nadanie jej numeru.

- Walidacja faktury i jej przyjęcie (bądź nie) do KSeF. Po wysłaniu faktury do KSeF zostanie ona zweryfikowana pod względem poprawności formatu i zawartości. Jeśli faktura jest poprawna, zostanie przyjęta do KSeF i nadany jej zostanie numer referencyjny.

- Nadanie numeru referencyjnego. Numer referencyjny jest unikalnym identyfikatorem faktury w KSeF. Numer referencyjny można wykorzystać do wyszukiwania faktury w KSeF.

Jak przystąpić do KSeF?

Przystąpienie do Krajowego Systemu e-Faktur (KSeF) jest aktualnie dobrowolne. Aby dołączyć do KSeF, konieczne jest posiadanie kwalifikowanego podpisu elektronicznego, kwalifikowanej pieczęci elektronicznej, podpisu zaufanego lub wygenerowanego przez Krajowy System e-Faktur token. Wówczas wejście do systemu KSeF odbywa się bezpośrednio w systemie księgowym jeśli jest dostosowany do integracji z KSeF lub poprzez stronę rządową - Krajowy System e-Faktur (KSeF).

Czy możliwe jest samofakturowanie w KSeF?

Podatnik (sprzedawca) ma pełne uprawnienia pierwotne i domyślne (właścicielskie) w Krajowym Systemie e-Faktur (KSeF). Te uprawnienia umożliwiają mu między innymi nadawanie uprawnień w KSeF, co pozwala np. na wskazywanie podmiotów, którzy mogą wystawiać faktury w procedurze samofakturowania jako nabywcy.

Czy KSeF dotyczy faktur zagranicznych?

Jeśli wystawiasz fakturę dla kontrahenta zagranicznego (np. w ramach WDT lub eksportu usług) to masz obowiązek przesyłania jej do kontrahenta przez KSeF mimo, że zagraniczna firma nie ma do niego dostępu. Czyli taka faktura powinna trafić do systemu KSeF w celach ewidencyjnych, ale klientowi dostarczasz ją w sposób tradycyjny (np. mailowo jako PDF).

Faktury zakupowe otrzymywane od firm zagranicznych (np. za import towarów, subskrypcje Google/Meta) nie przechodzą przez KSeF. Są one księgowane na dotychczasowych zasadach.

Jakie są obowiązki biura rachunkowego w zakresie KSeF?

Biuro rachunkowe, działając w imieniu klienta, musi posiadać odpowiednie uprawnienia w systemie. Kluczowe jest:

- Zapewnienie oprogramowania zintegrowanego z KSeF.

- Ustalenie modelu współpracy (kto wystawia faktury sprzedaży: klient czy biuro?).

- Pobieranie faktur kosztowych klienta bezpośrednio z systemu.

Uprawnienia do korzystania z KSeF dla biura rachunkowego

Przedsiębiorca ma możliwość upoważnienia biura rachunkowego lub konkretnych osób fizycznych, na przykład pracowników biura rachunkowego, do wystawiania i dostępu do faktur ustrukturyzowanych. Wątpliwości dotyczące przekazywania takich uprawnień zostały wyjaśnione przez Ministerstwo Finansów w sekcji pytań i odpowiedzi.

- Jeśli faktury sprzedażowe są wystawiane przez biuro rachunkowe w imieniu przedsiębiorcy, czy konieczne jest upoważnienie każdego pracownika biura rachunkowego do wystawiania poszczególnych faktur?

W KSeF istnieje możliwość, że podatnik wskazuje biuro rachunkowe jako podmiot uprawniony do wystawiania faktur. W takim przypadku osoby fizyczne upoważnione przez to biuro mogą wystawiać faktury w imieniu podatnika, czyli pracownicy biura rachunkowego.

- Czy mogę wskazać osoby spoza mojej firmy, na przykład bezpośrednio pracowników biura rachunkowego, jako uprawnione do wystawiania faktur w moim imieniu, czy muszę wskazywać całe biuro?

W ramach KSeF podatnik ma wybór, czy chce samodzielnie nadawać uprawnienia konkretnym osobom fizycznym, nawet spoza swojej organizacji, czy też wskazać konkretne biuro rachunkowe jako upoważniony podmiot do wystawiania i/lub otrzymywania faktur, umożliwiając tym samym pośrednie przekazywanie uprawnień.

Pobierz darmową instrukcję o nadawaniu uprawnień! » KLIKNIJ TUTAJ «

Co należy rozumieć jako datę wystawienia w KSeF?

Zgodnie z art. 106na ust. 1 ustawy o VAT, fakturę ustrukturyzowaną uznaje się za wystawioną w dniu jej przesłania do Krajowego Systemu e-Faktur.

Ważnym polem w strukturze XML faktury ustrukturyzowanej jest P_1, które odnosi się do daty wystawienia faktury. To pole musi być wypełnione w momencie wysyłki faktury do KSeF.

Ministerstwo najprawdopodobniej pozostawi kwestie ujednolicenia daty wystawiania faktur w KSeF – zawsze, bez względu na to czy faktura będzie wystawiona w trybie online, czy w trybie offline24, data wystawienia będzie zgodna z tą wskazaną w treści faktury przez wystawcę.

Z tego wyjaśnienia wynika, że data wytworzenia faktury w systemie księgowym a data wystawienia faktury ustrukturyzowanej mogą się różnić.

Czy możliwe jest częściowe dokumentowanie w KSeF?

Przedsiębiorcy mają możliwość dobrowolnego wystawiania faktur ustrukturyzowanych za pośrednictwem Krajowego Systemu e-Faktur (KSeF) do momentu, gdy obowiązkowe fakturowanie w KSeF wejdzie w życie. To oznacza, że przedsiębiorcy mają opcję dobrowolnego korzystania z tego systemu do wystawiania faktur ustrukturyzowanych jednocześnie z możliwością wystawiania faktur elektronicznych lub papierowych. Mogą wykorzystać KSeF do elektronicznego tworzenia, wysyłania i przetwarzania faktur, choć nie są jeszcze zmuszeni do tego prawnym nakazem. W praktyce, mogą nadal część faktur wystawiać w inny sposób.

Dobrowolne rozpoczęcie korzystania z KSeF nie zobowiązuje przedsiębiorców do całkowitego wykorzystywania tego systemu. Zachowują swobodę w decyzji i mogą w dowolnym momencie zaprzestać korzystania z KSeF, dopóki nie stanie się ono obowiązkowe.

Jak wystawić fakturę w KSeF w systemie wFirma.pl?

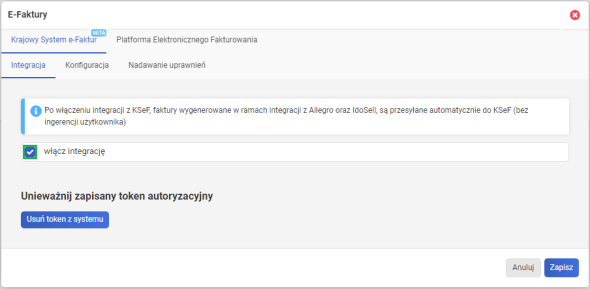

Wystawianie faktury w systemie wFirma.pl jest bardzo intuicyjne i nie wymaga skomplikowanych czynności po stronie przedsiębiorcy. Aby włączyć integrację z KSeF należy w pierwszej kolejności przejść do zakładki: USTAWIENIA » FAKTURY » E-FAKTURY i wybrać opcję WŁĄCZ INTEGRACJE.

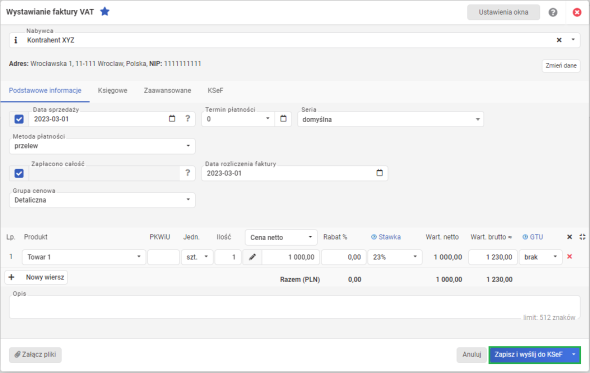

Aby wystawić fakturę należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ i uzupełnić wymagane dane. Następnie należy wybrać opcję ZAPISZ I WYŚLIJ DO KSeF.

Po pozytywnej wysyłce faktury do KSeF (czyli po przetworzeniu jej w KSeF) faktura będzie uznana za wystawioną i zostanie jej nadany systemowy numer KSeF. Dodatkowo, faktura będzie dostępna w KSeF po stronie nabywcy. Taką fakturę nabywca będzie mógł pobrać z KSeF i zaimportować do systemu księgowego.

KSeF w pytaniach i odpowiedziach

Do czego służy Krajowy System e-Faktur?

Czy wystawianie e-faktur i przesyłanie KSeF jest obowiązkowe?

- od 1 lutego 2026 roku dla dużych podmiotów (których obroty w 2024 r. przekroczyły 200 mln zł),

- od 1 kwietnia 2026 roku dla wszystkich pozostałych podmiotów.

Dla najmniejszych podatników (łączna wartość sprzedaży do 10 tys. zł brutto miesięcznie) termin wdrożenia został odroczony do 1 stycznia 2027 r. Jakie są zalety korzystania przez przedsiębiorców z KSeF?

Jak wygląda obsługa aplikacji podatnika?

Czy już można testować i korzystać z KSeF?

Czym różni się ustrukturyzowana e-faktura od zwykłej faktury elektronicznej?

Czy możliwe jest odliczenie VAT od faktur wystawionych w KSeF?

Jakie konsekwencje niesie nierzetelne wystawienie faktury a KSEF?