Od 1 kwietnia 2026 roku w Polsce wszystkich podatników VAT obejmie obowiązek fakturowania poprzez Krajowy System e-Faktur (KSeF). Umożliwia on wystawianie i otrzymywanie faktur ustrukturyzowanych, usprawniając tym samym obieg dokumentów i dając bezpośredni dostęp do faktur sprzedaży fiskusowi. Jednak nie wszystkie faktury będą wystawiane za pośrednictwem KSeF. Jakich faktur nie dotyczy KSeF? Odpowiadamy!

Najważniejsze zagadnienia o KSeF - webinar

Obowiązkowe fakturowanie w ramach KSeF

Krajowy System e-Faktur, czyli KSeF, to system teleinformatyczny, który umożliwia wystawianie, przesyłanie, przechowywanie i otrzymywanie faktur ustrukturyzowanych. System ten jest narzędziem udostępnionym przez Ministerstwo Finansów.

Od 1 stycznia 2022 roku KSeF jest dobrowolny dla przedsiębiorców. Jednak od 1 lutego 2026 roku przedsiębiorcy, których wartość sprzedaży (wraz z kwotą VAT) w 2025 r. przekroczy 200 mln zł muszą wystawiać faktury ustrukuryzowane, a od 1 kwietnia 2026 roku fakturowanie w ramach KSeF będzie już obowiązkowe dla wszystkich podatników VAT - zarówno czynnych jak i zwolnionych niezależnie od wielkości przychodów jakie osiągają. Ostatnią grupą drobnych przedsiębiorców (do 450 zł dla pojedynczej faktury i do łącznej wartości sprzedaży - 10 tys. zł miesięcznie) obowiązek obejmie od 1 stycznia 2027 roku.

Ministerstwo Finansów podkreśla, że KSeF ma wiele zalet, w tym:

- automatyzację procesów księgowych,

- zwiększenie bezpieczeństwa danych,

- usprawnienie wymiany danych między podmiotami gospodarczymi,

- ułatwienie kontroli skarbowej.

Przedsiębiorca, aby mógł korzystać z KSeF, ma obowiązek uwierzytelnienia. W zależności od rodzaju podmiotu sposób uwierzytelnienia będzie różny.

Osoby fizyczne | Osoby niebędące osobami fizycznymi |

|

|

W przypadku osób niebędących osobami fizycznymi, np. spółki z o.o., jeśli nie posiada ona elektronicznej pieczęci z NIP-em, wówczas aby możliwe było korzystanie z KSeF, należy złożyć zawiadomienie ZAW-FA, wskazując konkretny podmiot uprawniony do zarządzania uprawnieniami w KSeF.

Poza kwestiami organizacyjno-technicznymi związanymi z KSeF warto mieć również na uwadze kwestie formalne związane z fakturowaniem za pośrednictwem platformy. Przedsiębiorca powinien mieć świadomość, że ustawodawca ściśle określił, jakich faktur nie dotyczy KSeF.

Jakich faktur nie dotyczy KSeF?

Ustawa z dnia 16 czerwca 2023 roku o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw wskazuje w art. 106ga ust. 2, że nie obowiązek fakturowania w KSeF nie dotyczy wystawianych faktur:

- przez podatnika nieposiadającego siedziby działalności gospodarczej ani stałego miejsca prowadzenia działalności gospodarczej na terytorium kraju;

- przez podatnika nieposiadającego siedziby działalności gospodarczej na terytorium kraju, który posiada stałe miejsce prowadzenia działalności gospodarczej na terytorium kraju, przy czym to stałe miejsce prowadzenia działalności nie uczestniczy w dostawie towarów lub świadczeniu usług, dla których wystawiono fakturę;

- przez podatnika korzystającego z procedur szczególnych, o których mowa w dziale XII w rozdziałach:

- 7 – Procedura nieunijna dotycząca niektórych usług,

- 7a – Szczególna procedura w zakresie świadczenia usług międzynarodowego okazjonalnego przewozu drogowego osób,

- i 9 – Szczególna procedura dotycząca sprzedaży na odległość towarów importowanych

– dokumentujących czynności rozliczane w tych procedurach;

- na rzecz nabywcy towarów lub usług będącego osobą fizyczną nieprowadzącą działalności gospodarczej, czyli tzw. sprzedaż B2C;

- przez podatnika korzystającego ze zwolnienia, o którym mowa w art. 113a ust. 1.

- w przypadku odpowiednio udokumentowanych dostaw towarów lub świadczenia usług określonych w przepisach wydanych na podstawie art. 106s, w którego brzmieniu: „Minister właściwy do spraw finansów publicznych może określić, w drodze rozporządzenia, przypadki odpowiednio udokumentowanych dostaw towarów lub świadczenia usług, w których podatnik nie ma obowiązku wystawiania faktur ustrukturyzowanych, uwzględniając:

- specyfikę niektórych rodzajów działalności związaną z liczbą i rodzajem czynności wymagających udokumentowania;

- konieczność zapewnienia szczególnych sposobów dokumentowania czynności przez podatników;

- możliwości techniczno-organizacyjne związane z dokumentowaniem czynności przez podatników;

- konieczność przeciwdziałania nadużyciom związanym z unikaniem prawidłowego dokumentowania czynności przez podatników”.

32) przez fakturę elektroniczną rozumie się fakturę w formie elektronicznej wystawioną i otrzymaną w dowolnym formacie elektronicznym;

32a) przez fakturę ustrukturyzowaną rozumie się fakturę wystawioną przy użyciu Krajowego Systemu e-Faktur wraz z przydzielonym numerem identyfikującym tę fakturę w tym systemie.

Integracja z KSeF w systemie wFirma.pl

System wFirma.pl umożliwia integrację z KSeF bez dodatkowych kosztów w zakresie:

- wysyłania faktur przychodowych z systemu do KSeF;

- nadawania uprawnień osobom trzecim w KSeF za pośrednictwem systemu;

- pobierania faktur przychodowych oraz kosztowych bezpośrednio z KSeF do systemu.

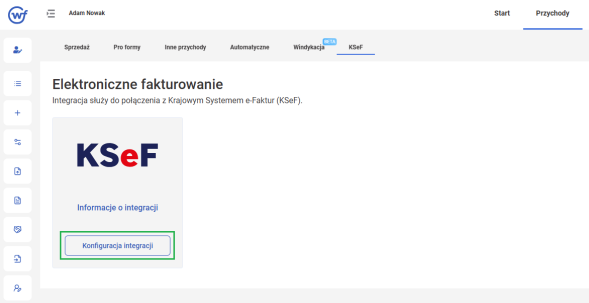

Aby aktywować integrację się z KSeF, należy przejść do zakładki: PRZYCHODY » KSeF, a następnie w sekcji ELEKTRONICZNE FAKTUROWANIE, w kafelku KSeF wybrać akcję KONFIGURACJA INTEGRACJI.

Polecamy: