W dniu 27 sierpnia 2025 r. Prezydent Karol Nawrocki podpisał nowelizację ustawy o VAT, która finalizuje wejście KSeF 2.0 – nowego modelu e-fakturowania. Obecnie jesteśmy w trakcie etapowego wprowadzania tego obowiązku - od 1 lutego 2026 r. system objał największe firmy, a od 1 kwietnia 2026 r. dołączą do nich pozostali przedsiębiorcy. O ile KSeF nie wprowadził tak rewolucyjnych wymogów dotyczących danych przekazywanych do urzędu skarbowego jak JPK, o tyle zmienił zasady nadawania daty wystawienia faktury. Sprawdzamy zatem, w jaki sposób ustalana jest data wystawienia faktury w KSeF!

Najważniejsze zagadnienia o KSeF - webinar

Od kiedy KSeF stał się obowiązkowy?

Harmonogram wdrażania KSeF:

- od 1 lutego 2026 roku dla podmiotów dużych (którzy w 2024 roku przekroczyli 200 mln złotych obrotów),

- od 1 kwietnia 2026 roku dla pozostałych podmiotów (w tym podatników zwolnionych z VAT), z wyjątkiem przedsiębiorców, u których miesięczna wartość sprzedaży brutto nie przekracza 10 000 zł, dla których obowiązek został przesunięty na 1 stycznia 2027 roku.

KSeF a faktura ustrukturyzowana

KSeF, jak sama nazwa wskazuje, służy do wystawiania e-faktur. Według definicji faktury ustrukturyzowanej wskazanej w art. 2 ust. 32a ustawy o VAT jest to właśnie faktura wystawiona przy użyciu Krajowego Systemu e-Faktur, która posiada przydzielony numer identyfikujący tę fakturę w tym systemie. Faktura ustrukturyzowana charakteryzuje się tym, że posiada wewnętrzną strukturę XML, gdzie każda pozycja faktury ma z góry przypisane pole w strukturze.

Data wystawienia faktury w KSeF

Zgodnie z art. 106na ust. 1 ustawy o VAT fakturę ustrukturyzowaną uznaje się za wystawioną w dniu jej przesłania do Krajowego Systemu e-Faktur. W praktyce oznacza to, że data wygenerowania faktury w zewnętrznym systemie nie jest jednoznaczna z tym, że faktura została wystawiona. Jednym z pól struktury XML faktury ustrukturyzowanej jest P_1, które dotyczy daty wystawienia faktury. Pole to musi być uzupełnione w momencie wysyłki faktury do KSeF.

„Data podana w polu P_1 to wskazana przez wystawcę faktury data jej wystawienia. Natomiast pole DataWytworzeniaFa ma jedynie charakter techniczny, to generowana przez system data i czas wytworzenia faktury”.

Z powyższego wyjaśnienia wynika, że data wytworzenia faktury w systemie księgowym i data wystawienia faktury ustrukturyzowanej mogą być różne.

Przykład 1.

Pani Danuta wystawia faktury w KSeF. 15 lipca wygenerowała fakturę w systemie księgowym, ale przez przeoczenie nie zleciła jej wysyłki do KSeF. Faktura została wysłana następnego dnia. Kiedy faktura została uznana za wystawioną i jaka data powinna widnieć w strukturze XML w polu P_1?

Z racji tego, że fakturę uznaje się za wystawioną w dniu jej wysyłki do KSeF, to datą wystawienia faktury w polu P_1 jest 16 lipca.

Ministerstwo Finansów w pytaniach i odpowiedziach również odniosło się do możliwości technicznych systemów księgowych w zakresie pola P_1. Na pytanie dotyczące prawidłowości uzupełnienia pola P_1 w sytuacji, gdy faktura nie zostanie wysłana do KSeF w tym samym dniu, co jej wygenerowanie, a system księgowy traktuje fakturę jako wystawioną w dniu jej wygenerowania, a nie wysyłki do KSeF, MF odpowiedziało, że:

Należy mieć jednak na uwadze, że nie jest to jednoznaczne z tym, że przedsiębiorca nie naraża się na konsekwencje z tytułu podania nierzetelnych danych w strukturze XML.

Wystawianie faktur w trybie offline

Kluczową nowością w KSeF 2.0 jest tzw. tryb offline, który pozwala na wystawianie faktur nawet w sytuacji braku dostępu do Internetu lub awarii po stronie podatnika. W trybie offline data wystawienia faktury jest tożsama z datą wskazaną przez podatnika na dokumencie (zgodnie z polem P_1), pod warunkiem terminowej wysyłki faktury do KSeF (najpóźniej w następnym dniu roboczym). Faktura taka musi zawierać kod QR.

Przykład 2.

Firma X utraciła dostęp do sieci 10 maja. W tym dniu wystawiła fakturę w trybie offline. Dostęp przywrócono 11 maja i tego dnia faktura trafiła do KSeF. Za datę wystawienia uznaje się 10 maja.

Czy data wydania UPO z KSeF wpływa na datę wystawienia faktury?

Wysłanie faktury do KSeF nie zawsze jest jednoznaczne z tym, że faktura została wystawiona. Aby dokument mógł być nazywany fakturą ustrukturyzowaną, musi posiadać specjalny numer identyfikujący tę fakturę w systemie KSeF. Numer ten nadawany jest przez KSeF w momencie przetworzenia dokumentu, co potwierdzane jest w formie dokumentu UPO, czyli urzędowego poświadczenia odbioru faktury.

Przykład 3.

Pan Michał utworzył fakturę 31 sierpnia i tego samego dnia o godzinie 23:59:59 wysłał ją do KSeF. Otrzymał UPO z KSeF 1 września. Jaka powinna być wskazana data wystawienia faktury w KSeF w polu P_1?

Z racji tego, że faktura została przyjęta przez KSeF, co zostało potwierdzone dokumentem UPO, jako datę wystawienia pan Michał powinien wskazać 31 sierpnia, ponieważ wtedy zlecił wysyłkę prawidłowo stworzonej faktury do KSeF.

Data wystawienia faktury w KSeF a obowiązek podatkowy VAT

W systemie KSeF 2.0 kluczowe znaczenie ma data wskazana przez podatnika w polu P_1. W przypadku wystawienia faktury w trybie offline lub podczas awarii, data z pola P_1 jest uznawana za datę wystawienia faktury pod warunkiem, że dokument zostanie przesłany do systemu w ustawowym terminie (następny dzień roboczy).

Przykład 4.

Pan Aleksander wystawił fakturę 31 sierpnia w trybie offline (nadał jej kod QR i wpisał datę 31 sierpnia w polu P_1). Ze względu na brak internetu, przesłał ją do KSeF dopiero 1 września.

W tym przypadku datą wystawienia faktury pozostaje 31 sierpnia. Dzięki przepisom KSeF 2.0, data przesłania do systemu nie przesuwa już daty wystawienia, o ile zachowano termin wysyłki "offline".

Co do zasady faktury należy wystawiać do 15. dnia miesiąca następującego po miesiącu, w którym miała miejsce sprzedaż. Natomiast dzięki wprowadzeniu trybu offline, ryzyko wystawienia faktury po terminie (np. po 15. dniu następnego miesiąca) z powodu nagłych problemów technicznych zostało zminimalizowane. Podatnik "zamraża" datę wystawienia w momencie wygenerowania faktury z kodem QR, co zapewnia większe bezpieczeństwo przy ustalaniu momentu powstania obowiązku podatkowego.

Również w przypadku gdy obowiązek podatkowy VAT powstaje na zasadach szczególnych, data wystawienia faktury w KSeF ma kluczowe znaczenie. Zgodnie z art. 19a ust. 5 pkt 3 i 4 ustawy o VAT w określonych sytuacjach obowiązek podatkowy powstaje właśnie w dacie wystawienia faktury. Ta kwestia została poruszona w jednej z pierwszych interpretacji indywidualnej wydanych w zakresie funkcjonowania KSeF z 14 czerwca 2022 roku o sygn. 0112-KDIL1-2.4012.169.2022.1.PM, w której Dyrektor Krajowej Informacji Skarbowej wskazał, że: „za dzień powstania obowiązku podatkowego z tytułu świadczonych przez Wnioskodawcę usług wynajmu obudów do wykopów ziemnych należy uznać dzień wystawienia faktury ustrukturyzowanej, tj. dzień jej przesłania do Krajowego Systemu e-Faktur”.

- 30. dnia od dnia wykonania usług – w przypadku, o którym mowa w art. 19a ust. 5 pkt 3 lit. a, czyli świadczenia usług budowlanych lub budowlano-montażowych;

- 60. dnia od dnia wydania towarów – w przypadku, o którym mowa w art. 19a ust. 5 pkt 3 lit. b, z zastrzeżeniem ust. 4, m.in. dostawy książek drukowanych;

- 90. dnia od dnia wykonania czynności – w przypadku, o którym mowa w art. 19a ust. 5 pkt 3 lit. c, czyli czynności polegających na drukowaniu książek;

- z upływem terminu płatności – w przypadku, o którym mowa w art. 19a ust. 5 pkt 4, m.in. stałej obsługi prawnej i biurowej oraz najmu.

W przypadku gdy nie określono takiego terminu, obowiązek podatkowy powstaje z chwilą upływu terminu płatności.

Podsumowując, data wystawienia faktury w KSeF ma znaczenie nie tylko na gruncie formalnym. Wpływa ona również na moment powstania obowiązku podatkowego. Co ważne, data wystawienia faktury nie zawsze jest jednoznaczna z datą wytworzenia faktury w zewnętrznym systemie. Przedsiębiorcy muszą zatem nie tylko generować dokumenty, ale przede wszystkim monitorować status wysyłki i posiadanie UPO, aby mieć pewność, że proces fakturowania zakończył się sukcesem.

Wystawiaj i wysyłaj faktury bezpośrednio do KSeF

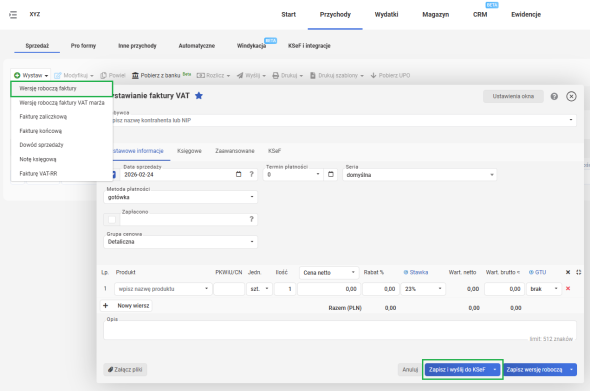

W celu wystawienia faktury należy przejść do PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ, gdzie należy wskazać dane nabywcy oraz dotyczące sprzedaży. W celu zapisania jej w systemie wFirma i wysłania do KSeF użytkownik może skorzystać z przycisku ZAPISZ I WYŚLIJ DO KSeF.

Importuj z KSeF faktury kosztowe

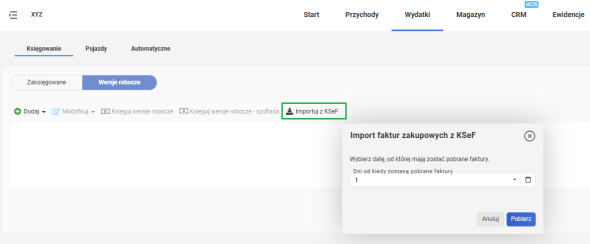

Aby zaimportować dokumenty, należy przejść do zakładki WYDATKI » WERSJE ROBOCZE » IMPORTUJ Z KSEF. W kolejnym kroku należy wyznaczyć datę, od której zostaną pobrane faktury.

Pobierz darmową instrukcję o nadawaniu uprawnień! » KLIKNIJ TUTAJ «