Wartość sprzedaży może ulec zmianie z różnych powodów. W przypadku sprzedaży udokumentowanej w walucie obcej, przedsiębiorca musi zastosować właściwy kurs przeliczeniowy do wystawienia faktury korygującej. Jaki zatem kurs przeliczeniowy dla faktur korygujących podatnik jest zobowiązany przyjąć? Sprawdź!

Kurs przeliczeniowy dla faktur w walucie obcej na gruncie VAT

Dokumentując sprzedaż, przedsiębiorca ma pełną dowolność w zakresie zastosowania waluty, w jakiej wystawiona będzie faktura. Warto mieć jednak na uwadze, że przedsiębiorcy, którzy decydują się dokumentować sprzedaż w walucie obcej, mają obowiązek dokonać przeliczenia wartości sprzedaży wyrażonej w walucie obcej na PLN.

W art. 31a ust. 1 omawianej ustawy ustawodawca wskazuje, że przeliczenia na PLN sprzedaży udokumentowanej w walucie obcej dokonuje się według średniego kursu zastosowanej waluty, który ogłoszony został przez Narodowy Bank Polski na ostatni dzień roboczy poprzedzający dzień powstania obowiązku podatkowego.

Pan Mariusz wykonał usługę w sobotę 14 maja 2024 roku, w tym dniu wystawił również fakturę w walucie obcej. Z jakiego dnia powinien przyjąć kurs przeliczeniowy?

W tym przypadku do przeliczenia wartości sprzedaży udokumentowanej w walucie obcej będzie mieć zastosowanie kurs wybranej waluty z ostatnia dnia roboczego poprzedzającego wykonanie usługi, czyli zgodnie z tabelą kursów ogłoszoną przez NBP z 13 maja 2023 roku.

Przykład 2.

Pani Kinga dokonała sprzedaży 10 maja 2023 roku. Fakturę wystawiła w euro 14 maja 2023 roku. Jaki powinna zastosować kurs przeliczeniowy?

Obowiązek podatkowy na gruncie VAT powstał w momencie dokonania sprzedaży, czyli 10 maja 2024 roku. Pani Kinga powinna zatem przyjąć średni kurs euro przeliczony na PLN, który ogłosił NBP 9 maja 2024 roku.

Przykład 3.

Pan Marcin przewiduje wykonanie usługi 26 czerwca 2024 roku. Niemniej 14 maja 2024 roku udokumentował sprzedaż fakturą wystawioną w dolarach amerykańskich. Jaki kurs przeliczeniowy powinien przyjąć?

Jako że pan Marcin wystawił fakturę przed powstaniem obowiązku podatkowego, to przeliczenia wartości sprzedaży dokonuje po średnim kursie dolara amerykańskiego przeliczonym za PLN, który ogłosił NBP 13 maja 2024 roku.

Jaki stosuje się kurs przeliczeniowy dla faktur korygujących w 2024 roku?

Na skutek różnych okoliczności wartość sprzedaży może podlegać korekcie. Jeśli zatem udokumentowana sprzedaż była wyrażona w walucie obcej, to przedsiębiorca zobowiązany jest zastosować właściwy kurs przeliczeniowy dla faktur korygujących.

Kurs przeliczeniowy dla faktur korygujących od 1 lipca 2023 roku

Na skutek Slim VAT 3, w ustawie o VAT wskazano wprost właściwy kurs przeliczeniowy dla faktur korygujących. Art. 31b ustawy o VAT określa zastosowanie właściwego kursu przeliczeniowego dla faktur korygujących wystawionych w walucie obcej.

| Rodzaj korekty | Kurs przeliczeniowy dla faktur korygujących | Podstawa prawna |

| bez względu na powód korekty in plus i in minus | kurs przeliczeniowy przyjęty pierwotnie | Art. 31b ust. 1 ustawy o VAT |

| zbiorcze faktury w zakresie opustu lub obniżki | średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury korygującej | Art. 31b ust. 2 ustawy o VAT |

Przykład 4.

Pani Małgorzata dokonała sprzedaży 14 maja 2024 roku i do jej przeliczenia przyjęła średni kurs NBP z 13 maja 2024 roku. W sierpniu 2024 roku klient dokonał zwrotu towaru. Jaki kurs przeliczeniowy powinna zatem zastosować pani Małgorzata na fakturze korygującej?

Pani Małgorzata powinna przeliczyć wartość z faktury korygującej zgodnie z pierwotnie przyjętym kursem z 13 maja 2024 roku, czyli poprzedzającym moment powstania obowiązku podatkowego faktury pierwotnej.

Przykład 5.

Pani Angelika dokonała sprzedaży 2 maja, 15 maja oraz 24 maja 2024 roku. W sierpniu 2024 roku klient zwrócił o należną obniżkę z dwóch dostaw 2 maja i 24 maja. Pani Angelika zamierza wystawić zbiorczą fakturę korygującą. Jaki kurs przeliczeniowy powinna zatem zastosować pani Angelika na zbiorczej fakturze korygującej?

Wystawiając zbiorczą fakturę korygującą, powinna ona przyjąć średni kurs NBP z ostatniego dnia roboczego poprzedzającego dzień wystawienia faktury korygującej.

Kurs przeliczeniowy dla faktur z podatku dochodowego

Warto zwrócić uwagę na przypadek, w którym podatnik zdecydował się na przeliczenie wartości sprzedaży w walucie obcej i będzie stosował spójny kurs przeliczeniowy dla podatku dochodowego oraz VAT.

Podatnik, który podjął decyzję o zastosowaniu spójnego kursu przeliczeniowego, zobowiązany jest stosować go przez okres co najmniej 12 miesięcy, licząc od miesiąca, w którym wybrał ten sposób – wskazuje to art. 31a ust. 2b.

Warto wskazać, że kursy przeliczeniowe dla faktur korygujących w walucie obcej wskazane w art. 31b ust. 1 i 2, nie będą miały zastosowania dla podatników, którzy pierwotnie przeliczyli udokumentowaną sprzedaż w walucie obcej na PLN zgodnie z zasadami dla podatku dochodowego.

Kurs przeliczeniowy dla faktur korygujących do 30 czerwca 2023 roku

Do 30 czerwca 2023 roku właściwy kurs przeliczeniowy dla faktur korygujących wynikał z praktyki księgowej i przyjętego orzecznictwa, niemniej nie jest był on uregulowany wprost w przepisach.

Przyjmowało się zatem, że właściwy kurs przeliczeniowy dla faktur korygujących stanowi kurs przyjęty pierwotnie zgodnie z art. 31a ust. 1 i 2 ustawy o VAT.

Jeśli zatem pierwotna faktura, do której wystawiono fakturę korygującą, została wystawiona:

- po powstaniu obowiązku podatkowego, to przyjmuje się do przeliczenia faktury korygującej średni kurs NBP na ostatni dzień roboczy poprzedzający moment powstania obowiązku podatkowego – zgodnie z art. 31a ust. 1 ustawy o VAT;

- przed powstaniem obowiązku podatkowego, to przyjmuje się do przeliczenia faktury korygującej średni kurs NBP na ostatni dzień roboczy poprzedzający dzień wystawienia faktury – zgodnie art. 31a ust. 2 ustawy o VAT.

Faktura korygująca w walucie obcej w systemie wFirma.pl

Dokumentując sprzedaż w systemie wFirma.pl, masz możliwość wystawienia faktury korygującej, na której zostaną automatycznie przeliczone wartości zgodnie z właściwym kursem.

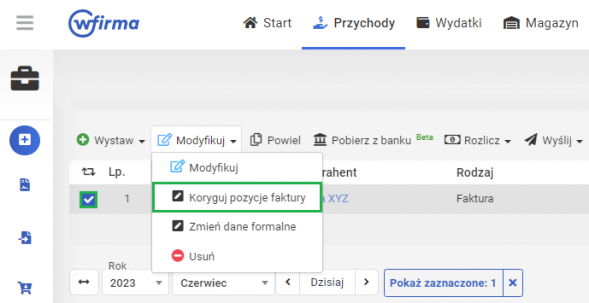

W celu wystawienia faktury korygującej należy przejść do zakładki: PRZYCHODY » SPRZEDAŻ, w której należy zaznaczyć fakturę pierwotną podlegającą korekcie i wybrać opcję MODYFIKUJ » KORYGUJ POZYCJE FAKTURY.

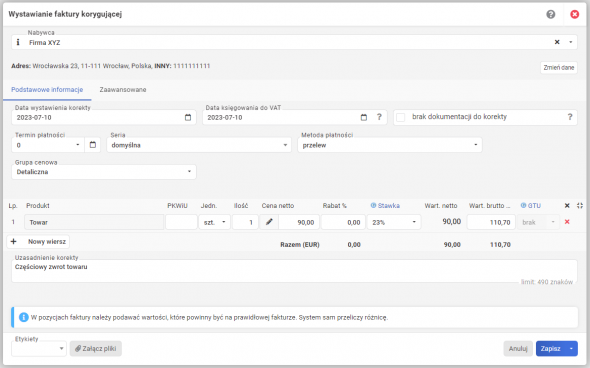

W oknie, które się pojawi, należy wskazać dane dotyczące korekty oraz wartość, jaka powinna znajdować się na prawidłowej fakturze. System wówczas przeliczy automatycznie różnicę.