Faktura jest najczęstszym dokumentem świadczącym o dokonaniu transakcji. Wystawianie faktur może przybrać formę papierową lub elektroniczną. Zgodnie z ustawą o VAT o rodzaju faktury nie decyduje jej nazwa, a dane, które są w niej zamieszczone. Jeśli dokument nie będzie zawierał elementów wymaganych przez ustawę, nie będzie mógł zostać uznany za fakturę. Co ważne, powinna być ona wystawiona w dwóch egzemplarzach - jeden dla wystawcy, drugi dla nabywcy. Wystawienie faktur w trzech egzemplarzach jest obowiązkiem jedynie organów egzekucyjnych. W tym przypadku pierwszy egzemplarz otrzymuje nabywca, drugi osoba która wystawiła dokument, a trzeci przekazywany jest dłużnikowi.

Wystawienie faktur jako podstawowa forma dokumentowania sprzedaży

Faktura stanowi podstawowy dokument, który potwierdza dokonanie transakcji, podlegającej opodatkowaniu podatkiem od towarów i usług. Jest to również niezbędny element w prawidłowym rozliczeniu podatku.

Wystawienie faktur jest kluczowym elementem dokumentowania sprzedaży w Polsce. Faktura to oficjalny dokument, który potwierdza zawarcie umowy sprzedaży między sprzedawcą a nabywcą. Jest to jednocześnie podstawowy środek dowodowy dla organów podatkowych i urzędów skarbowych, które kontrolują prawidłowość prowadzonej działalności gospodarczej. W Polsce, faktury są nie tylko narzędziem transakcyjnym, ale także ważnym elementem w rozliczeniach podatkowych.

Przedsiębiorcy zobowiązani są do wystawiania faktur w sytuacji, gdy sprzedają towar lub świadczą usługę na rzecz innych podmiotów gospodarczych, osób prawnych, czy też osób fizycznych prowadzących działalność gospodarczą. Faktura musi zawierać szereg obligatoryjnych elementów, takich jak nazwa i adres sprzedawcy i nabywcy, numer NIP obu stron, data wystawienia, numer i data faktury, opis sprzedanych towarów lub usług, kwota netto, stawka podatku VAT, kwota podatku oraz kwota brutto do zapłaty.

Wystawienie faktur jest nie tylko obowiązkiem prawnym, ale także przyczynia się do zwiększenia przejrzystości i profesjonalizmu w relacjach handlowych. Dla nabywców faktury stanowią dowód zakupu, pozwalający na rozliczenie podatku VAT, odliczenie kosztów firmy oraz ewentualne reklamacje. Dla sprzedawców, z kolei, są kluczowym źródłem informacji finansowych, pozwalającym na śledzenie płynności finansowej, analizę sprzedaży i kontrolę wierzytelności.

Do kiedy należy zrealizować wystawienie faktur?

Ogólnie zasady mówią o tym, że na wystawianie faktur podatnik ma czas do 15. dnia miesiąca, który następuje po miesiącu sprzedaży. Od zasady tej istnieją wyjątki dotyczące:

- usług budowlanych i budowlano-montażowych - fakturę należy wystawić do 30. dnia od dnia wykonania usług;

- dostawy m.in. książek drukowanych - fakturę wystawia się do 60. dnia od dnia wydania towarów;

- dokonywania czynności polegających na drukowaniu m.in. książek - fakturę wystawia się do 90. dnia od dnia wykonania czynności;

- dostawy m.in. energii elektrycznej i cieplnej oraz świadczenia usług telekomunikacyjnych, najmu czy stałej obsługi prawnej, wymienionych w art. 19a ust. 5 pkt 4 - fakturę należy wystawić z upływem terminu płatności;

Dodatkowo zgodnie z art. 106b ust. 3 obowiązkowe wystawianie faktur może nastąpić na wyraźne zgłoszenie żądania nabywcy towaru lub usługi, o ile takie żądanie zostało zgłoszone w terminie 3 miesięcy, licząc od ostatniego dnia miesiąca, w którym dostarczono towar lub wykonano usługę bądź otrzymano całość lub część zapłaty.

Na ile wystawić fakturę?

Wielu przedsiębiorców ma wątpliwości na ile wystawić fakturę oraz czy w tym zakresie są ograniczenia. Kwota faktury powinna odpowiadać rzeczywistej wartości świadczonych usług lub dostarczanych towarów. Należy pamiętać, że faktura jest dokumentem księgowym, który potwierdza wykonanie transakcji gospodarczej. Dlatego też powinna zawierać rzetelne informacje o jej wartości.

Przy ustalaniu kwoty faktury należy wziąć pod uwagę następujące czynniki:

- cena jednostkowa towaru lub usługi

- ilość dostarczonego towaru lub wykonanej usługi

- stawka podatku VAT

W przypadku sprzedaży towarów opodatkowanych VAT, kwota faktury powinna być równa sumie ceny jednostkowej towaru, ilości dostarczonego towaru i stawki podatku VAT.

W przypadku sprzedaży usług opodatkowanych VAT, kwota faktury powinna być równa sumie ceny jednostkowej usługi, ilości wykonanej usługi i stawki podatku VAT.

W przypadku sprzedaży towarów lub usług zwolnionych z VAT, kwota faktury powinna być równa sumie ceny jednostkowej towaru lub usługi i ewentualnych kosztów dodatkowych, np. kosztów transportu.

Działalność gospodarcza wystawianie faktur VAT

Wystawianie faktur, ich przechowywanie i przesyłanie są ściśle określone prawem, niesie to szereg wymagań, jakie muszą one spełniać, by zostały uznane za prawidłowe. Zgodnie z art. 106e. ustawy o VAT, faktura VAT powinna zawierać m. in. takie elementy jak:

- numer faktury,

- datę wystawienia,

- datę dokonania lub zakończenia dostawy towarów lub wykonania usługi, o ile data ta jest różna od daty wystawienia faktury,

- imiona i nazwiska lub nazwy sprzedawcy i nabywcy, ich adresy oraz numery NIP,

- nazwę sprzedawanego towaru lub wykonywanej usługi,

- ilość sprzedanych towarów lub zakres wykonanych usług,

- cenę jednostkową netto towaru lub usługi,

- kwoty rabatów,

- łączną wartość netto towarów lub wykonanych usług,

- stawki podatku,

- sumę wartości sprzedaży netto z podziałem na sprzedaż objętą poszczególnymi stawkami podatku i sprzedaż zwolnioną od podatku,

- kwotę podatku od sumy wartości sprzedaży netto towarów (usług), z podziałem na kwoty dotyczące poszczególnych stawek podatku,

- kwotę należności ogółem.

Zaliczkowe i końcowe faktury działalność gospodarcza

Faktura zaliczkowa to dokument wystawiany w związku z rozliczeniem otrzymanych zaliczek do określonej dostawy mającej nastąpić w przyszłości. Faktura ta powinna zawierać elementy wymienione w art. 106f ustawy o VAT, m. in.:

- datę jej wystawienia,

- numer kolejny nadany w ramach jednej lub więcej serii, który w sposób jednoznaczny identyfikuje fakturę,

- imiona i nazwiska lub nazwy podatnika i nabywcy towarów lub usług oraz ich adresy,

- numery, za pomocą których podatnik i nabywca są zidentyfikowani na potrzeby podatku,

- datę otrzymania całości lub części zapłaty przed wydaniem towaru lub wykonaniem usługi,

- otrzymaną kwotę zapłaty,

- kwotę podatku,

- dane dotyczące zamówienia, w szczególności: nazwę towaru lub usługi, cenę jednostkową netto, ilość zamówionych towarów, wartość zamówionych towarów lub usług netto, stawki podatku, kwoty podatku oraz wartość brutto zamówienia lub umowy.

W przypadku kiedy wystawiona faktura zaliczkowa nie została opłacona w całości, po wykonaniu usługi lub dostarczeniu towaru należy przygotować fakturę końcową, na której poza podstawowymi danymi powinna znaleźć się informacja o wcześniejszych zaliczkach (numer faktury zaliczkowej, wysokość otrzymanych zaliczek). Na tak wystawionym dokumencie kwotę należy pomniejszyć o wartość towarów i usług uregulowaną wcześniej.

Co powinna zawierać faktura korygująca?

W przypadku, gdy po wystawieniu faktury udzielono obniżki w formie rabatu, upustu i obniżki cen, dokonano zwrotu całości lub części towaru albo podwyższono cenę bądź stwierdzono pomyłkę w jakiejkolwiek innej pozycji faktury - podatnik ma obowiązek wystawić fakturę korygującą.

Faktura korygująca zgodnie z art. 106j. ustawy o VAT, powinna zawierać:

- numer kolejny albo datę jej wystawienia,

- nazwę towaru lub usługi objętej korektą,

- pozostałe dane wymagane dla zwykłej faktury VAT (np. data wystawienia, numer faktury, dane nabywcy i sprzedawcy, numery NIP, data sprzedaży),

- jeżeli korekta wpływa na zmianę podstawy opodatkowania lub kwoty podatku należnego - odpowiednio kwotę korekty podstawy opodatkowania lub kwotę korekty podatku należnego z podziałem na kwoty dotyczące poszczególnych stawek podatku i sprzedaży zwolnionej.

Faktura podatnika zwolnionego z VAT

Faktura przedsiębiorcy zwolnionego z VAT powinna zawierać następujące dane:

- datę wystawienia,

- imiona i nazwiska lub nazwy podatnika i nabywcy towarów lub usług oraz ich adresy,

- numer kolejny,

- nazwę (rodzaj) towaru lub usługi,

- kwotę należności ogółem

- miarę i ilość (liczbę) dostarczonych towarów lub zakres wykonanych usług,

- cenę jednostkową towaru lub usługi,

- w przypadku kiedy przedsiębiorca korzysta ze zwolnienia przedmiotowego, na fakturze powinna znaleźć się informacja o podstawie prawnej. W przypadku podatnika korzystającego ze zwolnienia podmiotowego (limit 200 000 zł) nie ma obowiązku wskazywania podstawy prawnej zwolnienia.

Jakie elementy powinna zawierać faktura VAT marża?

Faktura VAT marża to dokument, który podlega szczególnej procedurze rozliczania podatku od towarów i usług. Polega ona na odprowadzeniu podatku VAT tylko od marży, a nie od całej wartości sprzedaży. Podatnik VAT nabywający produkt lub usługę na fakturę VAT marża nie może odliczyć podatku z takiej faktury.

Podstawowe elementy, które powinna zawierać faktura:

- data wystawienia,

- kolejny numer faktury,

- imiona i nazwiska albo nazwy (skrócone) sprzedawcy i nabywcy oraz ich adresy,

- NIP sprzedawcy i nabywcy,

- data dokonania lub zakończenia dostawy towarów lub wykonania usługi, o ile taka data jest określona i różni się od daty wystawienia faktury,

- nazwa towaru lub usług,

- miara i ilość sprzedanych towarów lub zakres wykonanych usług,

- kwota ogółem.

- W przypadku gdy świadczone są usługi turystyczne, dla których podstawę opodatkowania stanowi kwota marży, faktura ta powinna zawierać dane wymienione wyżej, a także dodatkową adnotację: "procedura marży dla biur podróży".

Natomiast w sytuacji dostawy towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, dla których podstawę opodatkowania stanowi marża, faktura powinna zawierać wyłącznie dane określone wyżej jako podstawowe elementy faktury oraz wyrazy:

- "procedura marży - towary używane",

- "procedura marży - dzieła sztuki",

- “procedura marży - przedmioty kolekcjonerskie i antyki".

Działalność gospodarcza faktury VAT małego podatnika

Mały podatnik, zgodnie z art. 2 pkt 25 ustawy o VAT, to płatnik podatku od towarów i usług:

- przy czym przeliczenia kwot wyrażonych w euro dokonuje się według średniego kursu euro ogłaszanego przez Narodowy Bank Polski na pierwszy dzień roboczy października poprzedniego roku podatkowego, w zaokrągleniu do 1000 zł;

W przypadku małych podatników, którzy rozliczają podatek VAT metodą kasową, mamy do czynienia ze szczególnym momentem powstawania obowiązku podatkowego. Gdy kontrahentem podatnika rozliczającego się tą metodą jest inny czynny podatnik VAT, wtedy obowiązek podatkowy z tytułu dostawy towarów lub świadczenia usług powstaje z dniem otrzymania całości lub części zapłaty (rozliczany jest z datą otrzymania płatności od klienta). W związku z powyższym, mimo iż faktura została już wystawiona/otrzymana, podatnik stosujący kasową metodę rozliczania VAT, co do zasady nie może ujmować jej w pliku JPK_V7 czy rejestrach VAT, dopóki nie zostanie opłacona. Analogicznie jest w przypadku sprzedaży na rzecz podmiotów niebędących czynnymi podatnikami VAT, obowiązek podatkowy u małego podatnika rozliczającego VAT metodą kasową również co do zasady powstaje z dniem otrzymania całości lub części zapłaty, nie później jednak niż 180. dnia, licząc od dnia wydania towaru lub wykonania usługi.

Podsumowując, w przypadku małego podatnika rozliczającego się metodą kasową, musi on umieszczać na fakturach sprzedażowych adnotację “metoda kasowa”, która stanowi istotną informację dla kontrahentów.

Kiedy i na jakich zasadach wystawiane są e-faktury?

Od dłuższego czasu jest możliwe wystawianie faktur oraz ich przesyłanie w formach elektronicznych. Format takiej faktury nie ma znaczenia, może to być DOC, PDF albo inny rodzaj, który został udostępniony. Nie ma również przeszkód, żeby zeskanowana faktura papierowa wysłana drogą mailową były uznana za e-fakturę.

Aby e-faktura była zgodna z przepisami muszą zostać spełnione określone ustawowo warunki. Dokument taki musi zostać wystawiony oraz przesłany w dowolnym formacie elektronicznym, zachowując przy tym swoją autentyczność pochodzenia, integralność treści i czytelność.

Przez autentyczność należy rozumieć pewność co do tożsamości dokonującego dostawy towarów i usług albo wystawcy. Przez integralność faktury należy rozumieć brak możliwości wprowadzenia zmian w elementach faktury.

Co ważne, autentyczność pochodzenia, integralność treści oraz czytelność faktury można zapewnić za pomocą dowolnych kontroli biznesowych, które ustalają wiarygodną ścieżkę audytu między fakturą a dostawą towarów lub świadczeniem usług.

Wystawienie faktur a termin ich przechowywania

Wystawienie faktur to nie tylko kluczowy element dokumentowania sprzedaży, ale również wiąże się z istotnym obowiązkiem przechowywania tych dokumentów przez określony czas. W Polsce, zgodnie z przepisami prawa podatkowego, przedsiębiorcy zobowiązani są do zachowania faktur przez okres 5 lat od końca roku, w którym dokonano transakcji opodatkowanej. Oznacza to, że każda wystawiona faktura musi być odpowiednio skatalogowana i przechowywana przez ten wymagany okres.

Termin przechowywania faktur ma duże znaczenie zarówno pod względem przestrzegania przepisów podatkowych, jak i możliwości skontrolowania dokonanych transakcji w przypadku kontroli podatkowej. Dlatego przedsiębiorcy powinni zadbać o odpowiednie archiwizowanie faktur i zachowanie ich w taki sposób, aby były łatwo dostępne w razie potrzeby.

Warto pamiętać, że w przypadku prowadzenia działalności gospodarczej, faktury mogą stanowić podstawę do odliczenia podatku VAT oraz rozliczenia podatkowego. W razie wszczęcia kontroli przez organy podatkowe, konieczność przedstawienia faktur potwierdzających przeprowadzone transakcje jest obowiązkiem przedsiębiorcy.

W związku z tym, ważne jest, aby przedsiębiorcy dbali o zachowanie odpowiedniego porządku i systemu przechowywania faktur, zapewniając ich dostępność w określonym okresie czasu. Warto także pamiętać, że w przypadku wystawienia faktur w formie elektronicznej, konieczne jest zachowanie odpowiednich środków zabezpieczających, które potwierdzą autentyczność i integralność tych dokumentów. Dbałość o terminowe i prawidłowe przechowywanie faktur pozwala uniknąć niepotrzebnych problemów związanych z kontrolami podatkowymi i przyczynia się do profesjonalnego prowadzenia działalności gospodarczej.

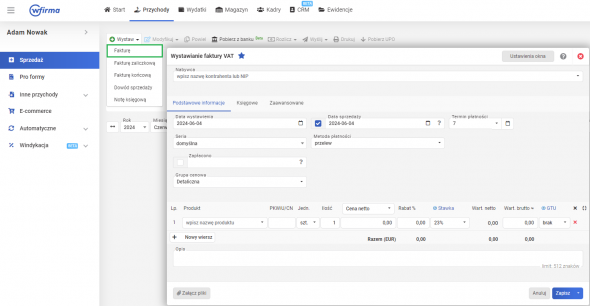

Jak wystawić faktury i inne dokumenty sprzedaży w systemie wFirma.pl?

System wFirma.pl do program do faktur ale również do samodzielnego prowadzenia księgowości online. Użytkownicy systemu wFirma.pl szybko i łatwo wystawią faktury i inne dokumenty sprzedaży z każdego urządzenia z dostępem do Internetu.

W celu wystawienia faktury sprzedaży należy przejść do zakładki PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ. W wyświetlonym oknie należy uzupełnić wszystkie wymagane pola i zapisać.