Wraz z końcem roku przedsiębiorcy mają problem z ujęciem kosztów w odpowiednim okresie. Jak należy ujmować koszty na przełomie roku w KPIR oraz jak to wygląda na gruncie podatku dochodowego i podatku VAT?

Prawo do odliczania VAT z faktur z zakończonego roku

Zgodnie z zasadą ogólną prawo do obniżenia podatku należnego o naliczony następuje co do zasady w dniu dostarczenia towaru lub wykonania usługi, jednak nie wcześniej niż w dniu otrzymania faktury. Dodatkowo warto wiedzieć, że obniżenia podatku należnego można dokonać również w deklaracji podatkowej składanej za jeden z dwóch kolejnych okresów rozliczeniowych. Przy czym okresem może być miesiąc lub kwartał, zgodnie z wybraną formą rozliczeń. Zgodnie z art. 86 ust. 13 ustawy o VAT:

Jeśli podatnik nie skorzystał z możliwości obniżenia podatku należnego o naliczony, może tego dokonać przez dokonanie korekty deklaracji podatkowej za okres, w którym powstało prawo do obniżenia kwoty podatku należnego.

Jednak nie później niż w ciągu 5 lat, licząc od początku roku w którym powstało prawo do obniżenia podatku należnego. Wyjątek stanowi wewnątrzwspólnotowe nabycie towarów w tym przypadku okres ten liczy się od końca roku, w którym powstało prawo do obniżenia kwoty podatku należnego.

Ujęcie w kosztach faktury z poprzedniego roku podatkowego - koszty na przełomie roku

Zgodnie z art. 22 ust. 6 ustawy o PIT, koszty na przełomie roku należy ujmować w KPiR w roku podatkowym którego dotyczą. Podatnik zapisów dotyczących pozostałych wydatków powinien dokonywać jeden raz dziennie, po zakończeniu dnia, nie później niż przed rozpoczęciem działalności w dniu następnym.

W przypadku zakupu towarów handlowych i materiałów podstawowych wpis do KPiR musi nastąpić niezwłocznie po ich otrzymaniu, nie później niż przekazanie ich do magazynu, przerobu czy sprzedaży.

Wyjątkiem jest rozliczanie kosztów za pomocą metody memoriałowej, w której koszty bezpośrednie księguje się w dacie osiągnięcia odpowiadających im przychodów.

Faktura z poprzedniego roku co do zasady powinna być ujęta w roku podatkowym którego dotyczy, niemniej jednak przedsiębiorca ma prawo zaksięgować fakturę za ubiegły rok podatkowy, jeśli się na to zdecyduje i dokona wpisu w KPiR za ubiegły rok podatkowy, konieczna będzie korekta wpisów w KPiR i zeznania rocznego jeżeli zostało już złożone.

Duplikat faktury pierwotnej z zeszłego roku wystawiony w nowym roku - rozliczenie na gruncie PIT i VAT

Jeśli przedsiębiorca otrzymał fakturę zakupu, która została ujęta w ewidencjach, a tym samym został odliczony podatek VAT i ujęty koszt, jednak doszło do jej zagubienia i podatnik wystąpił do kontrahenta z prośbą o duplikat faktury wówczas duplikatu nie należy księgować a jedynie przechowywać w dokumentach firmy.

Natomiast jeśli przedsiębiorca nie otrzymał faktury pierwotnej i wystąpił o duplikat to w przypadku podatku dochodowego momentem poniesienia kosztu jest data wystawienia duplikatu, w przypadku podatku VAT podstawą odliczenia również będzie duplikat faktury, czyli co do zasady VAT przedsiębiorca będzie mógł odliczyć w okresie rozliczeniowym, w którym otrzymał duplikat lub w dwóch kolejnych okresach następujących po okresie otrzymania duplikatu.

W przypadku gdy faktura pierwotna nie dotarła do przedsiębiorcy i przedsiębiorca wystąpił o duplikat, a duplikat faktury został wystawiony po zakończeniu roku podatkowego to na gruncie podatku dochodowego konieczne będzie cofnięcie się do momentu, w którym powinna zostać ujęta pierwotna faktura i w tym okresie zaksięgować koszt. W przypadku gdy zostało już złożone zeznanie roczne konieczna będzie jego korekta oraz przedstawienie uzasadnienia do US.

Podatek VAT natomiast należy odliczyć w miesiącu (kwartale) otrzymania duplikatu.

Przykład

Pani Joanna w lutym 2023 r. otrzymała duplikat faktury zakupowej z grudnia 2022 r. Pierwotna faktura nie dotarła do Pani Joanny w związku z tym jak należy ująć duplikat faktury?

W tej sytuacji należałoby cofnąć się do okresu wystawienia duplikatu faktury, tj. do grudnia oraz w tym okresie zaksięgować koszt. Natomiast podatek VAT należy odliczyć w miesiącu (kwartale) otrzymania duplikatu.

Księgowanie faktury z poprzedniego roku w systemie wfirma.pl

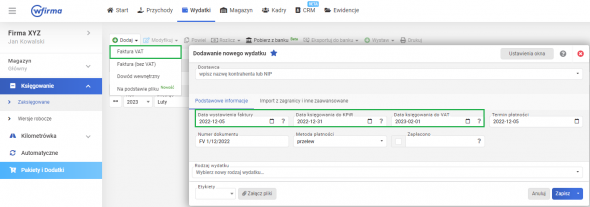

Aby taką fakturę zaksięgować w systemie wfirma.pl należy przejść do zakładki WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA BEZ VAT i wybrać odpowiedni schemat księgowy a następnie uzupełnić pola:

- Data wystawienia faktury - faktyczna data kiedy faktura została wystawiona,

- Data księgowania do KPiR - 1 dzień bieżącego miesiąca (w ramach roku podatkowego w którym faktura została wystawiona) jeżeli faktura została odnaleziona przed końcem roku, lub 31 grudnia jeżeli faktura została odnaleziona po zakończonym roku,

- Data księgowania do VAT - 1 dzień miesiąca w którym chcemy odliczyć VAT (z uwzględnieniem zasad ograniczających prawo do odliczenia VAT).

Po zapisaniu faktura zostanie ujęta automatycznie w KPiR w dacie księgowania do KPiR oraz w Rejestrze VAT Zakupu w dacie księgowania do VAT, a w w przypadku czynnych podatników VAT, w pliku JPK_V7 zostanie ujęta faktyczna data wystawienia faktury.