Ryczałt od przychodów ewidencjonowanych jest jedną z prostszych form opodatkowania, ponieważ polega na opodatkowaniu przychodów określoną stawką ryczałtu bez pomniejszania ich o koszty uzyskania przychodu. Z tej formy opodatkowania mogą skorzystać osoby fizyczne wykonujące pozarolniczą działalność gospodarczą lub świadczące usługi najmu również w formie spółki jawnej lub cywilnej, a także osoby duchowne. Ryczałt 2026 sprawdź jakie limity obowiązują w bieżącym roku!

Ryczałt 2026 - jakie limity obowiązują 2026 roku?

Aby możliwe było skorzystanie z opodatkowania w formie ryczałtu od przychodów ewidencjonowanych, należy spełnić warunki dotyczące limitów osiąganych przychodów. Podatnicy mogą wybrać opodatkowanie w formie ryczałtu od przychodów ewidencjonowanych, jeżeli w poprzednim roku podatkowym uzyskali:

- przychody z działalności wykonywanej samodzielnie w wysokości nieprzekraczającej 2 000 000 euro (w 2026roku jest to limit 8 517 200 zł), lub

- przychody wyłącznie z działalności prowadzonej w formie spółki, a łączne przychody wspólników nie przekroczyły 2 000 000 euro (limit w 2026 roku wynosi 8 517 200 zł).

W przypadku podatników, którzy są uprawnieni do kwartalnego rozliczania podatku, limit ten wynosi 200 000 euro (limit w 2026 roku wynosi 851 720 zł).

Początkujący przedsiębiorca, który przekroczy wspomniane limity w pierwszym roku podatkowym, nie traci prawa do rozliczania się w formie ryczałtu, jednak w kolejnych latach zobowiązany jest do pilnowania limitów.

Przekroczenie limitu przychodu w trakcie roku nie powoduje, że jeszcze w jego trakcie należy zmienić formę opodatkowania. Utrata prawa do formy ryczałtowej obowiązywać będzie od 1 stycznia roku następnego.

Przykład 1.

Pan Benedykt prowadzi jednoosobową działalność w zakresie usług programistycznych. Pan Benedykt nie uregulował należności za dostarczony sprzęt komputerowy w kwocie 15 000 zł w terminie 90 dni od terminu płatności wskazanego na fakturze. To zobowiązanie zwiększyło przychody pana Benedykta, co spowodowało obowiązek zapłaty podatku od przychodu powiększonego o dokonaną korektę w związku z zatorami płatniczymi. Czy kwota 15 000 złotych wlicza się do limitu 2 000 000 euro?

Nie, do limitu 2 000 000 euro nie jest liczona kwota zwiększenia w ramach ulgi za złe długi.

Ryczałt 2026- stawki ryczałtu od przychodów ewidencjonowanych

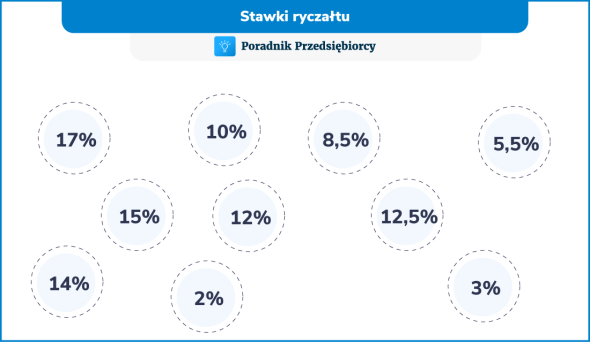

Jak wcześniej wspomniano, podatnicy, którzy jako formę rozliczeń z fiskusem wybrali ryczałt od przychodów ewidencjonowanych, w zależności od profilu wykonywanej działalności mogą skorzystać z jednej z ośmiu stawek ryczałtu. W przypadku prowadzenia złożonej działalności podlegającej pod kilka stawek możliwe jest posłużenie się kilkoma z nich. Należy jednak zwrócić uwagę, że wyróżnia się pięć najczęściej występujących stawek: 17%, 15%, 8,5%, 5,5% oraz 3%. Szczegółowe informacje o przypisaniu rodzaju działalności do stawki ryczałtu reguluje art. 12 ust. 1 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

Stawka ryczałtu 17%

Według stawki 17% mogą być opodatkowane przychody osiągane w zakresie wolnych zawodów. Zgodnie z art. 4 ust. 1 pkt 11 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne jako wolne zawody należy rozumieć pozarolniczą działalność gospodarczą wykonywaną osobiście przez:

- tłumaczy,

- adwokatów,

- notariuszy,

- radców prawnych,

- biegłych rewidentów,

- księgowych,

- agentów ubezpieczeniowych,

- agentów oferujących ubezpieczenia uzupełniające,

- brokerów reasekuracyjnych,

- brokerów ubezpieczeniowych,

- doradców podatkowych,

- doradców restrukturyzacyjnych,

- maklerów papierów wartościowych,

- doradców inwestycyjnych,

- agentów firm inwestycyjnych,

- rzeczników patentowych

- z tym że za osobiste wykonywanie wolnego zawodu uważa się wykonywanie działalności bez zatrudniania na podstawie umów o pracę, umów zleceń, umów o dzieło oraz innych umów o podobnym charakterze osób, które wykonują czynności związane z istotą danego zawodu.

Stawka ryczałtu 15%

Według stawki 15% opodatkowuje się następujące świadczenia usług:

PKWiU | Opis |

18.20.30.0 | reprodukcji komputerowych nośników informacji |

45.40.40.0 | pośrednictwa w sprzedaży motocykli oraz części i akcesoriów do nich |

grupa 46.1 | pośrednictwa w sprzedaży hurtowej |

52.10.12.0 | magazynowania i przechowywania cieczy i gazów |

52.10.19.0 | magazynowania i przechowywania towarów w strefach wolnocłowych |

52.21.24.0 | parkingowych |

ex 52.21.29.0 | obsługi centrali wzywania radio-taxi |

ex 52.22.13.0 | pilotowania na wodach morskich i przybrzeżnych |

ex 52.22.14.0 | pilotowania na wodach śródlądowych |

58.11.60.0 | licencyjnych związanych z nabywaniem praw do książek, broszur, ulotek, map itp. |

58.12.30.0 | licencyjnych związanych z nabywaniem praw do korzystania z wykazów i list (np. adresowych, telefonicznych) |

58.14.40.0 | licencyjnych związanych z nabywaniem praw do czasopism i pozostałych periodyków |

58.19.30.0 | licencyjnych związanych z nabywaniem praw do pozostałych wyrobów drukowanych |

58.21.40.0 | licencyjnych związanych z nabywaniem praw do korzystania z gier komputerowych |

58.29.50.0 | licencyjnych związanych z nabywaniem praw do korzystania z programów komputerowych |

58.12.40.0 | związanych ze sprzedażą miejsca reklamowego w wykazach i listach (np. adresowych, telefonicznych) |

dział 60 | związanych z nadawaniem programów ogólnodostępnych i abonamentowych |

ex 63.11.1 | przetwarzania danych |

59.11.25.0 | przesyłania strumieni wideo przez internet |

63.91.1 | agencji informacyjnych |

63.99 | agencji pozostałych w zakresie informacji, gdzie indziej niesklasyfikowanych |

sekcja K | finansowych i ubezpieczeniowych, innych niż świadczone w ramach wolnych zawodów |

68.3 | związanych z obsługą nieruchomości, świadczonych na zlecenie |

dział 69 | prawnych, rachunkowo-księgowych i doradztwa podatkowego, innych niż świadczone w ramach wolnych zawodów |

dział 70 | – usługi firm centralnych (head office); – usług doradztwa związanych z zarządzaniem (PKWiU ex dział 70), z wyjątkiem usług doradztwa związanych z zarządzaniem rynkiem rybnym (PKWiU 70.22.16.), innych niż świadczone w ramach wolnych zawodów |

dział 73 | reklamowych; usług badania rynku i opinii publicznej |

74.2 | fotograficznych |

74.3 | tłumaczeń pisemnych i ustnych, innych niż świadczone w ramach wolnych zawodów |

dział 78 | związanych z zatrudnieniem |

dział 79 | świadczonych przez organizatorów turystyki, pośredników i agentów turystycznych oraz pozostałych usług rezerwacji i usług z nią związanych |

dział 80 | detektywistycznych i ochroniarskich, z wyjątkiem robót związanych z instalowaniem systemów przeciwpożarowych i przeciwwłamaniowych z późniejszym monitoringiem |

81.10.10.0 81.29.11.0 82.9 82.20.10.0 | obsługi nieruchomości wykonywanych na zlecenie, polegających m.in. – na utrzymaniu porządku w budynkach, kontroli systemów ogrzewania, wentylacji, klimatyzacji, wykonywaniu drobnych napraw, – dezynfekcji i tępienia szkodników, – związanych ze wspomaganiem prowadzenia działalności gospodarczej, gdzie indziej niesklasyfikowanych, – centrów telefonicznych (call center), – powielania, – związanych z organizowaniem kongresów, targów i wystaw |

ex dział 88 | – w zakresie pomocy społecznej bez zakwaterowania (PKWiU ex dział 88), innych niż świadczone w ramach wolnych zawodów, z wyłączeniem usług pomocy społecznej bez zakwaterowania w zakresie odwiedzania i pomocy domowej świadczonych osobom niepełnosprawnym (PKWiU 88.10.14), – pomocy społecznej bez zakwaterowania w zakresie opieki dziennej świadczonych osobom dorosłym niepełnosprawnym (PKWiU 88.10.15), |

dział 90 | kulturalnych i rozrywkowych |

dział 93 | związanych ze sportem, rozrywką i rekreacją |

Stawka ryczałtu 14%

Według stawki 14% opodatkowuje się następujące świadczenia usług:

| PKWiU | Opis |

| dział 86 | usługi w zakresie opieki zdrowotnej |

| dział 71 | usługi architektoniczne i inżynierskie, usługi badań i analizy technicznych |

| 74.1 | usługi w zakresie specjalistycznego projektowania |

Stawka ryczałtu 12%

Według stawki 12% opodatkowuje się następujące świadczenia usług:

| PKWiU | Opis |

| ex 58.21.10.0 | usługi związane z wydaniem pakietów gier komputerowych, z wyłączeniem publikowania gier komputerowych w trybie on-line |

| 58.29.1 | usługi związane z wydaniem oprogramowania systemowego |

| 58.29.2 | usługi związane z wydaniem oprogramowania użytkowego |

| e 58.29.3 | usługi związane z wydaniem oprogramowania komputerowego pobieranego z Internetu, z wyłączeniem pobierania oprogramowania w trybie on-line |

| 62.02.10.0 | usługi związane z doradztwem w zakresie sprzętu komputerowego |

| ex 62.01.1 | usługi związane z oprogramowaniem |

| 62.01.2 | usługi objętych grupowaniem "Oryginały oprogramowania komputerowego" |

| ex 62.02 | usługi związane z doradztwem w zakresie oprogramowania |

| ex 62.09.20.0 | usługi w zakresie instalowania oprogramowania |

| 62.03.1 | usługi związane z zarządzaniem siecią i systemami informatycznymi |

Stawka ryczałtu 8,5% (do kwoty 100 000 zł) oraz 12,5% (powyżej kwoty 100 000 zł)

Stawka ryczałtu 8,5% dotyczy przychodów do kwoty 100 000 zł oraz 12,5% przychodów od nadwyżki ponad kwotę 100 000 zł z tytułu:

PKWIU | Opis |

brak określenia | otrzymanych lub postawionych do dyspozycji podatnika w roku kalendarzowym pieniędzy i wartości pieniężnych oraz wartości otrzymanych świadczeń w naturze i innych nieodpłatnych świadczeń z tytułu umowy najmu, podnajmu, dzierżawy, poddzierżawy lub innych umów o podobnym charakterze |

brak określenia | z najmu, podnajmu, dzierżawy, poddzierżawy oraz z innych umów o podobnym charakterze, składników majątku związanych z działalnością gospodarczą |

dział 55 | świadczenia usług związanych z zakwaterowaniem |

68.20.1 | świadczenia usług wynajmu i obsługi nieruchomości własnych lub dzierżawionych |

dział 72 | wykonywania usług w zakresie badań naukowych i prac rozwojowych |

77.11.10.0 | wynajmu i dzierżawy samochodów osobowych i furgonetek, bez kierowcy |

77.12.1 | wynajmu i dzierżawy pozostałych pojazdów samochodowych (z wyłączeniem motocykli), bez kierowcy |

77.34.10.0 | wynajmu i dzierżawy środków transportu wodnego bez załogi |

77.35.10.0 | wynajmu i dzierżawy środków transportu lotniczego bez załogi |

77.39.11.0 | wynajmu i dzierżawy pojazdów szynowych (bez obsługi) |

77.39.12.0 | wynajmu i dzierżawy kontenerów |

77.39.13.0 | wynajmu i dzierżawy motocykli, przyczep kempingowych i samochodów z częścią mieszkalną, bez kierowcy |

77.40 | wynajmu i dzierżawy własności intelektualnej i podobnych produktów z wyłączeniem prac chronionych prawem autorskim |

dział 87 | świadczenia usług pomocy społecznej z zakwaterowaniem, |

Stawka 8,5%

Stawka ryczałtu 8,5% dotyczy przychodów:

PKWIU | Opis |

brak określenia | z działalności usługowej, w tym przychodów z działalności gastronomicznej w zakresie sprzedaży napojów o zawartości alkoholu powyżej 1,5%, z zastrzeżeniem lp. 1, 2, 3 tiret pierwsze, 4 oraz 6–8 tabeli |

84.25.11.0 | ze świadczenia usług związanych ze zwalczaniem pożarów i zapobieganiem pożarom |

dział 85 | ze świadczenia usług w zakresie edukacji (w tym nauczycieli w zakresie świadczenia usług edukacyjnych polegających na udzielaniu lekcji na godziny, ryczałt), |

dział 91 | ze świadczenia usług związanych z działalnością bibliotek, archiwów, muzeów oraz pozostałych usług w zakresie kultury |

brak określenia | z działalności polegającej na wytwarzaniu przedmiotów (wyrobów) z materiału powierzonego przez zamawiającego |

brak określenia | prowizje uzyskane przez komisanta ze sprzedaży na podstawie umowy komisu |

brak określenia | prowizje uzyskane przez kolportera prasy na podstawie umowy o kolportaż prasy |

brak określenia | otrzymanych z tytułu odszkodowania za szkody dotyczące składników majątku związanych z prowadzoną działalnością gospodarczą lub z prowadzeniem działów specjalnych produkcji rolnej |

Przykład 1.

Pani Grażyna prowadzi najem prywatny mieszkania. W styczniu uzyskała przychód w kwocie 5 000 zł. Jak obliczyć ryczałt 8,5%?

W przypadku najmu prywatnego właściwą forma opodatkowania jest ryczałt od przychodów ewidencjonowanych. W związku z tym, że nie został przekroczony limit przychodu 100 000 zł właściwą stawką ryczałtu jest 8,5% a zaliczka na podatek dochodowy za styczeń wynosi 425 zł czyli 5 000 zł x 8,5%.

Stawka 5,5%

Stawka 5,5% stosowana jest w przypadku przychodów:

- z działalności wytwórczej, robót budowlanych lub w zakresie przewozów ładunków taborem samochodowym o ładowności powyżej 2 ton;

- prowizji uzyskanych z działalności handlowej w zakresie sprzedaży jednorazowych biletów komunikacji miejskiej, znaczków do biletów miesięcznych, znaczków pocztowych, żetonów i kart magnetycznych do automatów;

- z odpłatnego zbycia świadectw pochodzenia, o których mowa w art. 14 ust. 2 pkt 14 ustawy o PIT.

Przykład 2.

Pan Mariusz prowadzi działalność gospodarczą opodatkowaną ryczałtem. W styczniu uzyskał przychód w kwocie 1 000 zł i poniósł koszty w kwocie 200 zł. Biorąc pod uwagę fakt, że pan Mariusz stosuje ryczałt 5,5% jak obliczyć podatek?

W przypadku opodatkowania ryczałtem, koszty nie są uwzględniane przy obliczaniu zaliczki na podatek dochodowy. W związku z tym zaliczka na podatek za styczeń wynosi 55 zł, czyli 1 000 zł x 5,5%.

Stawka 3%

Stawka ryczałtu 3% obejmuje przychód:

- z działalności gastronomicznej, za wyjątkiem sprzedaży napojów o zawartości alkoholu powyżej 1,5%;

- z usług w zakresie produkcji zwierzęcej;

- z usług w zakresie handlu;

- z działalności rybaków zalewowych oraz morskich w zakresie sprzedaży ryb oraz innych surowców pochodzących z własnych połowów;

- z odpłatnego zbycia ruchomych składników majątku, które są wykorzystywane w ramach pozarolniczej działalności gospodarczej (poza nieruchomościami, które są opodatkowane podatkiem 10%);

- z odpłatnego zbycia ruchomych składników majątku przedsiębiorstwa w spadku.

- o których mowa w art. 14 ust. 2 pkt 2, 5-10 i 19-21 ustawy o podatku dochodowym.

Podatek ryczałtowy 2026 a rzadko stosowane stawki

Poza pięcioma podstawowymi stawkami ryczałtu, które zostały wcześniej omówione, wyodrębnia się również dwie, które stosowane są bardzo rzadko. Mowa tutaj o 10% oraz 2% stawce ryczałtu.

Stawka ryczałtu 10%

Stawka ta stosowana jest w przypadku odpłatnego zbywania praw majątkowych lub nieruchomości, które:

- są wartościami niematerialnymi lub prawnymi lub kwalifikują się jako środki trwałe i podlegają ujęciu w rejestrze środków trwałych lub wartości niematerialnych i prawnych;

- ze względu na okres użytkowania krótszy lub równy rok nie zostały zakwalifikowane do środków trwałych ani wartości niematerialnych i prawnych;

- są składnikami majątku, które stanowią spółdzielcze prawo do lokalu użytkowego lub udział w takim prawie, które nie podlegają ujęciu w ewidencji środków trwałych ani wartości niematerialnych i prawnych.

Stawka ryczałtu 2%

Stawka ryczałtu opodatkowuje przychód uzyskany ze sprzedaży wyrobów przetworzonych w sposób inny niż przemysłowy produktów pochodzenia roślinnego i zwierzęcego z własnej uprawy i hodowli lub chowu.

Ryczałt 2026 w systemie wFirma.pl

W systemie wFirma.pl możliwe jest prowadzenie ewidencji dla firmy, która korzysta z formy opodatkowania, jaką jest ryczałt od przychodów ewidencjonowanych. Dostępne są wszystkie określone przez ustawodawcę stawki ryczałtu dla działalności gospodarczej oraz możliwe jest prowadzenie ewidencji przychodów z opcją pobrania JPK_EWP.

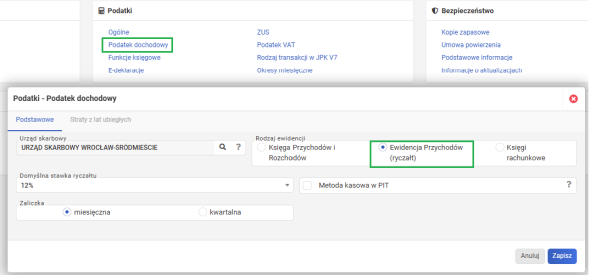

Aby móc rozliczać się z ryczałtu za pomocą systemu, należy na założonym koncie w zakładce: USTAWIENIA » PODATKI » PODATEK DOCHODOWY w pozycji RODZAJ EWIDENCJI wybrać opcję EWIDENCJA PRZYCHODÓW (RYCZAŁT).

Wówczas po określeniu ryczałtu jako formy opodatkowania możliwe jest w trakcie wystawiania faktury określenie dla pozycji stawki ryczałtu. Następnie po wystawieniu faktury trafi ona do Ewidencji Przychodów pod wybraną stawką ryczałtu.

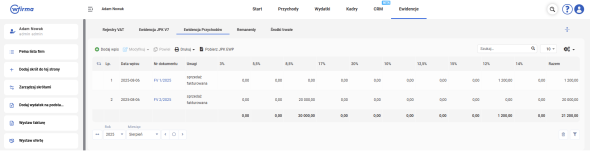

Ewidencja Przychodów znajduje się w zakładce EWIDENCJE » EWIDENCJA PRZYCHODÓW, gdzie uzupełnione zostaną wszystkie wpisy wprowadzone w zakładce PRZYCHODY, z podziałem na odpowiednie stawki zryczałtowanego podatku dochodowego.

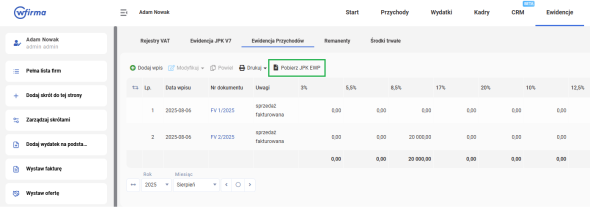

Na żądanie organu podatkowego użytkownik będzie mógł pobrać JPK_EWP w zakładce: EWIDENCJE » EWIDENCJA PRZYCHODÓW i na dole strony wybrać okres, za jaki plik ma zostać wygenerowany. Po czym należy wybrać opcję POBIERZ JPK EWP.

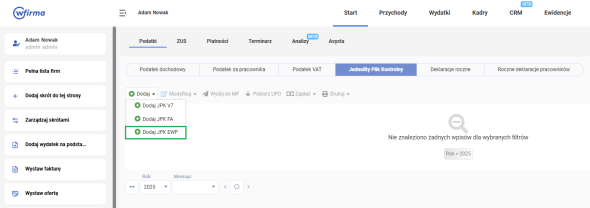

Plik JPK_EWP można też w systemie wygenerować z poziomu START » PODATKI » JEDNOLITY PLIK KONTROLNY » DODAJ » DODAJ JPK EWP.

Z tego poziomu również możliwa jest wysyłka pliku poprzez oznaczenie go i skorzystanie z opcji WYŚLIJ DO MF.

W 2027 roku podatnicy po raz pierwszy będą zobowiązani do wygenerowania pliku JPK_EWP wraz z rocznym zeznaniem PIT-28 za rok 2026, składanym do 30 kwietnia 2027 r. System wFirma.pl będzie również umożliwiał przygotowanie i wysyłkę tego pliku.

Polecamy:

Najczęstsze pytania o ryczałt 2026

Czym jest ryczałt od przychodów ewidencjonowanych?

Jakie korzyści wynikają z wyboru ryczałtu od przychodów ewidencjonowanych?

Jakie stawki ryczałtu są dostępne?