Przepisy, które wraz z 1 stycznia 2022 roku weszły w życie w ramach Polskiego Ładu, dla wielu Polaków są największą zmianą podatkową od lat. W związku z tym warto przyjrzeć się następującej kwestii: czy ryczałt ewidencjonowany dla samozatrudnionych jest korzystnym rozwiązaniem? W głównej mierze ustalenie odpowiedzi na to pytanie może być istotne dla programistów, którzy współpracują na zasadach B2B. W artykule porównamy ryczałt z innymi formami opodatkowania, uwzględniając zmiany wprowadzone przez Polski Ład, oraz dokonane zostanie porównanie B2B z umową o pracę.

Polski Ład – ważne zmiany dla form opodatkowania

Kilkaset stron ustawy Polskiego Ładu dotyka bardzo wielu obszarów gospodarki i społeczeństwa. Najważniejsze zmiany odnoszące się do form opodatkowania, które weszły w jego ramach, to między innymi:

podwyższona kwota wolna od podatku z 8000 do 30 000 zł (skala podatkowa);

składki zdrowotne od dochodu (skala podatkowa, podatek liniowy);

składki zdrowotne od przychodu (ryczałt);

brak możliwości odliczenia składek zdrowotnych (wszystkie formy);

wyższy drugi próg podatkowy z 85 528 do 120 000 zł (skala podatkowa);

możliwość połączenia ulgi IP BOX z Ulgą B+R (skala podatkowa, podatek liniowy);

możliwość wspólnego rozliczenia się z małżonkiem, nawet jeśli zawarcie małżeństwa nastąpiło w trakcie roku (skala podatkowa);

nowe stawki ryczałtu oraz przemodelowanie czynności objętych danymi stawkami (ryczałt).

Pierwszy wybór – samozatrudnienie czy umowa?

W związku ze zmianami podatkowymi, wiele osób zastanawia się, czy lepsze jest zatrudnienie na umowę o pracę, czy na samozatrudnieniu. Patrząc na to, jak zrewolucjonizowane zostały formy opodatkowania, może się okazać, że umowa o pracę jest mniej atrakcyjna i to samozatrudnienie pozwoli na zaoszczędzenie na podatkach czy składkach ZUS. Szczególnie informatycy i inni specjaliści branży IT, którzy obecnie pracują na umowę o pracę, powinni przeliczyć, czy aktualne warunki i zmiany związane z Polskim Ładem nie są dobrym momentem, by przejść na model B2B.

Jak kształtują się składki i podatki w przypadku umowy o pracę?

Kształtowanie się składek oraz podatków najlepiej przedstawić na przykładzie. Porównajmy więc wartości podatku i składek zdrowotnych, jakie przyjdzie zapłacić programiście osiągającemu prawie 8 tysięcy złotych wynagrodzenia. Pod lupę weźmiemy kształtowanie się wszelkich kosztów związanych z wynagrodzeniem informatyka, który nie zdecydował się na samozatrudnienie. Porównanie podzielimy na trzy obszary – umowę o pracę, umowę zlecenie oraz umowę o dzieło. W każdym przypadku informatyk osiąga dochód netto w wysokości prawie 8 tysięcy złotych.

Taki specjalista IT zatrudniony na umowę o pracę uzyskuje wynagrodzenie brutto w wysokości 11 205,17 zł. W ramach tej pensji zaliczka na podatek PIT wyniesie 1176,00 zł, podczas gdy składki ZUS pracownika obejmą w sumie 1536,23 zł. Jest to suma kosztów z tytułu ubezpieczenia emerytalnego, ubezpieczenia rentowego, ubezpieczenia chorobowego oraz ubezpieczenia zdrowotnego. Dodatkowo pracodawca ponosi koszt składek ZUS po swojej stronie w kwocie 2294,83 zł. Całkowity koszt zatrudnienia pracownika klarował się więc w wysokości 13 500 zł, a sam pracownik finalnie otrzyma na rękę 7622,74 zł.

Jak kształtują się składki i podatki w przypadku samozatrudnienia?

W poniższych tabelach przedstawiamy najważniejsze różnice przy danej formie opodatkowania w kontekście składek ZUS oraz podatku dochodowego.

Składki zdrowotne | |||

Skala podatkowa | Ryczałt* | Podatek liniowy | |

Podstawa wyliczenia składki | Dochód pomniejszony o zapłacone składki społeczne nieujęte w KUP | Przychód | Dochód pomniejszony o zapłacone składki społeczne nieujęte w KUP |

Stawka składki | 9% | wysokość zależna od pułapu przychodów | 4,9% |

Minimalna wartość składki zdrowotnej | 270,90 zł | 335,94 zł (wartość równa/mniejsza niż 60 000 zł) 559,89 zł (wartość pomiędzy 60 000 – 300 000 zł) 1007,81 zł (wartość powyżej 300 000 zł) | 270,90 zł |

*Podstawą składki zdrowotnej od stycznia 2022, jest przeciętne miesięczne wynagrodzenie w IV kwartale 2021 które wynosi 6221,04 zł.

Podatek dochodowy | |||

Skala podatkowa | Ryczałt | Podatek liniowy | |

Podstawa wyliczenia | Dochód narastający pomniejszony o narastające zapłacone składki społeczne nieujęte w KUP | Przychód pomniejszony o składki społeczne | Dochód narastający pomniejszony o narastające zapłacone składki społeczne nieujęte w KUP |

Stawka | 17% do progu 120 000 zł, 32% nadwyżki ponad | Zależna od formy działalności. Dostępne są stawki: 17%, 15%, 14%, 12,5%, 12%, 10%, 8,5%, 5,5%, 3% i 2% | 19% |

Kwota wolna od podatku | Tak – 5100 zł | Nie | Nie |

Składki społeczne rozliczane są analogicznie jak w 2021 roku. Możliwe jest odliczenie składek ZUS, jeśli te nie były ujęte w KUP (opcja dla skali podatkowej i podatku liniowego) od dochodu do opodatkowania.

Ryczałt ewidencjonowany dla samozatrudnionych

Aby móc wybrać ryczałt od przychodów ewidencjonowanych, należy spełnić warunki określone w ustawie o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne. Są nimi m.in:

nieuzyskanie przychodów z działalności w wysokości przekraczającej 2 000 000 euro (w przypadku wspólników limit ten jest indywidualny), czyli w przeliczeniu na złotówki 9 030 600 zł w 2021 roku;

niedokonywanie sprzedaży jako apteka, w zakresie kupna i sprzedaży wartości dewizowych czy w zakresie handlu częściami i akcesoriami do pojazdów mechanicznych.

Przed wyborem ryczałtu od przychodów ewidencjonowanych warto poznać dokładną charakterystykę tej formy opodatkowania. Ryczałt jest uproszczoną formą opodatkowania przychodu (nie dochodu, jak w przypadku innych form opodatkowania). W tej sytuacji nie jest możliwe odliczenie od przychodów kosztów ich uzyskania. Odliczeniu podlegają natomiast składki ZUS (społeczne), a w zeznaniu rocznym część dostępnych ulg, jak np.:

wpłaty na IKZE;

ulga rehabilitacyjna;

ulga na internet;

darowizny na określone cele.

Ważnym warunkiem do skorzystania z ryczałtu jest nieświadczenie usług na rzecz byłego lub obecnego pracodawcy – w zakresie takich samych czynności, jakie wykonywano w roku poprzedzającym rok podatkowy lub w roku podatkowym w ramach stosunku pracy.

W ustawie o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne znajduje się wykaz dostępnych stawek ryczałtu. W przypadku gdy poszukiwany jest właściwy ryczałt dla programisty, wówczas jeśli osiągane przychody są związane z:

doradztwem w zakresie sprzętu komputerowego (PKWiU 62.02.10.0);

doradztwem w zakresie oprogramowania (PKWiU ex 62.02);

oprogramowaniem (PKWiU ex 62.01.1);

nadawaniem programów ogólnodostępnych i abonamentowych (PKWiU dział 60);

grupowaniem „Oryginały oprogramowania komputerowego” (PKWiU 62.01.2);

zakresem instalowania oprogramowania (PKWiU 62.09.20.0);

zarządzaniem siecią i systemami informatycznymi (PKWiU 62.03.1)

– właściwą stawką ryczałtu jest 12%.

Ze względu na niskie stawki ryczałtu oraz fakt, że podlega on pod uproszczenia, ryczałt ewidencjonowany dla samozatrudnionych może okazać się bardzo oszczędnym rozwiązaniem. Zwłaszcza dla branży IT.

Ryczałt ewidencjonowany dla samozatrudnionych z wFirma

Ryczałt to doskonały sposób na optymalizację procesów biznesowych działalności z jednego podstawowego powodu. Mowa tutaj o księgowości, która wielu podatnikom sprawia trudności, a w tej formie opodatkowania jest ona znacznie uproszczona. W przeszłości wszelkie kwestie rachunkowe przedsiębiorcy przekazywali specjalizującej się w tym obszarze firmie, czyli do biura rachunkowego, natomiast w dobie cyfryzacji możliwe jest samodzielne prowadzenie księgowości online. Księgowość online wFirma to wszystkie niezbędne funkcjonalności zebrane w jednym prostym narzędziu. W ramach serwisu przedsiębiorca jest w stanie zapanować nad takimi obszarami, jak:

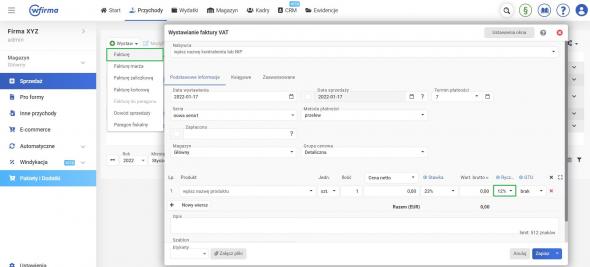

System wFirma.pl na stałe automatyzuje wiele obszarów działalności, szczególną uwagę przykładając do ewidencji przychodów i KPiR. Platforma samoistnie tworzy całą ewidencję VAT, generuje niezbędne pliki JPK_V7, a także umożliwia wystawienie faktury w ośmiu szablonach, przetłumaczoną na jeden z dziewięciu języków z możliwością dołączenia własnego logo firmy. W celu wystawienia faktury sprzedaży na ryczałcie wystarczy przejść do zakładki: PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ i uzupełnić niezbędne dane takie jak informację nabywcy, terminie płatności, przedmiocie sprzedaży, ilości sprzedaży, cenie sprzedaży i stawce ryczałtu.

Tak wystawiona faktura zostanie automatycznie ujęta w ewidencji przychodów na podstawie której generowana jest w systemie zaliczka na podatek.

System księgowy wFirma cieszy się szczególnie dużą popularnością wśród pracowników branży IT, którzy z własnej woli lub z przymusu przeszli na samozatrudnienie. Bez względu na formę opodatkowania kwestia fakturowania, rozliczania się z urzędem skarbowym lub odpowiednie wyliczenie składek ZUS przy prowadzeniu księgowości samodzielne nie będzie stanowić problemu dla programistów, którzy nigdy nie mieli do czynienia z tego typu procesami. Sprawdź samodzielną księgowość dla branży IT.