Zakładanie działalności gospodarczej wiąże się z koniecznością dopełnienia wielu obowiązków. Chcąc zoptymalizować zobowiązania podatkowe względem urzędu skarbowego, należy zastanowić się nad formą opodatkowania, na podstawie której rozliczany będzie podatek dochodowy PIT. Wyboru dokonuje się na druku CEIDG-1, gdzie należy wskazać wybraną przez siebie formę opodatkowania działalności. Kiedy opłaca się rozliczać działalność w oparciu o ryczałt od przychodów ewidencjonowanych? Czy ryczałt dla informatyka jest możliwy? Sprawdź!

Możliwe formy opodatkowania działalności

Podatnicy mają do wyboru trzy formy opodatkowania, które różnią się od siebie sposobem prowadzenia ewidencji, schematem wyliczania podatku oraz możliwymi odliczeniami w zeznaniu rocznym. W zależności od rodzaju prowadzonej działalności lub wysokości osiąganych przychodów do wyboru jest opodatkowanie na zasadach ogólnych (skala podatkowa), podatek liniowy lub ryczałt.

Zasady ogólne (skala podatkowa)

Rozliczanie działalności na podstawie zasad ogólnych oznacza, że zaliczka ustalana jest w oparciu o dochód, czyli osiągane przychody pomniejszone o poniesione koszty i zapłacone składki społeczne oraz kwotę zmniejszającą podatek (5100 zł). Co ważne, w tym przypadku mamy dwie stawki podatku – 17% podatku do 120 000 zł dochodu, a powyżej tej kwoty – 32%. Ta forma opodatkowania przewiduje możliwość łączenia przychodów z innych źródeł i skorzystania w składanym PIT-36 z wielu ulg podatkowych, takich jak wspólne rozliczenie z małżonkiem, ulga na dziecko, IP BOX czy IKZE. Ewidencja prowadzona jest w oparciu o KPIR.

Podatek liniowy

W przypadku podatku liniowego podatek wyliczany jest również w oparciu o dochód, czyli przychody minus koszty i zapłacone składki społeczne, jednak tutaj stawka podatku wynosi stale 19% niezależnie od wysokości osiągniętego dochodu. Taka forma opodatkowania zalecana jest podatnikom, którzy osiągają dochody powyżej 140 tys. zł. W zeznaniu rocznym PIT-36L możliwe jest odliczenie tylko kilku ulg (np. IP BOX czy B+R), a rozliczenie z małżonkiem i skorzystanie z ulgi na dziecko nie jest dostępne. Ewidencja dla podatku liniowego prowadzona jest w oparciu o KPiR.

Ryczałt od przychodów ewidencjonowanych

Wyliczenie podatku na ryczałcie jest o wiele prostsze niż w przypadku zasad ogólnych czy podatku liniowego. Jeśli chodzi o ryczałt, ponoszone koszty nie wpływają na podstawę opodatkowania, a tym samym nie mają wpływu na zaliczkę na podatek dochodowy. Oznacza to, że przy podatku zryczałtowanym podatek wyliczany jest w oparciu o osiągnięty przychód i zapłacone składki ZUS. Taka forma opodatkowania zalecana jest tym podatnikom, którzy osiągają stosunkowo wysokie przychody przy równocześnie niskich kosztach. W składanym zeznaniu rocznym PIT-28 nie łączy się przychodów z innych źródeł, a odliczyć można tylko wybrane ulgi (np. ulga na IKZE). Dodatkowo nie można skorzystać z popularnej ulgi na dziecko czy wspólnego rozliczenia z małżonkiem. Warto mieć na uwadze, że w przypadku ryczałtu nie jest możliwe rozliczenie ulgi IP BOX czy B+R (co może mieć kluczowe znaczenie dla przedsiębiorcy, który świadczy usługi programistyczne). Rozliczenia podatku dokonywane są na podstawie Ewidencji przychodów.

Czym charakteryzuje się ryczałt od przychodów ewidencjonowanych?

Przy podatku zryczałtowanym podatnik prowadzi ewidencję przychodów, a obliczanie podatku dochodowego podlegającego wpłacie do urzędu skarbowego jest o wiele prostsze niż w przypadku prowadzenia KPiR. W takiej sytuacji nie bierzemy wcale pod uwagę kosztów, które poniósł podatnik, a podstawą do wyliczenia podatku pozostaje przychód z danego miesiąca, pomniejszony o zapłacone składki społeczne.

Od tak ustalonej podstawy opodatkowania wyliczany jest podatek w oparciu o odpowiadającą danej sprzedaży stawkę ryczałtu. W 2022 roku dostępnych jest 10 stawek ryczałtu:

17% dla wolnych zawodów;

14% dla branży medycznej oraz inżynierskiej;

15%, z którego mogą skorzystać np. podatnicy świadczący usługi licencyjne;

12,5% dla rozliczenia najmu mieszkań powyżej 100 tys. zł;

12%, z którego mogą skorzystać np. podatnicy świadczący usługi programistyczne;

8,5% dla rozliczenia najmu mieszkań do 100 tys. lub np. usług gastronomicznych;

10% w zakresie obrotu nieruchomościami;

5,5% m.in. dla budowlańców;

3% dla gastronomii;

2% sprzedaży np. chowu.

Kiedy opłaca się ryczałt dla informatyka?

Rozliczanie podatku w oparciu o zryczałtowany podatek dochodowy zalecany jest tym przedsiębiorcom, którzy w ramach prowadzonej działalności nie ponoszą zbyt dużych kosztów przy jednoczesnym osiąganiu wysokich przychodów. Jak już wspomniano wcześniej, zaletą rozliczania się ryczałtem są o wiele niższe stawki podatku niż w przypadku pozostałych form opodatkowania.

Ryczałt od przychodów ewidencjonowanych nie dla wszystkich

Warto podkreślić, że nie każdy przedsiębiorca może rozliczać się ryczałtem. Ograniczenia stawia ustawa o zryczałtowanym podatku dochodowym (art. 6 i 8 ustawy), w myśl której z takiej formy opodatkowania nie może skorzystać osoba, która była lub jest zatrudniona na umowę o pracę, a zamierza prowadzić własną działalność i wykonywać w jej ramach – na rzecz byłego lub obecnego pracodawcy – takie same czynności, jak przy stosunku pracy. Ponadto należy uważać na limit osiąganych przychodów wynoszący 2 000 000 euro. Kwotę tę przelicza się na złote polskie według średniego kursu euro ogłaszanego przez NBP, obowiązującego pierwszego dnia roboczego października roku poprzedzającego rok podatkowy.

Istotny jest również profil działalności – aby nie był wyłączony z tejże formy opodatkowania. W przypadku usług informatycznych nie zostały one wyłączone z ryczałtu.

Składki ZUS na ryczałcie

Przy wyliczaniu podatku przedsiębiorca ma prawo uwzględnić zapłacone składki ZUS. Zgodnie z art. 11 ustawy o zryczałtowanym podatku dochodowym przychód pomniejsza się o wartość opłaconych składek społecznych. W przypadku gdy przedsiębiorca nie osiągnął żadnych przychodów, rozliczenie składek za ten okres jest możliwe dopiero w zeznaniu rocznym. W związku z wejściem Polskiego Ładu nie jest możliwe odliczanie składki zdrowotnej od podatku, o czym więcej w artykule: Nowy Polski Ład – składka zdrowotna uzależniona od dochodu i bez odliczenia.

Zmiana formy opodatkowania na ryczałt od przychodów ewidencjonowanych

Jeżeli przedsiębiorca decyduje się dokonać zmiany formy opodatkowania, to w tym celu musi sporządzić aktualizację wniosku CEIDG-1, gdzie wskaże nową formę opodatkowania – ryczałt od przychodów ewidencjonowanych.

Zmianę należy zgłosić w terminie do 20. dnia miesiąca następującego po miesiącu, w którym osiągnięto pierwszy przychód.

Przykład 1.

Pan Rafał chce zmienić formę opodatkowania na ryczałt od przychodów ewidencjonowanych. Przedsiębiorca planuje osiągnąć pierwszy przychód w styczniu 2022 roku. W jakim terminie należy zgłosić zmianę opodatkowania na ryczałt?

Zakładając, że pierwsza sprzedaż ma miejsce w styczniu 2022 roku, aktualizacji zmiany formy opodatkowania na ryczałt od przychodów ewidencjonowanych należy dokonać do 20 lutego 2022 roku.

Przykład 2.

Pan Michał zawarł umowę, w myśl której pierwsza faktura ma zostać wystawiona w marcu 2022 roku. Do kiedy przedsiębiorca ma czas zmienić formę opodatkowania?

Jeżeli pierwsza sprzedaż nastąpi w marcu, na zmianę formy opodatkowania na ryczałt od przychodów ewidencjonowanych podatnik ma czas do 20 kwietnia.

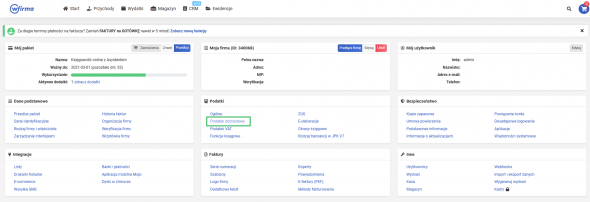

Ryczałt od przychodów ewidencjonowanych – rozliczenie w systemie wFirma

W systemie wFirma możliwe jest rozliczanie podatku dochodowego w formie ryczałtu ewidencjonowanego. Formę opodatkowania należy wybrać w zakładce USTAWIENIA » PODATKI » PODATEK DOCHODOWY.

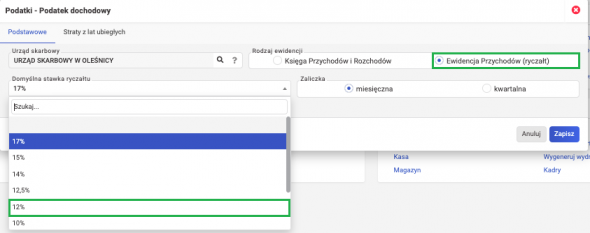

W polu RODZAJ EWIDENCJI należy wybrać opcję EWIDENCJA PRZYCHODÓW (RYCZAŁT). W polu DOMYŚLNA STAWKA RYCZAŁTU trzeba wskazać tę główną, najczęściej stosowaną przez przedsiębiorcę do wystawiania faktur, aby uzupełniła się automatycznie podczas wystawiania faktury sprzedaży. W przypadku informatyka będzie to stawka 12%.

Aby wystawić fakturę sprzedaży, należy wejść w zakładkę PRZYCHODY » SPRZEDAŻ » WYSTAW » FAKTURĘ. Po uzupełnieniu wymaganych danych domyślnie wybrana stawka ryczałtu uzupełni się automatycznie – oczywiście można ją zmienić na inną, klikając na listę dostępnych stawek ryczałtu. Tak wystawiona faktura zostanie ujęta w Ewidencji przychodów w przypisanej stawce ryczałtu oraz rejestrze VAT sprzedaży (w przypadku czynnych podatników VAT).

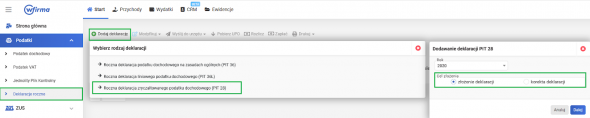

Po zakończonym roku podatkowym trzeba sporządzić zeznanie roczne PIT-28. Generując je w systemie, dane uzupełniane są automatycznie na podstawie informacji tam zawartych – Ewidencji przychodów i rozliczonych składek ZUS. W tym celu należy wejść w zakładkę START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ » ROCZNA DEKLARACJA ZRYCZAŁTOWANEGO PODATKU DOCHODOWEGO (PIT 28).