Planuję otworzyć nową działalność w połowie stycznia 2025 roku. Nie przysługuje mi prawo do ulgi na start. Czy powinnam opłacić pełne, czy częściowe składki ZUS? Jak to obliczyć? Jaką należy wziąć podstawę do wyliczeń? Czy pomniejszeniu podlegają wszystkie składki ZUS? Czy są jeszcze inne sytuacje, które mogą skutkować prawem do opłacania częściowych składek ZUS?

Katarzyna, Malbork

Przedsiębiorca, który rozpoczął prowadzenie działalności gospodarczej w trakcie miesiąca, ma możliwość pomniejszenia składek proporcjonalnie, za dni, w które faktycznie prowadził działalność. Co ważne pomniejszeniu podlegają jedynie składki społeczne, czyli:

- emerytalne (19,52%),

- rentowe (8%),

- dobrowolne chorobowe (2,45%),

- wypadkowe (1,67%),

- FP (o ile składki opłacana są od standardowej podstawy – 2,45%).

Częściowe składki ZUS od preferencji

Przedsiębiorca, który rozpoczął prowadzenie działalności gospodarczej, bądź któremu skończył się okres obowiązywania ulgi na start, najczęściej ma prawo do opłacania składek na preferencyjnych warunkach. Preferencyjne składki ZUS umożliwiają przedsiębiorcom opłacanie pomniejszonych składek za ubezpieczenia społeczne przez okres pełnych 24 miesięcy.

Przykład 1.

Pan Krystian rozpoczynający prowadzenie działalności w terminie 20 maja 2025 roku, nie chce korzystać z ulgi na start tylko od razu korzystać z 2-letniej ulgi dla nowych firm, dokonał rejestracji w ZUS za pomocą odpowiednich deklaracji zgłoszeniowych (ZUS ZUA – zgłoszenie do ubezpieczeń społecznych i zdrowotnej lub ZZA – zgłoszenie tylko do ubezpieczenia zdrowotnego) w ciągu 7 dni kalendarzowych od dnia powstania obowiązku ubezpieczeniowego. Pan Krystian ma prawo korzystać z preferencyjnych składek ZUS przez okres 24 miesięcy, w związku z czym, ulga obowiązywać go będzie do dnia 31 maja 2027 roku włącznie.

Podstawę wymiaru preferencyjnych składek opłacanych przez przedsiębiorców ZUS stanowi 30% minimalnego wynagrodzenia brutto za pracę. W roku 2025 podstawa ta wyniesie od stycznia 1 399,80 zł (30% z minimalnego wynagrodzenia za pracę).

Częściowa zapłata składek ZUS w trakcie trwania okresu preferencji często związana jest z rozpoczęciem przez przedsiębiorcę prowadzenia działalności w trakcie miesiąca. Nie jest to jednak jedyna podstawa do obliczenia częściowych składek ZUS.

- okresy zawieszenia działalności,

- likwidacja działalności w trakcie miesiąca czy

- okresy objęte zwolnieniem chorobowym przedsiębiorcy.

Częściowe składki społeczne liczy się poprzez określenie pomniejszonej podstawy na ubezpieczenie społeczne oraz fundusz pracy. Standardową podstawę na ubezpieczenia należy podzielić przez ilość dni występujących w danym miesiącu. Następnie uzyskaną podstawę dzienną należy pomnożyć przez ilość dni, w których prowadzona była działalność gospodarcza z uwzględnieniem dni wolnych oraz świąt.

Po wyliczeniu nowej podstawy składek za dany miesiąc będzie można wyliczyć częściowe składki ZUS.

Przykład 2.

Rozpoczęcie działalności gospodarczej 13 stycznia 2025 r. z prawem do opłacania preferencyjnych składek ZUS.

1 399,80 zł : 31 dni (ilość dni w styczniu) = 45,1548 zł – dzienny wymiar podstawy składek społecznych.

45,1548 zł x 19 dni (ilość dni prowadzonej działalności) = 857,94 zł – podstawa wymiaru składek za styczeń.

Częściowe składki ZUS od standardowej podstawy

Może zdarzyć się tak, że przedsiębiorca rozpoczyna działalność gospodarczą, a mimo to nie ma prawa do skorzystania z preferencyjnych składek ZUS. W takim przypadku podstawę do naliczenia standardowych składek ZUS stanowi prognozowane przeciętne miesięczne wynagrodzenie za pracę (w 2025 r. – 8 673 zł), a dokładnie 60% tego wynagrodzenia. W roku 2025 podstawa ta wyniesie 5 203,80 zł (8 673 x 60% = 5 203,80 zł).

Przykład 3.

Zawieszenie działalności gospodarczej 19 stycznia 2025 r. przy opłacaniu składek ZUS od standardowej podstawy.

5 203,80 zł : 31 dni = 167,8645 zł – dzienny wymiar podstawy składek społecznych (bez zaokrąglenia)

167,8645 zł x 19 dni = 3 189,43 zł – podstawa wymiaru składek za styczeń.

Częściowe składki ZUS od ulgi mały ZUS plus

Na ten moment przedsiębiorcy spełniający określone warunki mają możliwość korzystać z małego ZUS plus – składek od dochodu. Do małego ZUS plus przedsiębiorca może zgłosić się do 31 stycznia danego roku, gdy zachowuje ciągłość prowadzenia działalności gospodarczej. Przystąpić do małego ZUS plus może również osoba, której przywilej korzystania z 2-letniej ulgi dla nowych firm dobiegł końca, niezależnie od tego, kiedy doszło do zakończenia okresu preferencji. Prawo do małego ZUS plus mają również przedsiębiorcy, którzy w roku poprzednim zawiesili lub zamknęli działalność gospodarczą, po czym w roku bieżącym decydują się na wznowienia funkcjonowania firmy. Warunek dodatkowy, jaki muszą w tej sytuacji spełnić przedsiębiorcy, to obowiązek prowadzenia działalności gospodarczej w roku poprzednim przez co najmniej okres 60 dni.

Przykład 4.

Przedsiębiorca w roku 2024 prowadził swoją działalność gospodarczą przez okres 9 pełnych miesięcy, po czym zdecydował się ją zawiesić. Dnia 10 stycznia 2025 r. przedsiębiorca planuje wznowić swoją działalność. Jego dochód za rok 2024 wyniósł w sumie 20 000 zł. W związku z tym spełnia warunki do przystąpienia do ulgi mały ZUS plus, a podstawa składek za pełne miesiące będzie najniższa podstawą i wyniesie 1 399,80 zł.

1 399,80 zł : 31 dni (ilość dni w styczniu) = 45,1548 zł – dzienny wymiar podstawy składek społecznych (bez zaokrąglenia)

45,1548 zł x 21 dni = 948,25 zł – podstawa wymiaru składek za styczeń.

Składka zdrowotna

Składka zdrowotna jako jedyna płacona jest w całości i bez względu na to, czy przedsiębiorca ma prawo do składek preferencyjnych, czy nie. Składka na ubezpieczenie zdrowotne od 2022 roku zależy od formy opodatkowania. Więcej na jej temat składki zdrowotnej można znaleźć w artykule: Składka zdrowotna osób prowadzących działalność

System pomoże wyliczyć składki

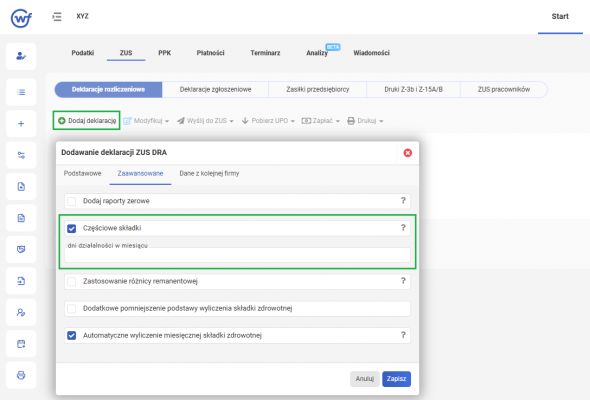

System wFirma dzięki opcji "częściowe składki", widoczna przy dodawaniu deklaracji ZUS DRA START » ZUS » DEKLARACJE ROZLICZENIOWE » DODAJ DEKLARACJĘ obliczy automatycznie częściowe składki.

Przedsiębiorca rozpoczynający prowadzenie działalności w trakcie miesiąca ma prawo do obniżenia wysokości opłacanych składek za ubezpieczenia społeczne. W zależności od tego, jakie składki ZUS przedsiębiorca jest zobowiązany opłacać (zwykły ZUS, preferencyjne składki lub składki od dochodu), tyle proporcjonalnie wyniosą go częściowe składki ZUS.