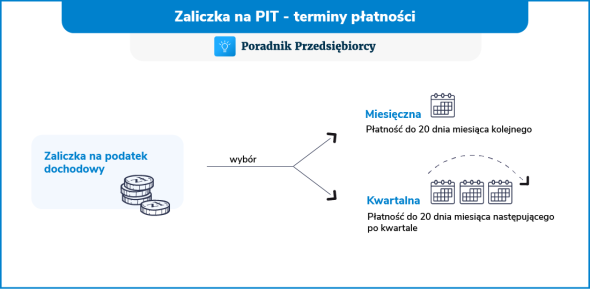

Podatnicy podatku dochodowego opodatkowani na zasadach ogólnych (skala podatkowa oraz podatek liniowy) zobowiązani są do wpłacania w ciągu roku zaliczek na podatek dochodowy. Z owego zobowiązania podatnicy mogą wywiązywać się miesięcznie lub kwartalnie (po spełnieniu określonych wymogów). Dodatkowo niektórym z nich przysługuje możliwość wpłacania tzw. zaliczek uproszczonych. Sprawdź, w jaki sposób rozliczać prawidłowo zaliczki na podatek dochodowy!

Co to jest zaliczka na podatek dochodowy?

Zaliczka na podatek dochodowy to jeden z najważniejszych obowiązków każdego podatnika. Obejmuje zapłatę z góry ustalonych podatków właściwym organom podatkowym w odpowiednim i z góry określonym terminie.

Jak wpłacać zaliczki na podatek dochodowy z tytułu prowadzonej działalności gospodarczej?

Termin opłacania zaliczek:

- zaliczki miesięczne winno się opłacać do 20. dnia miesiąca następnego (np. zaliczka za luty opłacana do 20 marca), za grudzień - do 20 stycznia roku następnego;

- zaliczki kwartalne do 20. dnia miesiąca następującego po zakończeniu kwartału (np. zaliczka za I kwartał będzie musiała być opłacona do 20 kwietnia), za ostatni kwartał roku do 20 stycznia roku następnego.

Kwartały w prawie podatkowym są stałe:

- I kwartał - styczeń, luty, marzec - zaliczka opłacana do 20 kwietnia;

- II kwartał - kwiecień, maj, czerwiec - zaliczka opłacana do 20 lipca;

- III kwartał - lipiec, sierpień, wrzesień - zaliczka opłacana do 20 października;

- IV kwartał - październik, listopad, grudzień - zaliczka opłacana do 20 stycznia roku następnego.

Przykład 1.

Antoni Nowak rozpoczął działalność gospodarczą 4 lutego 2026 r., wybierając miesięczną formę rozliczenia z podatku dochodowego. Do kiedy pan Antonii musi opłacić zaliczkę na podatek?

Pan Antoni zobowiązany jest zatem obliczyć i opłacić zaliczkę okresową za luty 2026 roku do 20 marca 2026 roku.

Zaliczki miesięczne od dochodów wymienionych w ust. 1, wpłaca się w terminie do 20 dnia każdego miesiąca za miesiąc poprzedni. Zaliczki kwartalne podatnicy wpłacają w terminie do 20 dnia każdego miesiąca następującego po kwartale, za który wpłacana jest zaliczka. Zaliczkę za ostatni miesiąc lub ostatni kwartał roku podatkowego podatnik wpłaca w terminie do 20 stycznia następnego roku podatkowego.

Zaliczki na podatek dochodowy - miesięczne

Comiesięczne wpłacanie zaliczek na podatek dochodowy jest podstawową i zarazem najpowszechniejszą formą wywiązywania się z podatkowego obowiązku. Podstawą naliczenia zaliczek jest dochód, czyli nadwyżka przychodu nad kosztami ich uzyskania. Wartości te oblicza się co miesiąc narastająco. Bez względu na to, jaką formę opodatkowania stosujemy (skala podatkowa lub podatek liniowy), zaliczki na podatek dochodowy ustala się w wysokości różnicy między podatkiem należnym od dochodu osiągniętego od początku roku a sumą zaliczek za poprzednie miesiące. Podatnicy nie mają obowiązku składać oświadczeń o wyborze miesięcznej formy rozliczeń oraz deklaracji zaliczkowych na podatek dochodowy.

Zaliczki na podatek dochodowy - kwartalne

Prawo do kwartalnego rozliczania się z podatku dochodowego mają podmioty spełniające wymogi małych podatników (wartość przychodu ze sprzedaży, w poprzednim roku, wraz z kwotą należnego VAT, nie przekroczyła 2 000 000 euro - w przeliczeniu na złotówki) oraz osoby rozpoczynające działalność gospodarczą. W 2026 roku jest to kwota 8 517 000 zł.

Zaliczki na podatek dochodowy - uproszczone

Aby móc opłacać zaliczki uproszczone, podatnik nie musi składać do urzędu skarbowego, oświadczenia na piśmie o wyborze tej formy obliczania zaliczek. Zgodnie z nowym brzmieniem art. 44 ust. 6d ustawy o PIT o wyborze uproszczonej formy wpłacania zaliczek podatnik ma obowiązek poinformować w składanym zeznaniu rocznym. Przywilejowi korzystania z zaliczek uproszczonych nie podlegają osoby, które rozpoczęły działalność gospodarczą w bieżącym lub poprzednim roku podatkowym.

Zaliczka uproszczona to zaliczka w wysokości 1/12 kwoty obliczonej od dochodu z działalności gospodarczej wykazanego w zeznaniu rocznym złożonym w poprzednim roku podatkowym albo w roku podatkowym poprzedzającym dany rok podatkowy o dwa lata (jeśli w roku poprzednim nie wystąpił dochód z działalności gospodarczej albo jego wysokość nie powodowała obowiązku zapłaty podatku).

Jak obliczyć zaliczkę na podatek dochodowy w 2026 roku?

Podatek według skali podatkowej

Obowiązek wpłacania zaliczki na podatek dochodowy powstaje co do zasady dopiero w miesiącu/kwartale, w którym dochody przekroczyły kwotę powodującą obowiązek zapłacenia podatku.

LP. | SKŁADNIK | SPOSÓB WYLICZENIA |

1. | DOCHÓD | przychód od początku roku - koszty od początku roku (!) do końca miesiąca, za który liczona jest zaliczka |

2. | DOCHÓD DO OPODATKOWANIA | dochód - składki społeczne ZUS narastająco (o ile nie były zaliczone do kosztów w KPiR) opłacone do końca miesiąca, za który wyliczana jest zaliczka |

3. | PODSTAWA OPODATKOWANIA | dochód do opodatkowania zaokrąglony do pełnych złotych |

4. | PODATEK | podstawa opodatkowania x 12% - kwota zmniejszająca podatek = podatek od początku roku (w sytuacji nieprzekroczenia progu) 120 000 zł x 12% - 3 600 zł + (podstawa opodatkowania - 120 000) x 32% = podatek od początku roku (w sytuacji przekroczenia progu) |

5. | ZALICZKA ZA DANY MIESIĄC/KWARTAŁ | podatek - zaliczki zapłacone w poprzednich miesiącach |

6. | KWOTA DO ZAPŁATY | zaliczka za dany miesiąc/kwartał zaokrąglona do pełnych złotych |

Zaliczki oblicza się od dochodu osiągniętego od początku roku (narastająco). Aby obliczyć dochód, należy od przychodu od początku roku (do końca miesiąca, za który liczona jest zaliczka) odjąć koszty od początku roku (również do końca miesiąca, za który wyliczamy zaliczkę). Od dochodu do opodatkowania odejmuje się zapłacone składki społeczne ZUS od początku roku oraz pozostałe odliczenia, szczegółowo wymienione w art. 26 ustawy o PIT - uzyskujemy podstawę do opodatkowania, którą należy zaokrąglić do pełnych złotych.

Aby obliczyć zaliczkę na podatek, należy pomnożyć podstawę opodatkowania przez stawkę podatku oraz pomniejszyć o kwotę zmniejszającą podatek. W sytuacji gdy dochód przekroczy pierwszy próg podatkowy, wartość dochodu powyżej progu należy pomnożyć przez stawkę 32%. Tak wyliczoną zaliczkę za dany miesiąc należy pomniejszyć o sumę zaliczek zapłaconych w poprzednich miesiącach/kwartałach. W ten sposób otrzymujemy kwotę do zapłaty, którą również należy zaokrąglić do pełnych złotych.

Podatek liniowy

W tym przypadku nie istnieje kwota wolna od podatku. Podatek płacony jest od pierwszej zarobionej złotówki.

LP. | SKŁADNIK | SPOSÓB WYLICZENIA |

1. | DOCHÓD | przychód od początku roku - koszty od początku roku (!) do końca miesiąca, za który liczona jest zaliczka |

2. | DOCHÓD DO OPODATKOWANIA | dochód - składki społeczne ZUS narastająco (o ile nie były zaliczone do kosztów w KPiR) opłacone do końca miesiąca, za który wyliczana jest zaliczka - składki zdrowotne narastająco opłacone do końca miesiąca, za który wyliczana jest zaliczka (o ile nie były zaliczone do kosztów w KPiR) |

3. | PODSTAWA OPODATKOWANIA | zaokrąglony do pełnych złotych dochód |

4. | PODATEK | podstawa opodatkowania x 19% = podatek od początku roku |

5. | ZALICZKA ZA DANY MIESIĄC/KWARTAŁ | podatek - zaliczki zapłacone w poprzednich miesiącach |

6. | KWOTA DO ZAPŁATY | zaliczka za dany miesiąc/kwartał zaokrąglona do pełnych złotych |

Przy podatku liniowym stosuje się jednolitą stawkę podatku, tj. 19%. Podatnicy podatku liniowego mają możliwość odliczenia od dochodu składki na ubezpieczenie społeczne i zdrowotne. Zaliczki na podatek dochodowy, podobnie jak w przypadku opodatkowania na zasadach ogólnych, ustala się w wysokości różnicy między podatkiem należnym od dochodu osiągniętego od początku roku a sumą zaliczek za poprzednie miesiące. W 2026 roku limit odliczenia składki zdrowotnej wynosi 14 100 zł.

Zaliczka 0 zł - czy zgłaszać do urzędu?

Jeśli wartość obliczonej zaliczki na podatek dochodowy w danym okresie wynosi 0 zł, podatnik nie wpłaca zaliczki. Nie ma konieczności również informowania o tym fakcie organu podatkowego.

Ile wynosi zaliczka na podatek dochodowy 2026?

Wysokość zaliczki na podatek dochodowy może być różna dla każdego przedsiębiorstwa. Bowiem zaliczka na podatek dochodowy określana jest na podstawie uzyskanego dochodu zgodnie ze schematem liczenia jej w danej formie opodatkowania. Odpowiedź na pytanie "Ile wynosi zaliczka na podatek dochodowy?" nie jest możliwa jednoznacznie do określenia ponieważ zależy od wielu czynników takich jak: możliwe odliczenie ulg podatkowych, częstotliwość rozliczenia (miesięcznie czy kwartalnie) czy różnicy remanentowej.

Jak zrobić przelew do urzędu skarbowego w 2026 roku?

Aby wykonać przelew do fiskusa z należną zaliczką, trzeba wypełnić specjalnie przygotowany do tego celu formularz. Znajdziemy go w zakładce przelewów po zalogowaniu do naszego banku. Formularz należy wypełnić według następującego wzoru:

Nagłówek: | Co wpisać? |

Nazwa i adres odbiorcy | dane właściwego urzędu skarbowego |

Nazwa i adres zobowiązanego | imię i nazwisko oraz adres przedsiębiorcy |

Identyfikacja zobowiązanego / identyfikator płatnika | numer NIP przedsiębiorcy |

Okres (rok / typ / numer) | okres, którego dotyczy kwota podatku, np.

|

Symbol formularza płatności | dla zaliczki na podatek dochodowy wybieramy PIT (w przypadku skali podatkowej) lub PPL (w przypadku podatku liniowego) |

Identyfikacja zobowiązania | zostawiamy puste pole |

Numer konta urzędu skarbowego | indywidualny mikrorachunek podatkowy |

Kwota zaliczki | wartość wyliczonej zaliczki |

Wybrany urząd skarbowy (wraz z odnośnikiem do strony internetowej) można znaleźć poprzez wyszukiwarkę na stronie Ministerstwa Finansów. Co do numeru rachunku bankowego na, który należy dokonać płatności od 1 stycznia 2020 r. każdego podatnika obowiązuje mikrorachunek podatkowy, czyli jeden indywidualny rachunek bankowy do wpłat z tytułu PIT, VAT oraz CIT. Szczegółowe informacje na temat mikrorachunku wyjaśnia artykuł: Indywidualny mikrorachunek podatkowy!

Jak wygenerować zaliczkę na podatek dochodowy w systemie wFirma.pl?

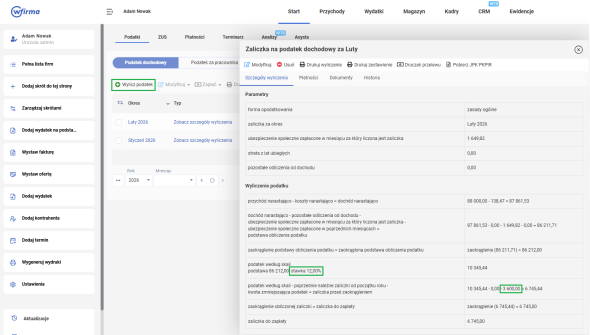

Skala podatkowa

Przedsiębiorca korzystający z systemu wFirma.pl może wygenerować zaliczkę na podatek dochodowy przy opodatkowaniu wg skali podatkowej, przechodząc do zakładki: START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK.

System dokona automatycznego wyliczenia dochodu na podstawie informacji wprowadzonych do ewidencji, a następnie pomniejszy jego wartość o zapłacone w danym roku składki na ubezpieczenie społeczne. Po wyliczeniu wartości podatku system uwzględni kwotę zapłaconych w danym roku opłacone dotychczas zaliczki na podatek dochodowy oraz kwotę zmniejszającą podatek. Obliczona zaliczka, którą podatnik będzie musiał wpłacić do urzędu skarbowego, zostanie zaokrąglona do pełnych złotych.

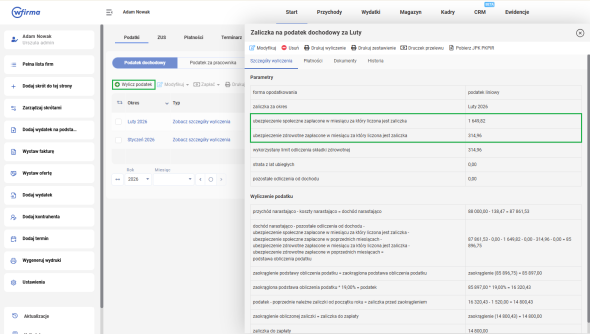

Podatek liniowy

W celu obliczenia wysokości zaliczki na podatek dochodowy należy przejść do zakładki: START » PODATKI » PODATEK DOCHODOWY » WYLICZ PODATEK.

System dokona automatycznego wyliczenia dochodu na podstawie informacji wprowadzonych do ewidencji, a następnie pomniejszy jego wartość o zapłacone w danym roku składki na ubezpieczenie społeczne. Po wyliczeniu wartości podatku system uwzględni kwotę zapłaconych w danym roku opłacone dotychczas zaliczki na podatek dochodowy. Przy opodatkowaniu podatkiem liniowym nie obniża się wartości podatku o kwotę zmniejszającą podatek. Dodatkowo, warto zauważyć, że rozliczając dochody podatkiem liniowym, stosowana jest stawka 19% w stosunku do pełnej podstawy opodatkowania (nie ma podziału na progi podatkowe). Obliczona zaliczka, którą podatnik będzie musiał wpłacić do urzędu skarbowego, zostanie zaokrąglona do pełnych złotych.

Polecamy:

Najczęstsze pytania dotyczące zaliczki na podatek dochodowy

Czym są zaliczki na podatek dochodowy?

Jakie są formy zaliczek na podatek dochodowy?

Jakie konsekwencje grożą przedsiębiorcom, którzy nie wpłacają zaliczek na podatek dochodowy?