Prowadząc działalność gospodarczą, przedsiębiorcy mają obowiązek rozliczania się z urzędem skarbowym z tytułu podatku dochodowego. W tym celu wybierają formę opodatkowania, w oparciu o którą wyliczany jest podatek dochodowy podlegający wpłacie. Najpopularniejszymi formami opodatkowania są skala podatkowa, podatek liniowy i ryczałt od przychodów ewidencjonowanych. Jaki wpływ na podatek dochodowy ma amortyzacja po zmianie formy opodatkowania?

Jak zmienić formę opodatkowania?

Zgodnie z art. 9a ust. 2 ustawy o PIT podatnik może zmienić dotychczasową formę opodatkowania działalności poprzez aktualizację formularza CEIDG-1 w terminie do 20. dnia miesiąca następującego po miesiącu, w którym uzyskał pierwszy przychód w danym roku lub do końca roku, jeżeli przychód taki został osiągnięty w grudniu. Może się też zdarzyć sytuacja, w której podatnik utraci w trakcie roku prawo do stosowanej dotychczas formy opodatkowania i będzie zmuszony do przejścia na zasady ogólne, czyli na skalę podatkową. Dzieje się tak, jeżeli:

- podatnik opodatkowany podatkiem liniowym w trakcie roku dokona sprzedaży na rzecz byłego bądź obecnego pracodawcy lub

- podatnik rozliczający się na zasadach ryczałtu od przychodów ewidencjonowanych dokona sprzedaży znajdującej się w katalogu wyłączeń mieszczącym się w art. 8 ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne.

Amortyzacja po zmianie formy opodatkowania

Zgodnie z art. 22n ust. 2 ustawy o PIT przedsiębiorca, który prowadzi KPiR, a więc stosuje opodatkowanie skalą podatkową lub podatkiem liniowym, ma obowiązek prowadzenia ewidencji środków trwałych oraz wartości niematerialnych i prawnych. Ewidencja ta jest podstawą do ustalenia wysokości odpisów amortyzacyjnych, które stanowią koszty podatkowe. Ewidencja środków trwałych powinna zawierać dane takie jak:

- liczbę porządkową,

- datę nabycia środka trwałego,

- datę przyjęcia do używania środka trwałego,

- określenie dokumentu stwierdzającego jego nabycie,

- określenie środka trwałego lub wartości niematerialnej i prawnej,

- symbol Klasyfikacji Środków Trwałych,

- wartość początkową środka trwałego,

- stawkę amortyzacyjną,

- kwotę odpisu amortyzacyjnego za dany rok podatkowy i narastająco za okres dokonywania tych odpisów, w tym także gdy składnik majątku był kiedykolwiek wprowadzony do ewidencji (wykazu), a następnie z niej wykreślony i ponownie wprowadzony,

- zaktualizowaną wartość początkową środka trwałego,

- zaktualizowaną kwotę odpisów amortyzacyjnych,

- wartość ulepszenia zwiększającą wartość początkową środka trwałego,

- datę likwidacji oraz jej przyczynę albo datę zbycia środka trwałego.

Wpływ zmiany formy opodatkowania na amortyzację

W celu obliczenia wysokości podatku dochodowego należy ustalić podstawę opodatkowania. W przypadku skali podatkowej i podatku liniowego podstawą opodatkowania jest dochód, a więc przychody pomniejszone o koszty ich uzyskania. Jeżeli przedsiębiorca wybrał ryczałt, to podstawą opodatkowania jest sam przychód (koszty nie mają wpływu na wysokość podatku dochodowego).

Zgodnie z art. 22i ust. 5 ustawy o PIT podatnicy mogą obniżać podane w Wykazie stawek amortyzacyjnych stawki dla poszczególnych środków trwałych. Zmiany stawki dokonuje się od miesiąca, w którym środki te zostały wprowadzone do ewidencji, albo od pierwszego miesiąca każdego następnego roku podatkowego. Co do zasady, zgodnie z art. 22i ust. 8 pkt 2 ustawy o PIT, prawo do obniżenia stawki amortyzacyjnej nie przysługuje podatnikom będącym na ryczałcie. Należy mieć tutaj jednak na uwadze przepisy przejściowe wprowadzone w art. 14 Ustawy z dnia 28 listopada 2020 roku o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych, ustawy o zryczałtowanym podatku dochodowym od niektórych przychodów osiąganych przez osoby fizyczne oraz niektórych innych ustaw, zgodnie z którą podatnicy będący na ryczałcie mogą obniżać stawkę amortyzacji środków trwałych pod warunkiem, że są to składniki majątku wprowadzone do ewidencji środków trwałych do 31 grudnia 2020 roku.

Zgodnie z powyższym, decydując się na zmianę formy opodatkowania na ryczałt od przychodów ewidencjonowanych, podatnik może skorzystać z przywileju, jakim jest prawo do obniżenia stawki amortyzacyjnej niektórych środków trwałych do 0%. Dzięki temu środki trwałe są nadal amortyzowane, jednak odpis amortyzacyjny ma wartość 0 zł. W związku z tym amortyzacja po zmianie formy opodatkowania nie przepada, czyli przedsiębiorca nie traci kosztu odpisu amortyzacyjnego, gdyby np. w kolejnym roku zdecydował się powrócić na skalę podatkową lub podatek liniowy albo utraci prawo do opodatkowania ryczałtem w trakcie roku.

Takie postępowanie potwierdza również Dyrektor Krajowej Informacji Skarbowej w interpretacji indywidualnej z 13 kwietnia 2021 roku o sygn. 0111-KDIB1-2.4010.70.2021.1.MZA, w której czytamy, że:

„[...]przepis przejściowy pozwala, aby podatnicy bez żadnych ograniczeń mogli dokonywać zmian stawki amortyzacyjnej dotyczącej składników majątku wprowadzonych do ewidencji środków trwałych przed 1 stycznia 2021 roku. Ustawodawca nie przewiduje w zakresie środków trwałych wprowadzonych do ewidencji do 31 grudnia 2020 roku żadnych dodatkowych obostrzeń, w szczególności nie wskazuje w jakichkolwiek regulacjach obowiązujących w zakresie podatku dochodowego od osób prawnych minimalnego poziomu stawek amortyzacyjnych, które mogłyby być zastosowane przez podatnika w przypadku ich obniżenia”.

Przykład 1.

Pan Aleksander w grudniu 2020 roku wprowadził do ewidencji środków trwałych maszynę o wartości 15 000 zł i amortyzuje ją stawką 10%. W 2025 roku chciałby przejść na ryczałt i obniżyć stawkę amortyzacyjną do 0%, aby nie stracić odpisów amortyzacyjnych. Czy jest to możliwe?

Tak, z racji tego, że pan Aleksander wprowadził maszynę do środków trwałych przed końcem 2020 roku, to może obniżyć dotychczasową stawkę amortyzacyjną od stycznia 2025 roku.

Przykład 2.

Pan Łukasz prowadzi firmę opodatkowaną podatkiem liniowym. W grudniu 2023 roku kupił zestaw komputerowy o wartości 12 000 zł, który wprowadził do środków trwałych. Pan Łukasz planuje przejść na ryczałt w 2025 roku. Czy może obniżyć stawkę amortyzacji środka trwałego od 2024 roku?

Nie, z racji tego, że zestaw komputerowy został wprowadzony do ewidencji środków trwałych po 2020 roku, a pan Łukasz jest opodatkowany ryczałtem w 2025 roku, to nie ma prawa do obniżenia stawki podatku.

Przykład 3.

Pani Halina prowadzi firmę opodatkowaną ryczałtem. W marcu 2024 roku zakupiła środek trwały i wprowadziła go do ewidencji środków trwałych. Od lipca utraciła prawo do rozliczeń ryczałtem i była zmuszona do zmiany formy opodatkowania na skalę podatkową. Czy może obniżyć stawkę amortyzacji do 0% za okres, w którym rozliczała się ryczałtem lub przenieść tę część odpisów na kolejne miesiące i zaksięgować je w lipcu w kolumnie 13. KPiR?

Nie, z racji tego, że pani Halina jest opodatkowana ryczałtem, a środek trwały został wprowadzony do ewidencji po 2020 roku, nie ma prawa obniżenia stawki amortyzacyjnej. Natomiast zgodnie z wyjaśnieniami Ministerstwa Finansów podatnik, który przeszedł z ryczałtu na skalę w trakcie roku, nie ma możliwości przenieść odpisów amortyzacyjnych z okresu opodatkowania ryczałtem na okres opodatkowania skalą podatkową.

Jak księgowana jest amortyzacja w systemie wFirma.pl?

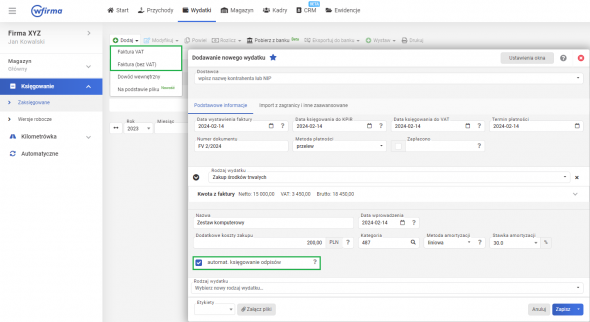

W systemie wFirma.pl odpisy amortyzacyjne księgowane są automatycznie po wprowadzeniu składnika majątku do ewidencji środków trwałych. Aby zaksięgować fakturę dotyczącą zakupu środka trwałego, należy przejść do zakładki: WYDATKI » KSIĘGOWANIE » DODAJ » FAKTURA VAT/FAKTURA (bez VAT) » ZAKUP ŚRODKÓW TRWAŁYCH i uzupełnić wymagane dane.

Zaznaczając opcję „Automat. księgowanie odpisów” system od miesiąca następującego po miesiącu, w którym środek trwały został wprowadzony do ewidencji, będzie ujmował odpisy amortyzacyjne w kolumnie 13. KPiR zgodnie z wygenerowanym automatycznie planem amortyzacji.