Przedsiębiorcy o statusie małego podatnika oraz ci, którzy w danym roku podatkowym rozpoczęli prowadzenie działalności gospodarczej, mogą skorzystać z przywileju, jakim jest amortyzacja jednorazowa w ramach pomocy de minimis. Ograniczenie nie dotyczy jednak jedynie grona podmiotów, którym ta ulga przysługuje, ale również składników majątku, które mogą zostać nią objęte.

Amortyzacja jednorazowa w ramach pomocy de minimis - dla kogo?

Amortyzacja jednorazowa przysługuje podatnikom podatku dochodowego zarówno od osób fizycznych, jak i od osób prawnych, którzy rozpoczęli prowadzenie działalności gospodarczej w danym roku podatkowym (np. w 2026 roku z ulgi tej skorzystają podatnicy, którzy rozpoczęli działalność właśnie w tym roku).

W ramach tej ulgi przedsiębiorcy mogą dokonać odpisów amortyzacyjnych do wysokości limitu jednorazowej amortyzacji, wynoszącego 50 tys. euro (w 2026 roku wynosi 213 000 zł).

Z amortyzacji jednorazowej mogą skorzystać również mali podatnicy. Mianem tym określa się przedsiębiorcę, którego przychody ze sprzedaży brutto nie przekroczyły w poprzednim roku podatkowym równowartości w złotych 2 000 000 euro (należy przeliczyć według średniego kursu NBP z pierwszego dnia roboczego października). W 2026 roku limit wynosi 8 517 000 zł.

Jakich środków trwałych może dotyczyć amortyzacja jednorazowa?

Jak zostało już wspomniane, amortyzacją jednorazową mogą zostać objęte wyłącznie określone w przepisach składniki majątku. W zamkniętym katalogu znajdują się składniki majątku zaliczane do grup 3-8 Klasyfikacji Środków Trwałych (KŚT), czyli:

- grupa 3 – kotły i maszyny energetyczne,

- grupa 4 – maszyny, urządzenia i aparaty ogólnego zastosowania,

- grupa 5 – specjalistyczne maszyny, urządzenia i aparaty,

- grupa 6 – urządzenia techniczne,

- grupa 7 – środki transportu z wyłączeniem samochodów osobowych,

- grupa 8 – narzędzia, przyrządy, ruchomości i wyposażenie.

Przykład

Przedsiębiorca zakupił do działalności koparkę o wartości 60 000 zł. KŚT dla koparki to 583. W związku z tym podatnik może dla tego typu środka trwałego zastosować amortyzację jednorazową w ramach pomocy de minimis.

Amortyzacja jednorazowa - nie zapomnij zgłosić faktu skorzystania z pomocy de minimis!

Podkreślenia wymaga fakt, iż jednorazowa amortyzacja to prawo, a nie obowiązek - podatnik samodzielnie podejmuje decyzję o tym, czy z niego skorzysta. Dokonując amortyzacji jednorazowej warto uzyskać zaświadczenie o skorzystaniu z tej formy pomocy de minimis. W tym celu należy złożyć wniosek o wydanie takiego zaświadczenia oraz:

- dokument potwierdzający zakup środka trwałego wraz z dowodem zapłaty,

- ewidencję środków trwałych,

- dowód dokonania odpisów amortyzacyjnych (np.: kopia KPiR),

- oświadczenie o metodzie amortyzacji, jaka byłaby przyjęta dla środka trwałego, gdyby nie zastosowano jednorazowej amortyzacji,

- kopie zaświadczeń o uzyskanej pomocy de minimis w okresie bieżącego roku kalendarzowego oraz dwóch poprzedzających go lat kalendarzowych albo oświadczenie o wielkości pomocy de minimis otrzymanej w tym okresie albo w przypadku, gdy podatnik wcześniej nie korzystał z takiej formy pomocy, oświadczenie o nieotrzymaniu pomocy de minimis w tym okresie,

- informacje niezbędne do udzielenia pomocy de minimis dotyczące wnioskodawcy i prowadzonej przez niego działalności gospodarczej oraz wielkości i przeznaczenia pomocy de minimis.

- łączna pomoc de minimis w ciągu 3 kolejnych lat nie może przekroczyć 300 tys. euro,

- brak zaświadczenia o pomocy de minimis nie pozbawia podatnika prawa do dokonywania jednorazowych odpisów amortyzacyjnych, może jednak uniemożliwić uzyskanie innej pomocy, w postaci np. dofinansowania na zakup środków trwałych, szkoleń pracowników etc.,

- do limitu (50 tys. euro) nie wlicza się składników majątku, których wartość nie przekracza 10.000 zł,

- w ramach wspomnianego limitu można dokonywać odpisów od wielu środków trwałych- w sytuacji, gdy wartość początkowa dane składnika majątku przekracza kwotę limitu na dany rok podatkowy, to pozostałą (niezamortyzowaną) część należy zamortyzować w kolejnym roku na zasadach ogólnych,

- amortyzacja jednorazowa może być zastosowana nie wcześniej niż w momencie wprowadzenia środka trwałego do ewidencji.

Poza koniecznością dopełnienia wymogów formalnych każdy przedsiębiorca powinien właściwie udokumentować fakt skorzystania z amortyzacji jednorazowej w księgowości swojej firmy. Konieczne jest dokonanie odpowiedniego wpisu w ewidencji środków trwałych oraz podatkowej księdze przychodów i rozchodów.

Amortyzacja jednorazowa — rozliczenie w systemie wFirma.pl

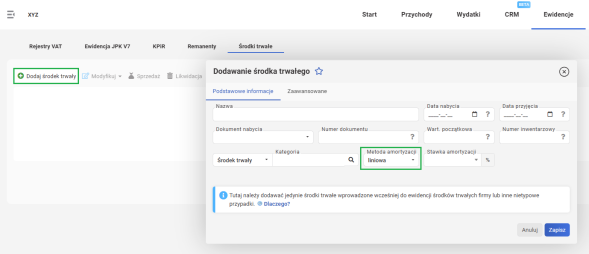

Zakup środka trwałego, dla którego zastosowana zostanie jednorazowa amortyzacja w ramach pomocy de minimis, należy zaewidencjonować w systemie wFirma.pl korzystając z zakładki EWIDENCJE » ŚRODKI TRWAŁE » DODAJ ŚRODEK TRWAŁY i uzupełnić dane środka trwałego. W polu METODA AMORTYZACJI należy wskazać metodę, która byłaby stosowana, gdyby wartość środka trwałego przekroczyła limit, np. LINIOWA

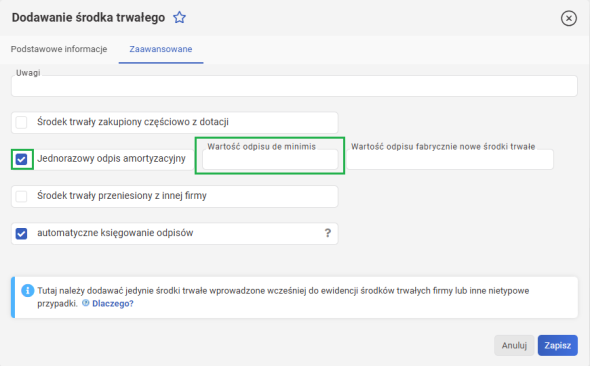

Następnie przejść do zakładki ZAAWANSOWANE i zaznaczyć okno JEDNORAZOWY ODPIS AMORTYZACYJNY i w polu WARTOŚĆ ODPISU DE MINIMIS podać kwotę jednorazowego odpisu, z którego się korzysta:

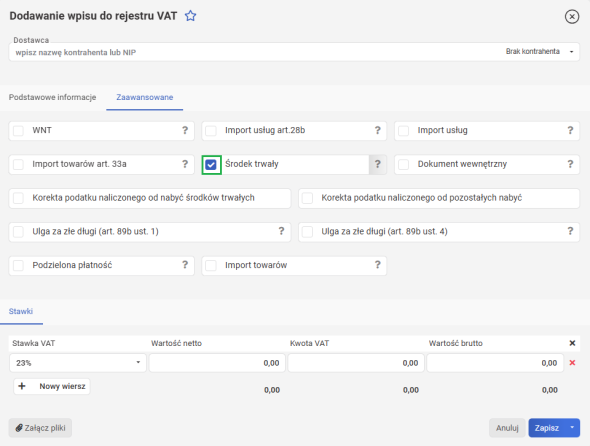

W kolejnym kroku należy fakturę ująć w rejestrze VAT. W tym celu należy przejść do zakładki EWIDENCJE » REJESTRY VAT » REJESTR VAT ZAKUPÓW » DODAJ WPIS i uzupełnić wymagane pola. Następnie przejść do zakładki ZAAWANSOWANE i zaznaczyć opcję ŚRODEK TRWAŁY.

Polecamy: