Zakup sprzętu firmowego, którego wartość przekracza 10 000 zł (netto – w przypadku czynnych podatników VAT, brutto – w przypadku podatników zwolnionych z VAT) oraz który jest kompletny i zdatny do użytku i będzie wykorzystywany w przedsiębiorstwie przez co najmniej rok, wiąże się z koniecznością wprowadzenia go do ewidencji środków trwałych i amortyzowania. Jednak nie zawsze konieczne jest amortyzowanie środka trwałego w czasie poprzez comiesięczne odpisy amortyzacyjne. Możliwe jest bowiem dokonanie jednorazowego odpisu amortyzacyjnego, który pozwoli zaliczyć całość wydatków poniesionych na środek trwały do kosztów w jednym okresie. Kiedy możliwa jest jednorazowa amortyzacja środka trwałego, którego wartość przekracza 10 000 zł? Odpowiedź w artykule.

Środki trwałe powyżej 10 000 zł a jednorazowa amortyzacja

Przedsiębiorcy, którzy nabywają składniki majątku o wartości przekraczającej 10 000 zł (netto – w przypadku czynnych podatników VAT, brutto – w przypadku podatników zwolnionych z VAT) mogą skorzystać dwóch sposobów jednorazowej amortyzacji. Pierwszą z nich jest jednorazowa amortyzacja w ramach pomocy de minimis, z której skorzystać mogą mali przedsiębiorcy bądź przedsiębiorcy, którzy rozpoczęli działalność gospodarczą w danym roku podatkowym. Drugą metodą zaś jest amortyzacja fabrycznie nowych środków trwałych, z której może skorzystać każdy przedsiębiorca. Obie z metod zostały szczegółowo przedstawione poniżej.

Jednorazowa amortyzacja w ramach pomocy de minimis

Z pomocy de minimis mogą korzystać osoby fizyczne oraz osoby prawne, które w danym roku podatkowym założyły swoją działalność gospodarczą oraz mali podatnicy.

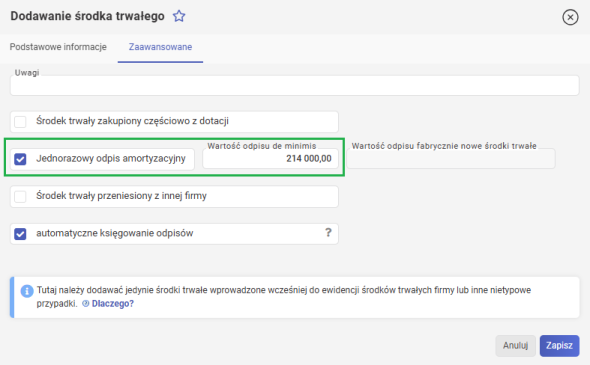

Jednorazowe odpisy amortyzacyjne w ramach pomocy de minimis mogą być dokonywane do wysokości limitu, który wynosi 50 000 euro w danym roku podatkowym (w roku 2025 limit wynosi 214 tys. zł a w 2026 roku wynosi 213 tys. zł). Do limitu nie wlicza się składników, których wartość nie przekracza 10 000 zł. Jeśli zdarzy się, że wartość środka trwałego przekracza wyznaczony limit, nic nie stoi na przeszkodzie, aby podatnik zastosował amortyzację jednorazową do wysokości obowiązującego limitu. W takiej sytuacji niezamortyzowaną część należy poddać amortyzacji od następnego roku na zasadach ogólnych.

Przykład 1.

Pan Jan kupił w styczniu 2025 roku maszynę produkcyjną A, której wartość wynosi 65 000 zł. W związku z tym, że rozpoczął w 2025 roku działalność, chce skorzystać z jednorazowej pomocy w ramach pomocy de minimis i zamortyzować jednorazowo w miesiącu przyjęcia jej do ewidencji środków trwałych. Czy postępowanie takie będzie prawidłowe?

Tak, takie postępowanie będzie prawidłowe, ponieważ wartość maszyny nie przekracza limitu jednorazowej amortyzacji. W związku z tym odpis amortyzacyjny powinien zostać ujęty w KPiR w kolumnie 13 – Pozostałe wydatki w miesiącu przyjęcia składnika majątku do użytkowania.

Przykład 2.

Pan Jan z przykładu 1. w lutym 2025 roku zakupił dwie kolejne maszyny do produkcji – maszyna B o wartości 90 000 zł oraz maszyna C – 90 000 zł. Mając na uwadze limit jednorazowej amortyzacji w ramach pomocy de minimis, który w roku podatkowym 2025 nie może przekraczać 214 000 zł, pan Jan musi obliczyć, czy zakupy mieszczą się w limicie.

65 000 zł – maszyna A

90 000 zł – maszyna B

90 000 zł – maszyna C

- 65 000 zł + 90 000 zł = 155 000 zł (suma wartości maszyny A i B)

- 214 000 zł - 155 000 zł = 59 000 zł

- 90 000 zł - 59 000 zł = 31 000 zł

W ramach jednorazowej amortyzacji de minimis pan Jan w 2025 roku może jednorazowo ująć w kosztach wartość środków trwałych do wysokości limitu 214 000 zł. W związku z tym maszyna C, którą zakupił, zostanie zamortyzowana jednorazowo do kwoty 59 000 zł. Pozostała część w wysokości 31 000 zł zostanie ujęta w kolumnie 13 KPiR – Pozostałe wydatki w postaci comiesięcznych odpisów amortyzacyjnych od marca 2025 roku.

Jednorazowa amortyzacja de minimis – jakie środki trwałe można amortyzować?

Nie wszystkie środki trwałe mogą być zamortyzowane jednorazowo w ramach pomocy de minimis. Jednorazowa amortyzacja jest bowiem możliwa wyłącznie dla środków trwałych z grup 3–8 Klasyfikacji Środków Trwałych, z wyłączeniem samochodów osobowych. Oznacza to, że można w ramach pomocy de minimis zamortyzować jednorazowo:

- grupę 3 – kotły i maszyny energetyczne,

- grupę 4 – maszyny, urządzenia i aparaty ogólnego zastosowania,

- grupę 5 – specjalistyczne maszyny, urządzenia i aparaty,

- grupę 6 – urządzenia techniczne,

- grupę 7 – środki transportu, z wyłączeniem samochodów osobowych,

- grupę 8 – narzędzia, przyrządy, ruchomości i wyposażenie.

Co istotne – jednorazowej amortyzacji w ramach pomocy de minimis nie podlegają wartości niematerialne i prawne.

Zgłoszenie o skorzystaniu z jednorazowej amortyzacji w ramach de minimis

Od podatnika zależy, czy zechce on zakupiony środek trwały amortyzować jednorazowo w ramach pomoc de minimis, jest to bowiem przywilej, a nie obowiązek. Przy czym chcąc z tego prawa skorzystać, należy spełnić wyżej opisane warunki.

Przedsiębiorca, który zdecyduje się na jednorazową amortyzację w ramach pomocy de minimis, powinien złożyć do urzędu skarbowego wniosek o wydanie zaświadczenia o skorzystaniu z jednorazowej amortyzacji de minimis. Zaświadczenie to nie jest obowiązkowe, przy czym umożliwia skorzystanie w przyszłości z innych środków w ramach pomocy de minimis.

Do wniosku należy dodatkowo załączyć:

- dokument, który potwierdza zakup środka trwałego i dowód zapłaty,

- potwierdzenie dokonania odpisów amortyzacyjnych (np.: kopia KPiR),

- ewidencję środków trwałych,

- kopie zaświadczeń o uzyskanej pomocy de minimis (z okresu bieżącego roku kalendarzowego oraz z dwóch poprzednich lat kalendarzowych) lub oświadczenie o wielkości otrzymanej pomocy de minimis w danym roku. Natomiast w przypadku, gdy podatnik nie korzystał z pomocy de minimis – zaświadczenie o nieotrzymaniu pomocy w danym roku,

- informację o metodzie amortyzacji, którą przyjętoby, gdyby nie zastosowano jednorazowej amortyzacji,

- informacje dotyczące wnioskodawcy, prowadzonej przez niego działalności gospodarczej oraz kwoty i wykorzystania pomocy de minimis.

Fabrycznie nowe środki trwałe a jednorazowa amortyzacja

Fabrycznie nowe zakupione środki trwałe, które należą do grupy 3–8 (z wyłączeniem grupy 7 – środki transportu) można amortyzować jednorazowo w ramach ulgi na fabrycznie nowe składniki majątku do wysokości limitu 100 000 zł w danym roku podatkowym.

Podatnicy prowadzący działalność gospodarczą mogą dokonywać jednorazowo odpisów amortyzacyjnych od wartości początkowej nabytych fabrycznie nowych środków trwałych zaliczonych do grupy 3-6 i 8 Klasyfikacji w roku podatkowym, w którym środki te zostały wprowadzone do ewidencji środków trwałych oraz wartości niematerialnych i prawnych, do wysokości nieprzekraczającej w roku podatkowym kwoty 100.000 zł. Kwota 100.000 zł obejmuje sumę odpisów amortyzacyjnych i wpłaty na poczet nabycia środka trwałego, o której mowa w art. 22 ust. 1s, zaliczonej do kosztów uzyskania przychodów.

W ustawie nie zostało dokładnie sprecyzowane pojęcie “fabrycznie nowego środka trwałego”. Należy zatem odnieść się do słownika języka polskiego, z którego wynika że “fabrycznie nowy” oznacza – nieużywany, niezniszczony, świeżo nabyty. Zgodnie z tą definicją możemy stwierdzić, że za fabrycznie nowe środki trwałe uznaje się składniki majątku, które nie były nigdy wcześniej eksploatowane i amortyzowane (ani przez nabywającego przedsiębiorcę, ani przez żadnego innego podatnika).

Aby możliwe było skorzystanie z amortyzacji jednorazowej fabrycznie nowych środków trwałych, konieczne jest spełnienie dodatkowo jednego z dwóch warunków:

- minimalna wartość początkowa środka trwałego wynosi 10 000 zł,

- łączna wartość co najmniej dwóch nabywanych środków trwałych wynosi 10 000 zł, a minimalna wartość każdego z nich przekracza kwotę 3 500 zł.

Przykład 3.

Pan Jan prowadzi działalność informatyczną i zakupił do firmy od producenta sprzętu fabrycznie nowy zestaw komputerowy o wartości 30 000 zł. Czy pan Jan może skorzystać z amortyzacji jednorazowej?

W związku z tym, że sprzęt został zakupiony od producenta i nie był wcześniej użytkowany oraz należy do grupy 4 KŚT, możliwe jest zastosowanie jednorazowej amortyzacji fabrycznie nowych środków trwałych.

Przykład 4.

Spółka ABC zakupiła w 2025 roku trzy urządzenia niezbędne do działalności gospodarczej od jednej firmy. Dwa urządzenia były o wartości 4 000 zł, natomiast trzecie w kwocie 3 500 zł. Czy Spółka może skorzystać z amortyzacji jednorazowej?

Spółka nie będzie mogła skorzystać z jednorazowej amortyzacji dla fabrycznie nowych środków trwałych. Mimo że ich łączna wartość przekracza 10 000 zł (teoretycznie spełniony jest pierwszy warunek) to nie należy brać pod uwagę urządzenia o wartości 3 500 zł (zasady warunku drugiego). Więc w efekcie łączna wartość dwóch urządzeń wynosi tylko 8 000 zł i tym samym nie kwalifikuje się do zastosowania amortyzacji jednorazowej dla nowych środków trwałych.

Podsumowując, przedsiębiorcy mają możliwość dokonania jednorazowego odpisu amortyzacyjnego środków trwałych o wartości większej niż 10 000 zł, przy czym z ulgi dla fabrycznie nowych środków trwałych mogą skorzystać wszyscy podatnicy, a z amortyzacji w ramach pomocy de minimis wyłącznie mali podatnicy lub podatnicy którzy w danym roku rozpoczęli działalność gospodarczą.

Amortyzacja jednorazowa — rozliczenie w systemie wFirma.pl

Użytkownicy systemu wFirma.pl w łatwy i szybki sposób dokonają jednorazowej amortyzacji zakupionego środka trwałego.

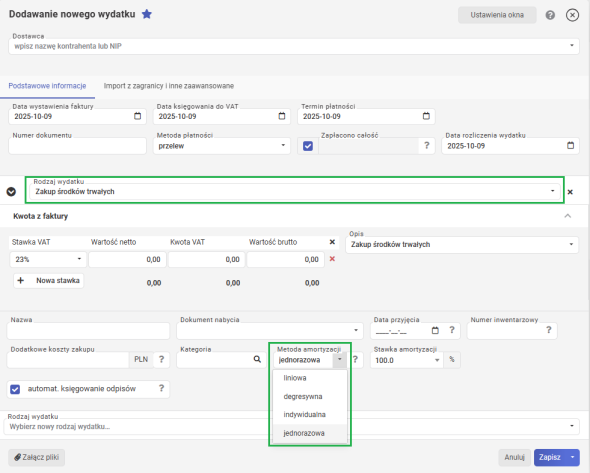

Gdy wartość środka trwałego nie przekracza 10 tyś. zł

W tym przypadku konieczne jest zaksięgowanie faktury zakupu poprzez ścieżkę WYDATKI » KSIĘGOWANIE » ZAKSIĘGOWANE » DODAJ » FAKTURA VAT/ FAKTURA (BEZ VAT) a jako rodzaj wydatku należy wybrać ZAKUP ŚRODKÓW TRWAŁYCH. Następnie wystarczy uzupełnić wszystkie informacje dotyczące faktury oraz środka trwałego, a w polu METODA AMORTYZACJI wybrać opcję JEDNORAZOWA.

Po zapisaniu danych wartość początkowa środka trwałego w całości trafi jednorazowym odpisem amortyzacyjnym do KPiR w miesiącu wprowadzenia, natomiast podatek VAT zostanie wykazany w rejestrze VAT zakupu.

Gdy środek trwały powyżej 10 tys amortyzowany z pomocy de minimis

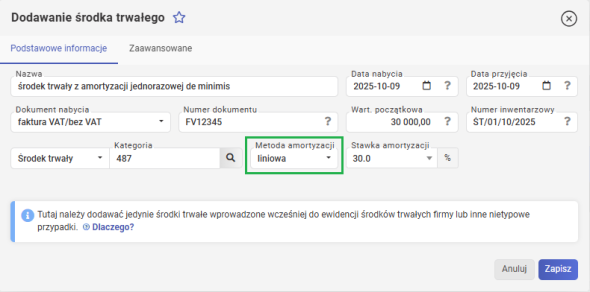

Wprowadzanie środka trwałego przy którym zastosowana będzie amortyzacja jednorazowa z pomocy de minimis do ustawowo określonego limitu należy na pierwszym oknie w polu metody amortyzacji wybrać taką, która miałyby być stosowana gdyby wartość danego środka trwałego przekroczyła limit odliczenia czyli np. liniowa oraz uzupełnić pełną wartość początkową:

a następnie przejść do zakładki ZAAWANSOWANE i zaznaczyć okno JEDNORAZOWY ODPIS AMORTYZACYJNY gdzie w polu WARTOŚĆ ODPISU DE MINIMIS należy podać kwotę jednorazowego odpisu jaką się wykorzystuje z limitu. Gdy wartość środka trwałego przekrocz kwotę limitu to pozostała część jest amortyzowana wg ustalonej na pierwszej stronie metody.

Wpis dla celów odliczenia VAT dodaje się wówczas oddzielnie poprzez: EWIDENCJE » REJESTR VAT » REJESTR ZAKUPÓW VAT » DODAJ WPIS wprowadzając dane a w zakładce ZAAWANSOWANE zaznaczając okienko "środek trwały".

Polecamy: