W 2024 roku założyłam działalność gospodarczą polegającą na świadczeniu usług architektonicznych. Z uwagi na znikomą ilość kosztów zdecydowałam się na formę opodatkowania, jaką jest ryczałt od przychodów ewidencjonowanych. W trakcie działalności okazało się, że ponoszę coraz więcej kosztów i od 2025 roku postanowiłam zmienić formę opodatkowania na zasady ogólne. Jakie skutki ma przejście z ryczałtu na zasady ogólne a koszty podatkowe? Czy koszty poniesione przed przejściem na ryczałt mogę ująć w ewidencji KPiR?

Marlena, Choszczno

Podatnicy mają możliwość z początkiem każdego roku zmiany formy opodatkowania. Są również przypadki kiedy podatnicy opodatkowani ryczałtem tracą prawo już w trakcie roku do opodatkowania tą formą.

Przejście z ryczałtu na zasady ogólne a koszty podatkowe – na koniec roku

W przypadku pierwszej możliwości sprawa jest stosunkowo prosta, bowiem w momencie podjęcia decyzji o zmianie opodatkowania z ryczałtu na skalę podatkową podatnik zobowiązany jest do:

- sporządzenia remanentu na 1 stycznia 2025 roku,

- założenia KPiR i uwzględnienia w nim zdarzeń gospodarczych, które będą miały miejsce w 2025 roku,

- sporządzenia remanentu na 31 grudnia 2025 roku.

Omówione wyżej postępowanie wynika z tego, że zgodnie z § 24 ust. 1 rozporządzenia w sprawie podatkowej księgi przychodów i rozchodów podatnicy są obowiązani do sporządzenia i wpisania do księgi spisu z natury m.in. na dzień 1 stycznia oraz na koniec każdego roku podatkowego. Byli ryczałtowcy mają zatem nowy obowiązek przeprowadzenia takiego remanentu.

Jak wynika z § 26 ust. 1 i ust. 4 omawianego rozporządzenia, podatnik jest zobligowany wycenić materiały i towary handlowe objęte spisem z natury według cen zakupu lub nabycia albo według cen rynkowych z dnia sporządzenia spisu, jeżeli są one niższe od cen zakupu lub nabycia; spis z natury półwyrobów (półfabrykatów), wyrobów gotowych i braków własnej produkcji wycenia się według kosztów wytworzenia, a odpadów użytkowych, które w toku działalności utraciły swoją pierwotną wartość użytkową, wycenia się według wartości wynikającej z oszacowania uwzględniającego ich przydatność do dalszego użytkowania.

Natomiast na gruncie ujęcia kosztu powołać się należy na art. 22 ust. 6b ustawy o PIT, który wskazuje, że za dzień poniesienia kosztu uzyskania przychodów w przypadku podatników rozliczających się przy pomocy KPiR uważa się dzień wystawienia faktury (rachunku) lub innego dowodu stanowiącego podstawę do zaksięgowania (ujęcia) kosztu. Przy czym zgodnie z ust. 4 należy pamiętać, że koszty uzyskania przychodów są potrącane tylko w tym roku podatkowym, w którym zostały poniesione.

Jeśli więc przejście z ryczałtu na zasady ogólne będzie miało miejsce od nowego roku, to wartość towarów i materiałów ujęta w spisie z natury na dzień 1 stycznia będzie ujęta w kolumnie 15 KPiR, ale nie wpłynie na wysokość kosztów.

Zmiana formy opodatkowania na skalę podatkową a składka zdrowotna

Decydując się na przejście z ryczałtu na zasady ogólne w 2025 roku, podatnik traci prawo do odliczenia składek zdrowotnych. Ma to związek z tym, że zgodnie z art. 11 ust. 1a ustawy o zryczałtowanym podatku dochodowym, odliczeniu podlegają zapłacone składki zdrowotne do limitu 50% ich wartości. Odliczenie to stosuje się od przychodów opodatkowanych ryczałtem. Zmieniając formę opodatkowania na zasady ogólne, przychody traktowane są jak te uzyskane w okresie opodatkowania skalą podatkową.

Przejście z ryczałtu na zasady ogólne a koszty podatkowe – w trakcie roku

W przypadku drugiej możliwości czyli utraty prawa do rozliczania ryczałtem, sytuacja się komplikuje. Wynika to z faktu, że zmiana formy opodatkowania następuje w trakcie roku: podatnik za pierwsze miesiące rozlicza się ryczałtem, a kolejne za pomocą skali podatkowej. W związku z tym powstaje wątpliwość, jakie koszty mogą być uwzględnione w okresie, w którym obowiązuje skala podatkowa. Wynika to z tego, że co do zasady obowiązuje wtedy zasada mówiąca, że koszty uzyskania przychodów są potrącane tylko w tym roku podatkowym, w którym zostały poniesione. Czy zatem koszty z czasu opodatkowania ryczałtem można uwzględnić w księgowaniach? Przeanalizujemy tę kwestię.

W pierwszej kolejności należy wskazać, że w przypadku takiej zmiany podatnik również ma obowiązek:

- sporządzenia remanentu na dzień zmiany formy opodatkowania,

- założenia KPiR i uwzględnienia w nim zdarzeń gospodarczych, które miały miejsce od momentu obowiązkowego przejścia na zasady ogólne,

- wyliczania zaliczek na podatek dochodowy według skali podatkowej i odpowiedniego jego wpłacania z identyfikatorem PIT,

- sporządzenia remanentu na dzień zmiany formy opodatkowania i na 31 grudnia 2025 roku,

- złożenia jednocześnie PIT-28 za okres rozliczany ryczałtem i PIT-36 za pozostałe miesiące.

Jak widać, podatnik jest zobowiązany do sporządzenia remanentu początkowego na dzień zmiany formy opodatkowania. Oznacza to, że przy pomocy remanentu musi uwzględnić posiadane na dzień spisu towary, materiały, półwyroby (półfabrykaty), wyroby gotowe, odpady użytkowe, które w toku działalności utraciły swoją pierwotną wartość użytkową i następnie dokonać ich wyceny. Trzeba to zrobić w ciągu 14 dni (wynika to z faktu, że wycena powinna się odbyć w terminie do 14 dni po sporządzeniu spisu z natury). Dzięki temu w KPiR będą ujęte dokonane zakupy wyżej omówionych składników.

Przy czym samo w sobie ujęcie towarów remanentem nie powoduje zmniejszenia podstawy opodatkowania, a dopiero ewentualna różnica remanentowa, czyli różnica pomiędzy remanentem początkowym a końcowym.

Omówiona wyżej kwestia z amortyzacją swoje potwierdzenie ma w orzecznictwie, m.in w piśmie Izby Skarbowej w Poznaniu z 2 września 2015 roku o sygn. ILPB1/4511-1-803/15-4/AG, w której przeczytać można:

„[...] w przypadku rezygnacji z opodatkowania w formie zryczałtowanego podatku dochodowego lub utraty prawa do opodatkowania w tej formie i przejścia na opodatkowanie dochodów w oparciu o tzw. zasady ogólne, odpisy amortyzacyjne za okres opodatkowania ryczałtem należy uwzględnić w prowadzonej ewidencji środków trwałych oraz wartości niematerialnych i prawnych. Przy czym wskazać należy, że odpisy amortyzacyjne za okres opodatkowania ryczałtem, po przejściu na tzw. zasady ogólne, nie stanowią kosztów uzyskania przychodu”.

Z kolei w przypadku kosztów pośrednich, jak wskazało samo Ministerstwo Finansów, ujęciu w ewidencji podatkowej będą podlegały koszty poniesione dopiero po zmianie formy opodatkowania, stąd koszty poniesione przed tym okresem nie będą ujmowane w ewidencji podatkowej. Przy czym jeżeli można by było jednoznacznie i niewątpliwie powiązać poniesiony koszt z uzyskanym przychodem, który był opodatkowany już na zasadach ogólnych, to nie ma przeszkód, aby uznać go za koszt uzyskania przychodu, nawet jeśli poniesiony został jeszcze w okresie opodatkowania ryczałtem. Taki sam wniosek można wysnuć w przypadku kosztów podatkowych, które obejmują dłuższy okres. Na przykład polisa ubezpieczeniowa, która zawarta została na rok, mimo iż wystawiona w okresie opodatkowania ryczałtem, jeśli obowiązuje również na czas opodatkowania skalą podatkową, wówczas proporcjonalnie koszt ten mógłby zostać ujęty w KPiR – pod warunkiem, że polisa została wystawiona w 2025 roku. Koszty bowiem powinny posiadać związek przyczynowo-skutkowy z prowadzoną przez podatnika działalnością gospodarczą oraz być uzasadnione ekonomicznie i obiektywnie, a także właściwie udokumentowane.

Jak przejść z ryczałtu na zasady ogólne w systemie wFirma.pl?

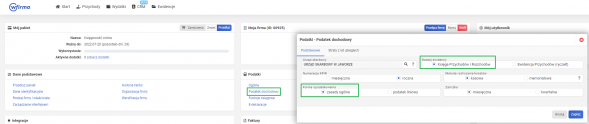

W systemie wFirma.pl zmiana formy opodatkowania z ryczałtu na skalę możliwa jest w trakcie roku w ramach jednego konta. W tym celu należy przejść do zakładki: USTAWIENIA » PODATKI » PODATEK DOCHODOWY i jako:

- Rodzaj Ewidencji wybrać opcję Księga Przychodów i Rozchodów,

- Forma opodatkowania wybrać opcję Zasady ogólne.

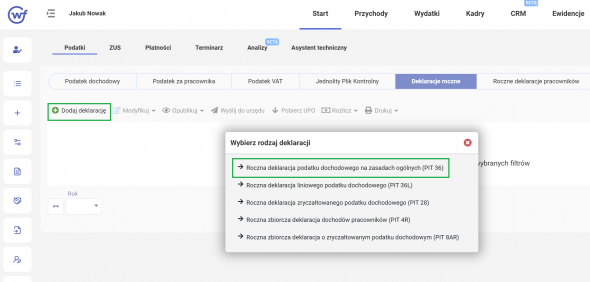

Aby wygenerować zeznanie roczne PIT-36 należy przejść do zakładki: START » PODATKI » DEKLARACJE ROCZNE » DODAJ DEKLARACJĘ » ROCZNA DEKLARACJE PODATKU DOCHODOWEGO NA ZASADACH OGÓLNYCH (PIT 36).