Kwota składki zależna jest głównie od wybranej formy opodatkowania. Obecnie najbardziej skomplikowane okazuje się ustalenie jej wysokości przy wyborze opodatkowania na skalą podatkową i podatkiem liniowym. Wiąże się to przede wszystkim z tym, że dochód na cele wyliczenia składki zdrowotnej jest ustalany w nieco inny sposób niż ten na cele obliczania zaliczek na PIT. Poniżej wyjaśniamy tę kwestię.

Dochód na cele wyliczenia składki zdrowotnej – co stanowią przepisy?

Przedsiębiorcy, którzy w 2025 roku jako formę opodatkowania wybrali podatek liniowy lub skalę podatkową, składkę zdrowotną ustalają w oparciu o dochód z działalności gospodarczej osiągnięty w miesiącu poprzedzającym miesiąc, za który składka jest wyliczana. Określa się go inaczej w zależności od tego, czy obliczenia dotyczą pierwszego miesiąca w roku, czy kolejnych. Za pierwszy miesiąc podlegania ubezpieczeniu w roku składkowym dochód ustala się następująco:

- wylicza się różnicę między osiągniętymi przychodami i poniesionymi kosztami uzyskania tych przychodów,

- taki wynik pomniejsza się o kwotę składek na ubezpieczenia emerytalne, rentowe, chorobowe i wypadkowe opłaconych w tym miesiącu, jeżeli nie zostały zaliczone do kosztów uzyskania przychodów.

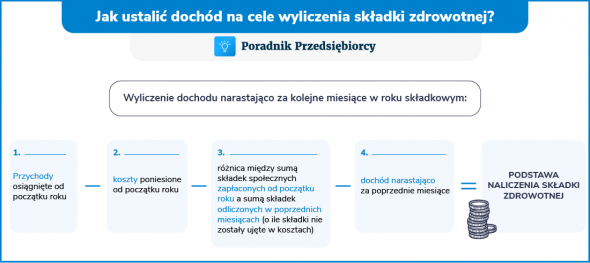

Dochód za kolejne miesiące ustala się, wykonując następujące kroki:

- oblicza się różnicę między sumą przychodów osiągniętych od początku roku i sumą kosztów ich uzyskania poniesionych od początku roku,

- wynik ten pomniejsza się o sumę dochodów ustalonych za miesiące poprzedzające,

- następnie odejmuje się od niego różnicę między sumą składek na ubezpieczenia emerytalne, rentowe, chorobowe i wypadkowe, zapłaconych od początku roku, a sumą składek odliczonych w miesiącach poprzednich.

Składkę zdrowotną w przypadku:

- skali podatkowej – nalicza się w wysokości 9% podstawy,

- podatku liniowego – oblicza się w wysokości 4,9% podstawy.

Co istotne, określona została minimalna podstawa składki zdrowotnej. Zarówno w przypadku wyboru opodatkowania według skali podatkowej, jak i podatkiem liniowym wynosi ona 9% minimalnego wynagrodzenia do stycznia 2025 roku, natomiast począwszy od lutego 2025 roku postawą najniższej składki będzie 75% najniższej pensji. W 2024 roku najniższa składka zdrowotna w poszczególnych miesiącach obejmuje:

- 381,78 zł za styczeń (4 242 zł x 9%),

- 314,96 zł od lutego do grudnia (3 499,50 zł x 9%).

Do ustalenia najniższej kwoty składki zdrowotnej przyjmuje się minimalne wynagrodzenie obowiązujące w pierwszym dniu roku składkowego, który trwa od 1 lutego do 31 stycznia roku kolejnego.

Przykład 1.

Pani Marta korzysta z opodatkowania podatkiem liniowym. Dochód na cele wyliczenia składki zdrowotnej w DRA za luty (czyli dochód za styczeń) wyniósł 5000 zł. W jakiej wysokości zapłaci składkę zdrowotną?

Pani Marta w tej sytuacji zapłaci minimalną składkę zdrowotną, bowiem po przemnożeniu dochodu razy stawkę na podatku liniowym wynikiem będzie 245 zł, a najniższa składka zdrowotna w lutym wynosi 314,96 zł.

W przypadku rozpoczęcia działalności w trakcie roku przy rozliczaniu podatku na zasadach ogólnych (skala podatkowa lub podatek liniowy) za pierwszy miesiąc prowadzenia firmy przy sporządzaniu deklaracji DRA przyjmuje się minimalną stawkę składki zdrowotnej.

Kolejną ciekawostką jest to, że przedsiębiorcy posiadający kilka firm, gdzie wybrano taką samą formę opodatkowania, muszą sumować dochody z każdej z nich, aby ustalić jedną podstawę naliczania składki zdrowotnej.

Odliczenie składek społecznych i zdrowotnych od dochodu

Jak już wspomniano, dochód można pomniejszyć o składki społeczne, o ile nie zostały one zaliczone do kosztów uzyskania przychodów. Oznacza to, że jeśli składki społeczne są odliczane dopiero podczas obliczania zaliczki na PIT, tak samo jak w schemacie obliczeń podatku należy pomniejszyć dochód o zapłacone składki na ubezpieczenia emerytalne, rentowe, chorobowe i wypadkowe.

Jeżeli chodzi o składkę na ubezpieczenie zdrowotne, to przedsiębiorcy rozliczający podatek według skali podatkowej nie mogą jej odliczać. Inaczej jest w przypadku wyboru podatku liniowego. Tu składka zdrowotna może zostać odliczona od dochodu (ustalonego na cele podatkowe) bądź zaliczona do kosztów w ciągu roku, przy czym obowiązuje limit odliczenia, który w 2025 roku wynosi 12 900 zł.

Spis z natury a ustalenie wysokości składki zdrowotnej

Dochód na cele wyliczenia składki zdrowotnej w przypadku przedsiębiorców wybierających prowadzenie ewidencji w formie KPiR może zostać zwiększony lub obniżony o wartość różnic remanentowych powstałych w trakcie roku. Przy czym:

- zwiększenia dokonuje się, w sytuacji gdy wartość remanentu końcowego jest większa od wartości remanentu początkowego;

- obniżenia dokonuje się, jeżeli wartość remanentu końcowego jest mniejsza od wartości remanentu początkowego.

Należy przy tym pamiętać, że w 2022 roku obowiązywały w tym zakresie przepisy przejściowe. Osoby prowadzące działalność mogły wówczas uwzględniać w podstawie naliczenia składki zdrowotnej wyłącznie remanenty śródroczne obniżające jej wysokość. Od 2023 roku zasada ta już nie obowiązuje i do wyliczeń przyjmowany jest wynik niezależnie od tego, czy jest on dodatni, czy ujemny - w 2025 roku zasady te również obowiązują.

Zawieszenie działalności a ustalenie wysokości dochodu na cele wyliczenia składki zdrowotnej

Przy ustalaniu dochodu na cele wyliczenia składki zdrowotnej nie przyjmuje się osiągniętych przychodów i poniesionych kosztów z okresu zawieszenia działalności, czyli inaczej niż dzieje się to w przypadku wyliczania zaliczek na PIT. Należy jednak liczyć się z tym, że w przypadku wysokich cyklicznych kosztów ponoszonych w czasie kiedy działalność nie jest aktywna, nie będzie można obniżyć o nie bazy naliczenia składki zdrowotnej.

Sprzedaż środków trwałych a wysokość składki zdrowotnej

Do końca 2024 roku konieczne było odprowadzenie składki zdro

Od stycznia 2025 r. przedsiebiorca możę zdecydować że nie będzie opłacać składki na ubezpieczenie zdrowotne od przychodów ze zbycia środków trwałych oraz wartości niematerialnych i prawnych. Oznacza to, że nie trzeba będzie uwzględniać ani przychodu, ani kosztu związanego ze zbyciem środka trwałego w obliczeniach składki.

Czy strata z działalności obniża podstawę składki zdrowotnej?

Na tak postawione pytanie należy odpowiedzieć przecząco. ZUS uważa bowiem, że w przypadku podstawy naliczania składki zdrowotnej pojęcie straty nie występuje. Dlatego, jak wspomniano, istnieje minimalna składka zdrowotna, którą należy opłacać, nawet jeśli przedsiębiorca dochodu nie osiąga. Co jednak ciekawe, stratę z działalności można rozliczyć w przypadku, gdy prowadzi się kilka firm, w których wybrano jednakową formę opodatkowania (skalę podatkową lub podatek liniowy). Jeśli w jednej z nich występuje dochód, a w drugiej strata, to przy ich zsumowaniu ostatecznie podstawa wymiaru składki zdrowotnej zostanie obniżona.

Wpływ ulgi na złe długi na wysokość składki zdrowotnej

Na obliczenie podstawy wymiaru składki zdrowotnej nie mają wpływu odliczenia od dochodu takie jak ulga na złe długi. Oznacza to, że mimo tego, że przedsiębiorca nie otrzymuje zapłaty za fakturę od kontrahenta, to i tak wynikający z niej przychód będzie stanowił podstawę naliczenia składki zdrowotnej.

Prowadzenie działalności oraz inne źródło dochodu

Wiele osób zastanawia się, czy w przypadku podjęcia zatrudnienia należy zwiększyć podstawę wymiaru składki zdrowotnej o przychód uzyskany z tego tytułu. Jednak i tu odpowiedź jest przecząca. Dochód na cele wyliczenia składki zdrowotnej z działalności powinien opierać się wyłącznie na przychodach z tytułu prowadzenia firmy. Inne, takie jak zatrudnienie na umowie o pracę czy zlecenie, są odrębnymi tytułami do objęcia ubezpieczeniami i to tam pracodawca bądź zleceniodawca obliczają osobno składkę zdrowotną od wypłacanego wynagrodzenia.

Warto tu również wspomnieć o dochodach z najmu prywatnego. Zgodnie z art. 66 ustawy o Narodowym Funduszu Zdrowia podatnik, który wynajmuje składnik majątku osobistego bez względu na wybraną formę opodatkowania, nie podlega obowiązkowi ubezpieczenia zdrowotnego, w związku z czym nie musi opłacać składki zdrowotnej od przychodów z najmu prywatnego. Jednakże jeśli wynajem dotyczy nieruchomości związanej z prowadzeniem działalności i jest zakwalifikowany z tego tytułu jako przychód, to jak najbardziej będzie zwiększał podstawę naliczenia tej składki.

Roczne rozliczenie składki zdrowotnej

Przedsiębiorcy muszą pamiętać o tym, że po zakończeniu roku są zobligowani do dokonania rozliczenia rocznego składki zdrowotnej. Roczne rozliczenie składki zdrowotnej polega na określeniu rocznego dochodu na cele ustalenia wysokości składki zdrowotnej.

Schemat takiego wyliczenia rocznego dochodu na cele ustalenia składki zdrowotnej wygląda następująco: przychód z działalności gospodarczej – koszty uzyskania przychodu – składki na ubezpieczenie społeczne niezaliczone do kosztów – różnica remanentowa.

Roczna podstawa składki zdrowotnej powinna być ustalana wyłącznie za miesiące aktywnego działania firmy (kiedy nie była zawieszona lub w przypadku, gdy rozpoczęto działalność w trakcie roku). Dotyczy to również ustalenia minimalnej podstawy, która będzie wyliczona w oparciu o liczbę miesięcy faktycznego prowadzenia działalności.

Nie ma możliwości zmniejszenia rocznego dochodu na cele ustalenia składki zdrowotnej o:

- przekazane darowizny,

- straty z lat ubiegłych,

- ulgi podatkowej,

- koszty poniesione w czasie zawieszenia.

Podsumowując, obliczenie dochodu na cele ustalenia podstawy wymiaru składki zdrowotnej nie należy do najłatwiejszych. Najbardziej uciążliwe może być dla przedsiębiorców to, że dochód ten nie jest spójny z definicją dochodu podatkowego. Jednakże wiele narzędzi, takich jak na przykład oprogramowanie do prowadzenia księgowości wFirma, pozwala na automatyczne ustalenia wysokości tej składki. Dzięki rozwiązaniom takim jak te zaimplikowane we wspomnianym systemie nie trzeba martwić się o prawidłowość wyliczeń.

Jak wyliczyć składkę zdrowotną?

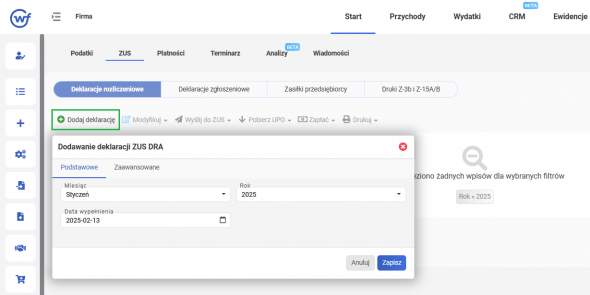

W systemie wFirma.pl w celu wygenerowania składki zdrowotnej należy utworzyć formularz ZUS DRA. W tym celu należy przejść do zakładki: START » ZUS » DEKLARACJE ROZLICZENIOWE » DODAJ DEKLARACJE.

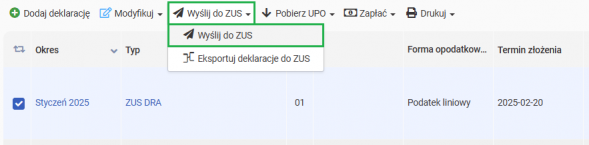

Tak wygenerowaną deklarację ZUS DRA można wysłać bezpośrednio do ZUS z systemu zaznaczając formularz na liście a następnie wybierając z górnego menu opcję WYŚLIJ DO ZUS.

Jak ustalić dochód na cele wyliczenia składki zdrowotnej?

Czy zapłacone składki społeczne obniżają podstawę wyliczenia składki zdrowotnej?

Czy różnica remanentowa obniża składkę zdrowotną?

Czy strata z lat ubiegłych obniża podstawę wyliczenia składki zdrowotnej?