W przypadku osób rozliczających podatek w formie ryczałtu od przychodów ewidencjonowanych – wysokość składki zdrowotnej zależy od dwóch czynników: przychodów przedsiębiorcy oraz przeciętnego wynagrodzenia ogłaszanego przez GUS. Ponadto nie można odliczać jej od podatku, ale możliwe jest częściowe odliczenie jej od przychodu do opodatkowania. Jak obecnie wygląda wyliczenie składki zdrowotnej u ryczałtowca?

Składka zdrowotna ryczałt 2026 - jak ją wyliczyć?

Wyliczenie składki zdrowotnej u ryczałtowca zależy od osiągniętego przychodu, a składka na ubezpieczenie zdrowotne dla ryczałtowców wynosi 9% podstawy jej wymiaru. Opiera się ona na trzech stawkach:

- 60% przeciętnego wynagrodzenia przy rocznych przychodach nieprzekraczających 60 000 zł;

- 100% przeciętnego wynagrodzenia przy rocznych przychodach w przedziale od 60 000,00 zł do 300 000 zł;

- 180% przeciętnego wynagrodzenia przy rocznych przychodach przekraczających 300 000 zł.

Do ustalenia, w której stawce znajduje się przedsiębiorca, przyjmuje się przychody pomniejszone o składki społeczne, jeżeli nie zostały one zaliczone do kosztów uzyskania przychodów lub odliczone od dochodu na podstawie ustawy o PIT.

Przeciętne wynagrodzenie ma wpływ na wysokość składki ryczałtowca

W przypadku składki zdrowotnej dla ryczałtowców, aby poznać ostateczną wartość składki, musi być znana wartość przeciętnego miesięcznego wynagrodzenia w sektorze przedsiębiorstw w IV kwartale roku poprzedniego, włącznie z wypłatami z zysku, ogłaszanego przez Prezesa Głównego Urzędu Statystycznego w Dzienniku Urzędowym Rzeczypospolitej Polskiej „Monitor Polski”.

22 stycznia 2026 roku GUS ogłosił, że przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw, włącznie z wypłatami z zysku, w czwartym kwartale 2025 r. wyniosło 9228,64 zł.

Podstawa składki zdrowotnej ryczałt 2026

Przeciętne wynagrodzenie w IV kwartale 2025 roku wyniosło 9228,64 zł i składka zdrowotna u ryczałtowca w 2026 roku wynosi:

Roczny przychód | Podstawa naliczenia stawki zdrowotnej | Wysokość miesięcznej składki zdrowotnej |

Do 60 000 zł | 60% przeciętnego wynagrodzenia 5 537,18 zł (9228,64 zł × 60%) | 498,35 zł (5537,18 zł x 9%) |

Do 300 000 zł | 100% przeciętnego wynagrodzenia 9 228,64 zł (9228,64 zł × 100%) | 830,58 zł (9228,64 zł x 9%) |

Powyżej 300 000 zł | 180% przeciętnego wynagrodzenia 16611,55 zł (9228,64 zł × 180%) | 1495,04 zł (16611,55 zł x 9%) |

Podstawa składki zdrowotnej ryczałt 2025

Przeciętne wynagrodzenie w IV kwartale 2024 roku wynosiło 8549,18 zł i składka zdrowotna u ryczałtowca w 2025 roku wynosiła:

Roczny przychód | Podstawa naliczenia stawki zdrowotnej | Wysokość miesięcznej składki zdrowotnej |

Do 60 000 zł | 60% przeciętnego wynagrodzenia 5 129,51 zł (8549,18 zł × 60%) | 461,66 zł (5 129,51 zł x 9%) |

Do 300 000 zł | 100% przeciętnego wynagrodzenia 8 549,18 zł (8549,18 zł × 100%) | 769,43 zł (8549,18 zł x 9%) |

Powyżej 300 000 zł | 180% przeciętnego wynagrodzenia 15 388,52 zł (8549,18 zł × 180%) | 1 384,97 zł (15 388,52 zł x 9%) |

Wyliczenie składki zdrowotnej u ryczałtowca korzystającego z uproszczenia

Osoby, które w bieżącym roku jako formę opodatkowania wybrały ryczałt od przychodów ewidencjonowanych, mogą opłacać tzw. składkę uproszczoną. Muszą jednak spełnić warunek prowadzenia działalności przez cały poprzedni rok kalendarzowy. Jest on konieczny, czyli z formy uproszczonej nie mogą skorzystać osoby, które zawiesiły działalność choćby na miesiąc lub rozpoczęły działalność w trakcie poprzedniego roku. Co ważne, formę uproszczoną można zastosować, jeżeli w poprzednim roku korzystało się z opodatkowania:

- według skali podatkowej;

- podatkiem liniowym;

- podatkiem z kwalifikowanych praw własności intelektualnej;

- ryczałtem od przychodów ewidencjonowanych.

Wybierając wspomnianą metodę uproszczoną, przy określaniu miesięcznej podstawy wymiaru składki na ubezpieczenie zdrowotne przedsiębiorca może przyjąć kwotę przychodów uzyskanych w poprzednim roku kalendarzowym pomniejszoną o kwotę opłaconych w poprzednim roku kalendarzowym składek na ubezpieczenia emerytalne, rentowe, chorobowe i wypadkowe, jeżeli nie zostały zaliczone do kosztów uzyskania przychodów lub odliczone od dochodu. Tak ustaloną miesięczną podstawę wymiaru składki zdrowotnej ubezpieczony jest zobligowany stosować przez cały rok kalendarzowy.

Jednak po zakończeniu roku, jeżeli okaże się, że wysokość rocznej składki ze względu na przychód osiągnięty w poprzednim roku powinien być inny niż suma składek opłaconych miesięcznie, przedsiębiorca musi uregulować niedopłatę lub będzie mógł otrzymać zwrot.

Przykład 1.

Przychody pana Adama w 2025 roku były opodatkowane na zasadach ogólnych. Przychód pomniejszony o składki społeczne wyniósł 45 000 zł. W 2026 roku pan Adam jako formę opodatkowania wybrał ryczałt od przychodów ewidencjonowanych i zdecydował się na opłacanie składki zdrowotnej na zasadach uproszczonych. Oznacza to, że składka przez cały 2026 rok będzie stała i wyniosła 498,35 zł (przychód w 2025 roku był na poziomie niższym niż 60 000 zł).

Jeśli w 2026 roku przychód zostanie przekroczony, to konieczne będzie dokonanie odpowiedniej dopłaty po zakończeniu roku. Przykładowo przychód pana Adama przekroczył w 2026 roku 60 tys. zł. Przyjmując kwoty z tabeli, można ustalić, że dopłata będzie wynosiła 3986,76 zł, co wynika z wyliczenia: (830,58 zł x 12 miesięcy) – (498,35 zł x 12 miesięcy) = 9966,96 zł - 5980,20 zł = 3986,76 zł.

Wyliczenie składki zdrowotnej u ryczałtowca, który nie korzysta z uproszczenia

Jeśli przedsiębiorca nie wybierze uproszczonej formy wyliczania podstawy składki zdrowotnej lub nie może z niego skorzystać, wówczas przychód należy śledzić na bieżąco i w razie przekroczenia danego progu przychodu już za miesiąc, kiedy nastąpiła taka sytuacja, uiścić składkę zdrowotną w wyższej wysokości. W tym przypadku, jeżeli przychody w ciągu roku wzrosną do drugiego czy trzeciego pułapu, za miesiące poprzednie konieczne będzie zapłacenie wyrównania według stawki obowiązującej za ostatni miesiąc w roku.

Przykład 2.

Pan Damian jako formę opodatkowania w 2026 roku wybrał ryczałt od przychodów ewidencjonowanych. W czerwcu przekroczył 60 000 zł przychodu narastająco (pomniejszonego o opłacone składki ZUS). Oznacza to, że opłacał w ciągu roku składki zdrowotne od podstawy ustalonej od:

- 60% przeciętnego wynagrodzenia – od stycznia do maja;

- 100% przeciętnego wynagrodzenia – od czerwca (w czerwcu nastąpiło przekroczenie) do grudnia.

Skoro przychód w ciągu roku przekroczył 60 000 zł, to przedsiębiorca powinien zapłacić za cały rok składki od podstawy 100% przeciętnego miesięcznego wynagrodzenia.

Przyjmując kwoty z tabeli, można ustalić, że dopłata będzie wynosiła: 1661,15 zł, co wynika z wyliczenia: (830,58 zł x 5 miesięcy) – (498,35 zł x 5 miesięcy) = 4152,90 zł - 2491,75 zł = 1661,15 zł.

Które z wyliczeń składki zdrowotnej jest bardziej korzystne?

Zasady wyliczenia składki zdrowotnej u ryczałtowca sprawiają, że w finalnym rozliczeniu przedsiębiorca co do zasady zapłaci tyle samo bez względu na to, czy wybierze opcję uproszczoną, czy nie. Wynika to z faktu, że składka zdrowotna jest liczona dwuetapowo:

- miesięcznie,

- rocznie.

Zatem jeśli okaże się, że wysokość rocznej składki jest inna niż suma składek opłaconych miesięcznie, przedsiębiorca będzie musiał uregulować niedopłatę bądź starać się o zwrot nadpłaty.

W razie wystąpienia na koniec roku niedopłaty składki na ubezpieczenie zdrowotne przedsiębiorca będzie zobligowany dokonać stosownej dopłaty, jednocześnie z uregulowaniem składki zdrowotnej za kwiecień. Inaczej stanie się w sytuacji, gdy suma zapłaconych składek z poszczególnych miesięcy okaże się wyższa od jej rocznej wysokości. Przedsiębiorca dostanie zwrot nadpłaty, jednak nie nastąpi to automatycznie, tylko gdy złoży stosowny wniosek do ZUS-u. Wniosek musi być złożony wyłącznie w formie elektronicznej w terminie do 1 czerwca – inaczej pozostanie nierozpoznany. Zwrot nadpłaty nastąpi maksymalnie 1 sierpnia, pod warunkiem że przedsiębiorca nie ma zaległości w ZUS-ie.

Opcja uproszczona będzie korzystna, jeśli przedsiębiorca spodziewa się osiągnąć w danym roku przychody porównywalne do tych z roku ubiegłego. Pozwoli to opłacać jednolitą składkę przez cały rok i przedsiębiorca nie będzie musiał przejmować się nadpłatą/niedopłatą na koniec roku (jeżeli jego przychody pozostaną na tym samym poziomie).

Natomiast w przypadku przedsiębiorców, którzy nie zdecydują się na opcję uproszczoną, w pierwszych miesiącach zaoszczędzą, jednak w wielu przypadkach po rozliczeniu całego roku będą musieli dokonać dopłaty.

Odliczenie składki zdrowotnej

Obecnie ryczałtowcy mogą skorzystać z odliczenia 50% opłaconych składek zdrowotnych od przychodu podlegającego opodatkowaniu.

Przykład 3.

Pan Jan w 2026 wybrał jako formę opodatkowania ryczałt w stawce 8,5% oraz w związku z wysokimi przychodami (przekroczył 300 000 zł) za poprzedni rok zdecydował się na rozliczanie składki na podstawie metody uproszczonej. Składka miesięczna w 2026 roku jest należna w wysokości 1495,04 zł miesięcznie. Ile będzie mógł odliczyć w ciągu roku?

1 384,97 zł x 1 miesiąc + 1495,04 zł x 11 miesięcy = 17830,41 zł

17830,41 zł x 50% = 8915,21 zł

8915,21 zł x 8,5% = 757,79 zł

Oznacza to, ze w ciągu 12 miesięcy przedsiębiorca zyska 757,79 zł.

Obowiązek przekazywania ZUS DRA

Termin składania deklaracji DRA i jej opłacania dla przedsiębiorców i wspólników spółek korzystających z opodatkowania w formie ryczałtu upływa 20. dnia każdego miesiąca (niezależnie czy zatrudnia się pracowników, czy nie – termin jest jeden). Termin ten będzie dotyczył jedynie płatników będących osobami fizycznymi.

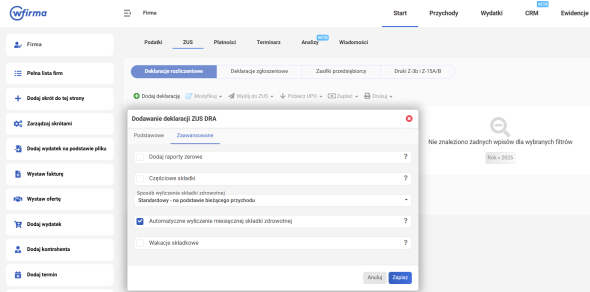

Co ważne, ryczałtowcy muszą pamiętać, że przesyłanie co miesiąc deklaracji do ZUS-u jest obowiązkiem, dlatego część programów księgowych jest do tego przygotowana. Tak właśnie jest w przypadku oprogramowania wFirma.pl, gdzie w prosty sposób wygenerować można deklaracje DRA w START » ZUS » DEKLARACJE ROZLICZENIOWE » DODAJ DEKLARACJĘ, w której składka zdrowotna zostanie wyliczona automatycznie na podstawie danych wprowadzonych do programu.

Tak przygotowaną deklarację można szybko przesłać do ZUS-u, przechodząc do START » ZUS » DEKLARACJE ROZLICZENIOWE. Po zaznaczeniu właściwej deklaracji podświetli się pole WYŚLIJ DO ZUS » WYŚLIJ DO ZUS.

Wyliczenie składki zdrowotnej u ryczałtowca jest obecnie bardziej skomplikowane. Jej wysokość nie będzie natomiast jednakowa dla każdego przedsiębiorcy decydującego się na ryczałt, dlatego warto wybrać oprogramowanie, które ułatwi ustalanie składki zdrowotnej do zapłaty. Takim oprogramowaniem jest wFirma.pl.

Najczęstsze pytania

Kto nie płaci składki zdrowotnej w 2024?

Jak obliczyć składkę zdrowotną na ryczałcie?