Przepisy i stanowiska w zakresie ujmowania sprzedaży środka trwałego w podstawie wyliczenia składki zdrowotnej zmieniają się dość często. Do końca 2024 roku przychód ze sprzedaży środka trwałego należało wykazywać określając wysokość składki, natomiast od 1 stycznia 2025 roku obowiązek ten został zniesiony i obowiązuje nadal, w 2026 roku. Jak należy zatem rozliczyć taką sprzedaż w związku ze zmianami w przepisach oraz nowym stanowiskiem ZUS-u? Sprzedaż środka trwałego a składka zdrowotna to zagadnienie, które omówimy w artykule.

Wpływ sprzedaży środka trwałego na wysokość składki zdrowotnej - czyli jak jest od 2025 roku

Od początku 2025 roku obowiązują nowe zasady dotyczące obliczania składki zdrowotnej przedsiębiorców. Ustawodawca uznał wcześniejsze rozwiązania za niesprawiedliwe. Zauważył, że:

W związku z czym od roku 2025 (czyli zmiany mają zastosowanie w deklaracji za luty bazującej na dochodach stycznia) wyłączono z podstawy oskładkowania przychody jak i koszty, które powstają przy zbyciu środka trwałego. Ponieważ jednak w niektórych przypadkach zmiana ta niosłaby negatywne skutki finansowe dla przedsiębiorców to dodatkowo przyznano przedsiębiorcom możliwość by przy określaniu rocznej podstawy składki sami decydowali o tym czy ująć w niej czy nie przychód ze sprzedaży środków trwałych (a przy tym koszt).

Przykład !a

Firma XYZ sprzedała w lutym 2025 halę magazynową za 2,5 mln zł (cena zakupu hali w styczniu roku 2020 wynosiła 1,9 mln). Okres amortyzacji wynosi 10 lat.

Firma XYZ w deklaracji ZUS_DRA za marzec 2025 (oraz każdym kolejnym miesiącu) nie wykazuje przychodu ze sprzedaży hali ani kosztu w postaci niezamortyzowanej części w podstawie wymiaru składki zdrowotnej.

W rozliczeniu rocznym składki zdrowotnej za rok 2025 (czyli w ZUS_DRA za kwiecień 2026) Firma XYZ będzie mogła ująć w podstawie przychód w postaci 2,5 mln zł ale także i koszt w postaci niezamortyzowanej części tj. 0,95 mln zł, co jednak okazuje się być niekorzystne stąd nie ma potrzeby by przychód i koszt tej sprzedaży na potrzeby składki zdrowotnej wykazywać.

Sprzedaż środka trwałego a składka zdrowotna – zmiana w przepisach 2022 - czyli jak było

Na początku 2022 roku, po wejściu w życie Polskiego Ładu, w zasadach ustalania podstawy składki zdrowotnej nie uwzględniono sytuacji, w której podatnik „X” lat temu wprowadził do majątku firmowego środek trwały i teraz po wejściu przepisów podatkowych związanych ze składką zdrowotną chciałby dokonać jego sprzedaży. Dochodziło w tym wariancie do sytuacji, gdy należało odprowadzić składkę zdrowotną od dochodu powiększonego właśnie o dokonaną sprzedaż środka trwałego, mimo iż w podstawie wyliczenia składki zakup nigdy nie był brany pod uwagę. Stąd wprowadzona została ustawa o zmianie ustawy – Kodeks spółek handlowych oraz niektórych innych ustaw, która uregulowała tę kwestię.

W przypadku ustalania dochodu, o którym mowa w art. 81 ust. 2 i 2c ustawy zmienianej w art. 10, w brzmieniu nadanym niniejszą ustawą, od przychodów, o których mowa w art. 14 ust. 2 pkt 1 ustawy o podatku dochodowym od osób fizycznych, dochód ustalony z uwzględnieniem art. 24 ust. 2 zdanie drugie ustawy o podatku dochodowym od osób fizycznych, nie jest powiększany o odpisy amortyzacyjne zaliczone do kosztów uzyskania przychodów przed dniem 1 stycznia 2022 roku.

Zmiana stanowiska dotyczącego wpływu sprzedaży środka trwałego na składkę zdrowotną z roku 2023

W zakresie sprzedaży środka trwałego po wejściu zmiany w przepisach w 2022 roku ZUS w piśmie z 3 sierpnia 2022 roku, sygn. WPI/200000/43/882/2022, przyjął stanowisko, że w sytuacji gdy kwota przychodu ze sprzedaży środka trwałego jest niższa niż wartość odpisów amortyzacyjnych, to nie jest możliwe pomniejszenie przychodu ze sprzedaży o wartość większą niż kwota sprzedaży. Dzięki temu w większości przypadków sprzedaż takiego środka trwałego nie miała wpływu na podstawę wyliczenia składki zdrowotnej. Natomiast w 2023 roku ZUS zmienił stanowisko w tym zakresie. W piśmie Centrali Zakładu Ubezpieczeń Społecznych z 28 lutego 2023 roku, sygn. WPI/200000/43/107/2023, możemy przeczytać, że:

„Dzięki zmianie uregulowanej w art. 35 ustawy z 9 lutego 2022 roku, w przypadku sprzedaży środków trwałych, które dla potrzeb podatku PIT były amortyzowane przed 2022 roku, przy ustalaniu – dla potrzeb składki zdrowotnej – dochodu z ich odpłatnego zbycia, dochód ten nie będzie powiększony o dokonane przed 2022 rokiem odpisy amortyzacyjne zaliczone do kosztów uzyskania przychodu. [...] Obniżenie dochodu o odpisy amortyzacyjne dokonane przed 1 stycznia 2022 roku od sprzedanych środków trwałych w roku 2022 będzie możliwe zarówno w przypadku, gdy wartość sprzedaży środka trwałego jest wyższa od wartości początkowej, jak i gdy wartość sprzedaży środka trwałego jest niższa niż wartość początkowa. Prawodawca nie zawęził treści normy zawartej w art. 35 ustawy o zmianie ksh do przypadku, w którym wartość sprzedaży środka trwałego jest wyższa od wartości początkowej (tj. braku straty na sprzedaży środka trwałego), a zatem norma ta znajdzie zastosowanie do obu powyższych przypadków”.

Ujęcie sprzedaży środka trwałego w składce zdrowotnej – rozliczenie za pomocą KPiR do końca roku 2024

Zgodnie z najnowszymi wyjaśnieniami ZUS-u należy mieć na uwadze, że dochód z odpłatnego zbycia środków trwałych nie będzie powiększany o odpisy amortyzacyjne zaliczone do kosztów uzyskania przychodów przed 1 stycznia 2022 roku, co oznacza, że:

jeśli środek trwały jest całkowicie zamortyzowany, to do dochodu dla celów składki zdrowotnej dodawana jest różnica między kwotą sprzedaży a wartością umorzoną środka trwałego (ujętą w kosztach w formie odpisów amortyzacyjnych);

jeśli środek trwały jest niezamortyzowany, to do dochodu dla celów składki zdrowotnej dodawana jest różnica między kwotą sprzedaży a wartością umorzoną środka trwałego (ujętą w kosztach w formie odpisów amortyzacyjnych) powstałą do końca 2021 roku. Oczywiście w tym przypadku zachowana jest zasada ujęcia niezamortyzowanej części na dzień sprzedaży w kosztach.

Aby obliczyć dochód ze sprzedaży środka trwałego na potrzeby ustalania podstawy wymiaru składki zdrowotnej, przyjęty został wzór:

D = P – Wp + A

gdzie poszczególne litery oznaczają:

D – dochód ze sprzedaży środka trwałego (na potrzeby ustalania podstawy wymiaru składki zdrowotnej);

P – przychód ze sprzedaży środka trwałego (kwota netto otrzymana ze sprzedaży);

Wp – wartość początkowa środka trwałego;

A – odpisy amortyzacyjne (bez odpisów zaliczonych do kosztów uzyskania przychodów przed 1 stycznia 2022 roku).

Aby dobrze zrozumieć ujęcie sprzedaży środka trwałego w kontekście składki zdrowotnej, posłużymy się poniższymi przykładami.

Przykład 1.

Pan Łukasz prowadzi firmę opodatkowaną na zasadach ogólnych (skala podatkowa) i korzysta ze zwolnienia z VAT:

w lutym 2016 roku nabył samochód i otrzymał fakturę na kwotę 20 000 zł (pojazd wprowadził do środków trwałych i amortyzował);

w 2021 roku pojazd został całkowicie zamortyzowany;

w kwietniu 2023 roku pan Łukasz sprzedał pojazd, wystawiając fakturę na kwotę 10 000 zł ;

w kwietniu 2023 roku z podstawowej działalności gospodarczej pan Łukasz osiągnął dochód w kwocie 43 000 zł (bez uwzględnienia przychodu ze sprzedaży pojazdu).

Ile będzie wynosić składka zdrowotna za maj 2023?

W przypadku skali podatkowej podstawą obliczenia składki zdrowotnej jest dochód. Wysokość składki zdrowotnej w związku ze zmianą przepisów wynosi 2970 zł.

Obliczenia:

(43 000 zł + 10 000 zł – 20 000 zł) x 9% = 2970 zł.

Przykład 2.

Pani Sara prowadzi firmę opodatkowaną na zasadach ogólnych (skala podatkowa) i korzysta ze zwolnienia z VAT:

w lutym 2018 roku nabyła środek trwały i otrzymała fakturę na kwotę 20 000 zł (pojazd wprowadziła do środków trwałych i dokonuje jego amortyzacji);

do końca 2021 roku zamortyzowana wartość wyniosła 15 666,67 zł;

w kwietniu 2023 roku nastąpiła sprzedaż środka trwałego na kwotę 30 000 zł (na dzień sprzedaży pozostała wartość niezamortyzowana w kwocie 3000,01 zł);

w kwietniu 2023 roku z podstawowej działalności gospodarczej pani Sara osiągnęła dochód w kwocie 57 000 zł (bez uwzględnienia przychodu ze sprzedaży pojazdu).

Ile będzie wynosić składka zdrowotna za maj 2023?

W przypadku skali podatkowej podstawą obliczenia składki zdrowotnej jest dochód. Wysokość składki zdrowotnej w związku ze zmianą przepisów wynosić będzie 6419,99 zł.

Obliczenia:

(57 000 zł + 30 000 zł – 20 000 zł + 4333,33 zł) x 9% = 6420 zł.

Ujęcie sprzedaży środka trwałego w składce zdrowotnej na ryczałcie - do roku 2024

Wysokość składki zdrowotnej uzależniona jest od wysokości uzyskanego przychodu podatnika rozliczającego się ryczałtem. Wysokość stawki składki zdrowotnej w 2024 roku na ryczałcie można przedstawić za pomocą poniższej tabeli:

| Roczny przychód | Wskaźnik wysokości podstawy składki zdrowotnej | Podstawa naliczenia stawki zdrowotnej | Wysokość miesięcznej składki zdrowotnej w 2024 roku | |||

| do 60 000 zł | 60% przeciętnego wynagrodzenia | 4 660,71 zł | 419,46 zł | |||

| powyżej 60 000 zł a mniej niż 300 000 zł | 100% przeciętnego wynagrodzenia | 7 767,85 zł | 699,11 zł | |||

| powyżej 300 000 zł | 180% przeciętnego wynagrodzenia | 13 982,13 zł |

| |||

W związku z powyższym każda sprzedaż, np. sprzedaż środka trwałego, ma wpływ na przychód narastająco i tym samym na wymiar podstawy wyliczenia składki zdrowotnej.

Przykład 3.

Pan Jan rozlicza się na zasadach ryczałtu. Co miesiąc uzyskuje przychód w kwocie 5000 zł. W lipcu 2023 planuje sprzedaż samochodu wykupionego z leasingu w styczniu 2023 na kwotę 35 000 zł. Jaki wpływ na składkę zdrowotną ma sprzedaż samochodu?

Szacunkowa wartość łącznego przychodu w 2023 roku z regularnej sprzedaży wynosi 60 000 zł (5000 x 12 miesięcy). Oznacza to, że comiesięczna składka zdrowotna byłaby wyliczana w wysokości 376,16 zł, ponieważ przychód ze sprzedaży nie przekroczyłby 60 000 zł. Natomiast uzyskanie przychodu ze sprzedaży pojazdu w kwocie 35 000 zł sprawi, że składki zdrowotne będą opłacane w dwóch kwotach:

od stycznia do czerwca – w wysokości 376,16 zł – ponieważ przychód narastająco nie przekroczy limitu 60 000 zł;

od lipca do grudnia – w wysokości 626,93 zł, ponieważ w lipcu, w związku ze sprzedażą środka trwałego, zostanie przekroczony próg przychodu 60 000 zł.

Dodatkowo, z racji tego, że cały przychód uzyskany w 2023 roku przekroczy kwotę 60 000 zł, po zakończonym roku pan Jan będzie zobowiązany do dopłaty różnicy w wysokości składki zdrowotnej za 6 miesięcy (od stycznia do czerwca) w kwocie 1504,62 zł [6 x (626,93 zł – 376,16 zł)].

Ujęcie sprzedaży środka trwałego w składce zdrowotnej na ryczałcie – zmiany od 2025 roku

Stawki ryczałtu zależą od przeciętnego wynagrodzenia za IV kwartał roku poprzedniego. Dla 2025 r. podstawą było wynagrodzenie z IV kw. 2024 (8 549,18 zł).

| Roczny przychód | Wskaźnik wysokości podstawy składki zdrowotnej | Podstawa naliczenia stawki zdrowotnej | Wysokość miesięcznej składki zdrowotnej w 2025 roku |

do 60 000 zł

| 60% przeciętnego wynagrodzenia | 5 129,18 zł | 461,66 zł |

powyżej 60 000 zł a

| 100% przeciętnego wynagrodzenia | 8 549,18 zł | 769,43 zł |

powyżej 300 000 zł

| 180% przeciętnego wynagrodzenia | 15 388,52 zł | 1 384,97 zł |

Sprzedaż środka trwałego, składka zdrowotna i zmiana formy opodatkowania przed rokiem 2025

Po zmianie formy opodatkowania istotnym aspektem pozostaje ustalenie sposobu rozliczenia sprzedaży środka trwałego w podstawie składki zdrowotnej. W przypadku formy opodatkowania, jaką jest ryczałt ewidencjonowany, w podstawie wyliczenia składki zdrowotnej oraz zaliczki na podatek dochodowy nie są uwzględniane koszty podatkowe. W związku z tym wśród przedsiębiorców i księgowych powstała wątpliwość, czy po zmianie formy opodatkowania na skalę podatkową bądź podatek liniowy i sprzedaży środka trwałego możliwe jest uwzględnienie w wyliczeniu nieujętych w kosztach odpisów amortyzacyjnych rozliczonych przed 2022 rokiem na ryczałcie. Otóż takie odpisy nie będą uwzględniane przy wyliczaniu podstawy dochodu przy sprzedaży środka trwałego.

Przykład 4.

Pani Marlena prowadzi firmę opodatkowaną w 2022 i 2023 na zasadach ogólnych (skala podatkowa) i korzysta ze zwolnienia z VAT. W latach 2020–2021 opodatkowana była za pomocą ryczałtu ewidencjonowanego i w tym czasie:

w kwietniu 2020 roku nabyła środek trwały i otrzymała fakturę na kwotę 40 000 zł (pojazd wprowadziła do środków trwałych i dokonuje jego amortyzacji);

do końca 2021 roku zamortyzowana wartość wyniosła w uproszczeniu 13 000 zł;

w kwietniu 2023 roku, gdy już była na skali podatkowej, nastąpiła sprzedaż środka trwałego na kwotę 30 000 z (na dzień sprzedaży pozostała wartość niezamortyzowana w kwocie 27 000 zł);

w kwietniu 2023 roku z podstawowej działalności gospodarczej pani Marlena osiągnęła dochód w kwocie 20 000 zł.

Ile będzie wynosić składka zdrowotna za maj 2023?

W przypadku skali podatkowej podstawą obliczenia składki zdrowotnej jest dochód. Wysokość składki zdrowotnej wyniesie 2070 zł. Odpisy amortyzacyjne naliczone przed 2022 rokiem w trakcie ryczałtu nie są uwzględniane w jej ustaleniu.

Obliczenia:

(20 000 zł + 30 000 zł – 27 000 zł) x 9% = 2070 zł.

Sprzedaż środka trwałego a składka zdrowotna – niskocenny majątek

Obowiązująca od 2022 roku zmiana przepisów nie przewidziała przypadku, w którym majątek firmowy nie był ujęty w ewidencji środków trwałych ze względu na jego niską wartość (poniżej 10 000 zł), bowiem tutaj ma miejsce ujęcie zakupu bezpośrednio w kosztach uzyskania przychodu, a nie w formie odpisu amortyzacyjnego. Czytając więc przepis literalnie, sprzedaż takiego składnika majątku zawsze zwiększa przychód brany pod uwagę przy ustalaniu podstawy wymiaru składki zdrowotnej. I w tym przypadku patrząc na rok 2025 również nic się nie zmieni. Sprzedaż niskocennego majątku, który nie był wniesiony do ewidencji środków trwałych wykazywany jest na zasadach takich jak główne przychody z działalności.

Sprzedaż środka trwałego a składka zdrowotna – leasing operacyjny od 2025 roku

W sytuacji gdy przedsiębiorca wprowadził do środków trwałych majątek wykupiony z leasingu od 1 stycznia 2025 roku, a następnie dokona jego sprzedaży, cały przychód ze sprzedaży nie zwiększy dochodu będącego podstawą naliczenia składki zdrowotnej, mimo iż część kapitałowa raty leasingowej ujmowana była w kosztach w latach poprzednich. Jest to istotna ulga względem lat 2022-2024.

Podsumowując, od 2025 roku sprzedaż środka trwałego (np. samochodu) nadal generuje przychód na gruncie podatku dochodowego, ale nie ma już wpływu na wysokość składki zdrowotnej podlegającej wpłacie do ZUS-u.

Sprzedaż środka trwałego w 2026 roku a składka zdrowotna w systemie wFirma.pl

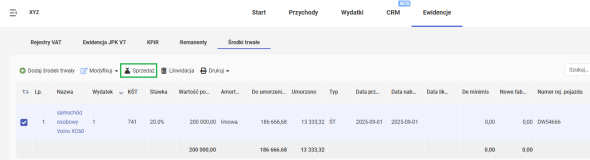

Jeżeli przedsiębiorca dokona sprzedaży środka trwałego i wystawi fakturę z poziomu zakładki EWIDENCJE » ŚRODKI TRWAŁE:

to podczas wyliczania składki zdrowotnej przychód ze sprzedaży jak i niezamortyzowana część jakie zostaną ujęte w procesie księgowania w KPiR zostaną automatycznie odliczone z podstawy dla celów ustalenia wysokości składki zdrowotnej. Informacja o składnikach, które nie weszły do podstawy wyliczenia składki zdrowotnej będzie widoczna zarówno na podglądzie wyliczenia składki za dany miesiąc jak i w zakładce START » ZUS » WYBRANA DEKLARACJA ROZLICZENIOWA » SKŁADKA ZDROWOTNA.

Sprzedaż środka trwałego w 2024 roku a składka zdrowotna w systemie wFirma.pl

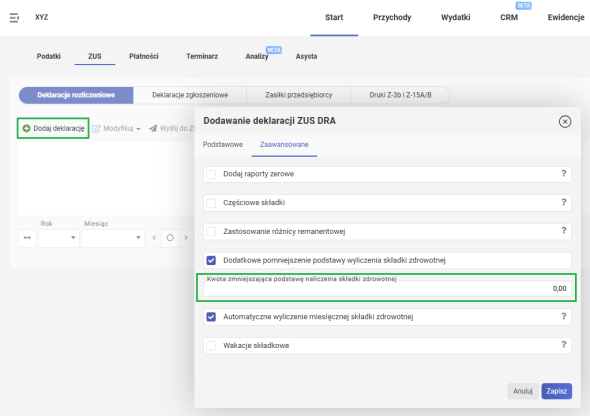

W celu zmniejszenia podstawy wyliczenia składki zdrowotnej o odpisy amortyzacyjne naliczone przed 2022 rokiem należy przejść do zakładki START » ZUS » DEKLARACJE ROZLICZENIOWE » DODAJ DEKLARACJĘ, gdzie w ZUS DRA generowanym za miesiąc, dla którego podstawę wyliczenia stanowi dochód z miesiąca, w którym miała miejsce sprzedaż środka trwałego, w podzakładce ZAAWANSOWANE oznaczamy opcję „Dodatkowe pomniejszenie podstawy wyliczenia składki zdrowotnej” i następnie w polu „Kwota zmniejszająca podstawę naliczenia składki zdrowotnej” wprowadzamy wartość odpisów amortyzacyjnych ujętych do końca 2021 roku w ramach sprzedanego środka trwałego.

Polecamy:

Najczęstsze pytania dotyczące ujęcia sprzedaży środka trwałego w wyliczeniu składki zdrowotnej!

Czy muszę zapłacić składkę zdrowotną od sprzedaży środka trwałego?

Kiedy nie muszę płacić składki zdrowotnej od sprzedaży środka trwałego?

Jak obliczyć wysokość składki zdrowotnej od sprzedaży środka trwałego?